發布日期: 2024年09月06日

交叉貨幣是指不涉及美元的外匯交易對。傳統外匯交易通常使用美元作為一種中介貨幣,例如歐元兌美元(EUR/USD)或英鎊兌美元(GBP/USD)。然而,它是直接將兩種非美元貨幣進行交換,例如歐元兌英鎊(EUR/GBP)或歐元兌日圓(EUR/JPY)。

它的存在使交易者能夠繞過美元,直接在兩種貨幣之間進行交易,這不僅提供了更多的交易機會,還可能避免美元相關的匯率波動。此外,貨幣對通常與特定國家的經濟表現、政策變化及國際市場情緒密切相關,因此,交易者需要對相關貨幣所屬國家的經濟動態有深入了解。在交易外匯市場中也具有重要意義,尤其在全球化經濟背景下,投資者更傾向於透過多樣化的貨幣對來管理風險和增加收益。

交叉貨幣對是什麼?

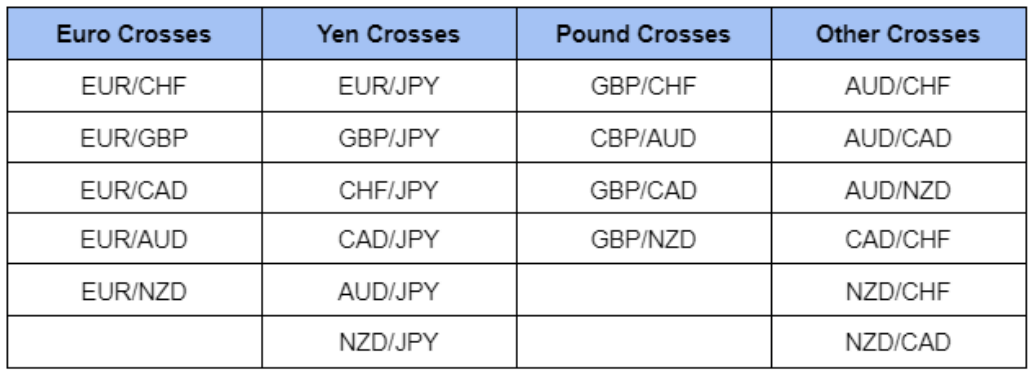

交叉貨幣對是指外匯市場不涉及美元的貨幣對,這類貨幣對直接反映了兩種非美元貨幣之間的匯率,不需要透過美元作為中介。常見的貨幣對包括歐元兌英鎊(EUR/GBP)、歐元兌日圓(EUR/JPY)、英鎊兌日圓(GBP/JPY)、澳幣兌紐幣(AUD/NZD)和歐元兌瑞士法郎(EUR /CHF)。

交易貨幣對的原因通常與多樣化投資、規避美元波動風險以及關注特定經濟體的表現有關。例如,繞過美元,可以直接交易兩種非美元貨幣,從而減少美元匯率波動的影響。這類交易對也能反映參與國家或地區的經濟狀況、利率政策和市場情緒。此外,交叉貨幣對也為投資者提供套利機會,投資者可以利用不同貨幣對之間的利差進行套利交易,增加潛在收益。

貨幣對的波動性往往較大,因為它們不僅受到各自經濟體的影響,還可能因全球宏觀經濟的波動或市場避險情緒的變化而產生顯著的價格波動。這種波動性意味著交易者在交易這些貨幣對時,需要更加關注國際經濟動向和相關的市場因素。

交叉貨幣互換

交叉貨幣互換是一種金融工具,允許兩個交易方交換不同貨幣的本金和利息支付。交易的基本結構包括在合約開始時交換等值的本金,期間根據約定的利率支付利息,並在合約到期時根據原始匯率返還本金。

這種工具的主要用途包括對沖匯率風險和優化融資成本。透過互換,公司或投資者可以規避外匯波動的影響,尤其在進行跨國交易或借貸時。例如,一家歐洲公司可能在低利率的歐元區借入資金,然後透過互換將其轉換為美元,以便在美國市場上投資或支付美元債務,從而優化融資成本。

它也有助於在不同市場之間獲得更有利的融資條件。透過這種工具,企業可以利用本國市場的低利率條件借款,再透過互換工具將這些資金轉化為外幣貸款,從而以更低的成本獲得所需的外幣資金。儘管交叉貨幣互換提供了靈活的資金管理和風險對沖工具,但其複雜性也要求參與者必須考慮匯率波動、信用風險和市場條件等因素。

交叉貨幣利率互換

交叉貨幣利率互換是一種金融衍生工具,允許交易雙方在不同貨幣之間交換本金和利息支付。通常情況下,互換涉及兩種不同貨幣,其中一方支付固定利率或浮動利率,另一方也支付固定或浮動利率,但以不同的貨幣結算。這類互換的基本架構包括在合約開始時以不同貨幣交換等值的本金,在互換期限內定期支付利息,並在合約到期時按原始匯率返還最初的本金。

它的應用場景廣泛,尤其在跨國投資和借貸中發揮了關鍵作用。透過這種工具,企業和投資者能夠有效對沖匯率風險,避免因匯率波動造成的潛在損失。例如,一家公司在一個低利率市場借款,但實際需要的是另一種貨幣的資金,它可以透過利率互換將其借款轉化為所需的貨幣,避免直接受到匯率變動的影響。

交叉貨幣利率互換還可以幫助企業優化融資成本。一家公司可以在其本國市場上以較低利率借入資金,然後透過利率互換將這些資金轉為外幣貸款,以更有利的利率條件支付外幣債務。例如,某家位於歐元區的公司如果需要美元用於美國市場投資,可以先在歐元市場借入資金,由於歐元區利率較低,這樣的安排能顯著減少融資成本。之後,企業透過利率互換將這筆歐元資金轉換為美元,從而滿足其美元需求。

這種工具非常適合跨國公司、金融機構以及大型投資者,幫助他們在全球資本市場中靈活管理資金,並有效避免貨幣和利率波動帶來的風險。然而,由於它的複雜性,交易雙方不僅需要關注匯率波動,還必須考慮信用風險和市場條件等因素的影響。

交叉貨幣與主流貨幣對的區別

它們的區別主要在於是否包含美元。主流貨幣對是指包含美元的外匯交易對,美元通常作為其中一方,例如歐元兌美元(EUR/USD)或日圓兌美元(USD/JPY)。而它則是指不涉及美元的外匯交易對,例如歐元兌英鎊(EUR/GBP)或澳元兌日圓(AUD/JPY)。

兩者的主要差異包括:首先,主流貨幣對往往具有更高的流動性,因為美元是全球外匯市場中最常交易的貨幣,涉及美元的貨幣對交易量較大,市場深度較強。交叉貨幣對的流動性通常較低,尤其是涉及較小國家或經濟體的貨幣時,交易量可能相對較少。

其次,主流貨幣對的波動性通常較穩定,尤其是在經濟大國如美國、歐盟等的影響下。它的波動性可能較大,因為其匯率變動受到兩國經濟表現的雙重影響,也可能受全球市場的其他因素影響,如貿易、政治風險等。

此外,交易策略也有所不同。主流貨幣對的走勢和市場分析較為直接,通常以美元為基準,而它則需要考慮兩個非美元國家的經濟、貨幣政策和市場情緒,因此分析較為複雜。

總的來說,主流貨幣對更適合那些希望獲得較低波動性和更高流動性的交易者,而貨幣對則提供了更多樣化的投資機會,適合希望規避美元波動或尋找套利機會的投資者。

總之,交叉貨幣及其相關的金融工具為外匯交易者和企業提供了規避美元影響的有效手段,讓他們在全球化的經濟背景下直接進行多種貨幣間的交易。這不僅為投資者帶來了多樣化的投資機會,也為企業在國際市場上優化融資成本和對沖匯率風險提供了支持。然而,由於波動性較大,交易者需要充分了解相關經濟體的宏觀經濟狀況與市場情緒,才能有效管理潛在風險並實現更優的交易決策。因此,貨幣交易既充滿機會,也需要謹慎策略。

| 類別 | 定義 | 優點 | 風險 |

| 交叉貨幣對 | 不涉及美元的貨幣對 | 避免美元波動 | 波動性大 |

| 互換 | 交換不同貨幣的本金和利息 | 對沖風險,優化融資 | 複雜,需關注多種風險 |

| 利率互換 | 交換不同貨幣的本金和利息 | 優化融資成本 | 複雜,需關注利率變化 |

| 主流貨幣對 | 包含美元的貨幣對 | 流動性高,波動性低 | 需分析美元相關因素 |

| 交易策略 | 根據經濟和市場情緒分析 | 提供套利機會 | 分析複雜,風險較高 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。