摘要:

摘要:

交叉货币及其相关工具使投资者和企业能够绕开美元直接交易多种货币,提供了多样化的投资机会和风险管理手段,但也需要关注较大的波动性和复杂的市场分析。

交叉货币是指不涉及美元的外汇交易对。传统外汇交易通常使用美元作为一种中介货币,例如欧元兑美元(EUR/USD)或英镑兑美元(GBP/USD)。然而,它是直接将两种非美元货币进行交换,比如欧元兑英镑(EUR/GBP)或欧元兑日元(EUR/JPY)。

它的存在使交易者能够绕开美元,直接在两种货币之间进行交易,这不仅提供了更多的交易机会,还可能避免美元相关的汇率波动。此外,货币对通常与特定国家的经济表现、政策变化及国际市场情绪密切相关,因此,交易者需要对相关货币所属国家的经济动态有深入了解。在交易外汇市场中也具有重要意义,尤其在全球化经济背景下,投资者更倾向于通过多样化的货币对来管理风险和增加收益。

交叉货币对是什么?

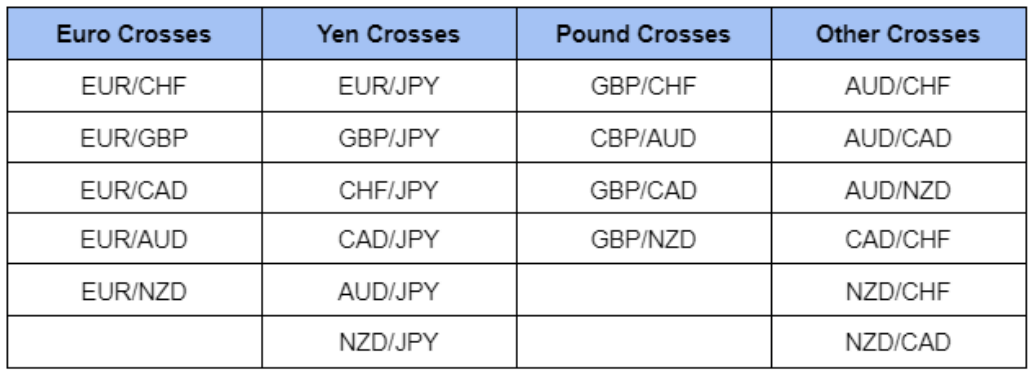

交叉货币对是指外汇市场中不涉及美元的货币对,这类货币对直接反映了两种非美元货币之间的汇率,不需要通过美元作为中介。常见的货币对包括欧元兑英镑(EUR/GBP)、欧元兑日元(EUR/JPY)、英镑兑日元(GBP/JPY)、澳元兑新西兰元(AUD/NZD)和欧元兑瑞士法郎(EUR/CHF)。

交易货币对的原因通常与多样化投资、规避美元波动风险以及关注特定经济体的表现有关。例如,绕开美元,可以直接交易两种非美元货币,从而减少美元汇率波动的影响。这类交易对还能够反映参与国家或地区的经济状况、利率政策和市场情绪。此外,交叉货币对还为投资者提供套利机会,投资者可以利用不同货币对之间的利差进行套利交易,增加潜在收益。

货币对的波动性往往较大,因为它们不仅受到各自经济体的影响,还可能因全球宏观经济的波动或市场避险情绪的变化而产生显著的价格波动。这种波动性意味着交易者在交易这些货币对时,需要更加关注国际经济动向和相关的市场因素。

交叉货币互换

交叉货币互换是一种金融工具,允许两个交易方交换不同货币的本金和利息支付。交易的基本结构包括在合同开始时交换等值的本金,期间根据约定的利率支付利息,并在合同到期时根据原始汇率返还本金。

这种工具的主要用途包括对冲汇率风险和优化融资成本。通过互换,公司或投资者可以规避外汇波动的影响,尤其在进行跨国交易或借贷时。例如,一家欧洲公司可能在低利率的欧元区借入资金,然后通过互换将其转换为美元,以便在美国市场上投资或支付美元债务,从而优化融资成本。

它也有助于在不同市场之间获得更有利的融资条件。通过这种工具,企业可以利用本国市场的低利率条件借款,再通过互换工具将这些资金转化为外币贷款,从而以更低的成本获得所需的外币资金。尽管交叉货币互换提供了灵活的资金管理和风险对冲工具,但其复杂性也要求参与者必须考虑汇率波动、信用风险和市场条件等因素。

交叉货币利率互换

交叉货币利率互换是一种金融衍生工具,允许交易双方在不同货币之间交换本金和利息支付。通常情况下,互换涉及两种不同货币,其中一方支付固定利率或浮动利率,另一方也支付固定或浮动利率,但以不同的货币结算。这类互换的基本结构包括在合同开始时以不同货币交换等值的本金,在互换期限内定期支付利息,并在合同到期时按原始汇率返还最初的本金。

它的应用场景广泛,尤其在跨国投资和借贷中发挥了关键作用。通过这种工具,企业和投资者能够有效对冲汇率风险,避免因汇率波动造成的潜在损失。例如,一家公司在一个低利率市场借款,但实际需要的是另一种货币的资金,它可以通过利率互换将其借款转化为所需的货币,避免直接受到汇率变化的影响。

交叉货币利率互换还可以帮助企业优化融资成本。一家公司可以在其本国市场上以较低利率借入资金,然后通过利率互换将这些资金转为外币贷款,以更有利的利率条件支付外币债务。例如,某家位于欧元区的公司如果需要美元用于美国市场投资,可以先在欧元市场借入资金,由于欧元区利率较低,这样的安排能显著减少融资成本。之后,企业通过利率互换将这笔欧元资金转换为美元,从而满足其美元需求。

这种工具非常适合跨国公司、金融机构以及大型投资者,帮助他们在全球资本市场中灵活管理资金,并有效规避货币和利率波动带来的风险。然而,由于它的复杂性,交易双方不仅需要关注汇率波动,还必须考虑信用风险和市场条件等因素的影响。

交叉货币与主流货币对的区别

它们的区别主要在于是否包含美元。主流货币对是指包含美元的外汇交易对,美元通常作为其中一方,例如欧元兑美元(EUR/USD)或日元兑美元(USD/JPY)。而它则是指不涉及美元的外汇交易对,例如欧元兑英镑(EUR/GBP)或澳元兑日元(AUD/JPY)。

两者的主要区别包括:首先,主流货币对往往具有更高的流动性,因为美元是全球外汇市场中最常交易的货币,涉及美元的货币对交易量较大,市场深度较强。交叉货币对的流动性通常较低,尤其是涉及较小国家或经济体的货币时,交易量可能相对较少。

其次,主流货币对的波动性通常更稳定,尤其是在经济大国如美国、欧盟等的影响下。它的波动性可能较大,因为其汇率变动受到两国经济表现的双重影响,而且还可能受全球市场的其他因素影响,如贸易、政治风险等。

此外,交易策略也有所不同。主流货币对的走势和市场分析较为直接,通常以美元为基准,而它则需要考虑两个非美元国家的经济、货币政策和市场情绪,因此分析较为复杂。

总的来说,主流货币对更适合那些希望获得较低波动性和更高流动性的交易者,而货币对则提供了更多样化的投资机会,适合希望规避美元波动或寻找套利机会的投资者。

总之,交叉货币及其相关的金融工具为外汇交易者和企业提供了规避美元影响的有效手段,允许他们在全球化的经济背景下直接进行多种货币间的交易。这不仅为投资者带来了多样化的投资机会,也为企业在国际市场上优化融资成本和对冲汇率风险提供了支持。然而,由于波动性较大,交易者需要充分了解相关经济体的宏观经济状况与市场情绪,才能有效管理潜在风险并实现更优的交易决策。因此,货币交易既充满机会,也需要谨慎策略。

| 类别 | 定义 | 优点 | 风险 |

| 交叉货币对 | 不涉及美元的货币对 | 避免美元波动 | 波动性大 |

| 互换 | 交换不同货币的本金和利息 | 对冲风险,优化融资 | 复杂,需关注多种风险 |

| 利率互换 | 交换不同货币的本金和利息 | 优化融资成本 | 复杂,需关注利率变化 |

| 主流货币对 | 包含美元的货币对 | 流动性高,波动性低 | 需分析美元相关因素 |

| 交易策略 | 根据经济和市场情绪分析 | 提供套利机会 | 分析复杂,风险较高 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。

黄金现在可以买吗?近期黄金市场波动主要是对政策不确定性溢价的修正,支撑黄金的四大基石依旧稳固。最佳买入时机通常在恐慌抛售后或长期涨势中健康回调结束时。

2025年08月12日

期货平仓意思是通过相反方向的交易结束持仓,释放保证金,既可以是止盈,也可以是止损。即止损只是平仓的一种特殊类型,止损必然通过平仓实现,但平仓未必是为了止损。

2025年08月12日