發布日期: 2024年08月27日

在投資領域,"交割日"是一個常出現的術語,但對許多人來說可能比較陌生或難以理解,因為它在日常生活中並不常見。但它實際上是一個非常重要的概念,尤其是對市場的波動性有顯著的影響。因此,深入了解交割日的含義及其潛在影響,對於成功的投資至關重要。

交割日什麼意思?

交割日什麼意思?

它指的是交易雙方約定完成款項交換的日期。在期貨合約中,它標誌著合約的到期,買賣雙方必須履行合約條款,完成資產的交割。而在股票交易中,交割日則是完成股票及資金交付的日期,標誌著交易的正式完成。此時,買方需支付購股款項,賣方則需交付對應的股票。

在股票交易中,交割日是確保交易合法性和完整性的關鍵環節。買方需要在這個日子支付購買股票的資金,而賣方則必須將股票轉移給買方。交易所負責確保此過程的順利進行,確保雙方履行各自的義務,確保資金和股票的正確交付,以及股票所有權和資金支付的正式確認。

同時,它對於市場穩定性也具有重要作用。它確保了交易的穩定性和公平性,並減少了交易糾紛的發生,並維持了市場的整體信任和秩序。透過完成所有交易的最終結算,交割日有助於維持市場的有序運行,並增強市場參與者對交易過程的信心。

而在期貨交易中,交割日是合約結算的最終日期,所有未平倉的期貨合約必須在這一天完成交割。交割方式通常分為實物交割和現金交割,前者涉及實際商品的交換,而後者則透過現金支付盈虧,交易者通常會在該日期之前平倉以避免實際交割的義務。

這種做法可以幫助交易者避免處理實際商品的複雜程序和潛在的市場波動,確保他們的交易活動僅限於期貨合約的買賣,而不涉及實際商品的交付或接收。因此,交割日之前的平倉策略是許多期貨市場參與者常見的風險管理方法。

期貨合約的交割時間由期貨交易所決定,而不同類型的期貨品種往往有不同的交割時間安排。例如,農產品期貨的交割時間通常會受到季節性因素的影響,交易所會根據農產品的生產週期和儲存需求來決定適當的交割時間。這種季節性安排確保了期貨市場能夠適應農產品的生產和供應變化,從而為市場參與者提供合理的交割計劃,以符合實際的生產和消費節奏。

儘管期貨交割的實際比例相對較低,但它在期貨市場和現貨市場之間扮演著至關重要的角色。交割機制透過確保期貨合約在到期時與實際商品的價格對接,實質上搭建了一座重要的價格橋樑。這種橋樑幫助將期貨價格和現貨價格趨於一致,從而促進了市場的價格發現過程,並提高了市場的效率。

透過交割,期貨市場的價格訊號能夠準確反映現貨市場的供需狀況,幫助投資者和生產者做出更明智的決策,並增強期貨市場與現貨市場之間的連動性。這種價格訊號的有效傳遞使得市場參與者能夠根據實際供需情況調整策略,提高市場的整體效率。

然而,交割日也可能引發市場的顯著波動,特別是在期貨合約接近到期時。投資人需要特別注意最後交易日的安排,以避免日後持有未平倉的合約。若未及時平倉,投資人可能會面臨意外的實物交割或現金結算,從而帶來未預期的市場風險和額外費用。

總結而言,了解交割日及其相關規定對於投資者至關重要。例如,投資人應注意期貨日期,了解商品的品質標準,處理好實際交割或現金結算的相關事宜。這些準備工作不僅有助於順利完成期貨合約,還能有效管理交易風險,並實現更精準的投資決策。

交割日沒有平倉怎麼辦?

交割日沒有平倉怎麼辦?

為了避免實際交割,大多數投資人會選擇在交割日之前平倉。這一天之後,未平倉的合約將進入交割階段。在此之前,投資人有最後機會進行平倉或展期操作,以免面臨實際交割的風險。具體處理方式會根據期貨合約的類型和市場規則有所不同。

對於需要實物交割的期貨合約(如石油、黃金、大豆等),交割日通常安排在合約到期月份的最後一個交易日前後。例如,WTI原油期貨合約通常在合約到期月份的20日左右進行交割。在這一日期,未平倉的合約將進入實體交割程序,並依合約條款進行實際商品的交付或接收。

如果到時沒有平倉,通常會進入實物交割程序。這意味著需要依照合約條款,實際交付或接收標的商品。如果是賣方,則必須在當日或之前將規定數量的商品交付給買方。反之,如果是買方,需要在這天接收並支付相應數量的商品。整個過程將依據合約要求完成商品的實際交接,以確保交易雙方履行合約條款。

期貨公司通常會自動將未平倉的部位轉入交割程序,並負責安排實際交割或通知你交割的具體安排。如果投資人希望避免實物交割,最好事先與期貨公司聯繫,了解展期或平倉的具體方案,以避免不必要的麻煩。

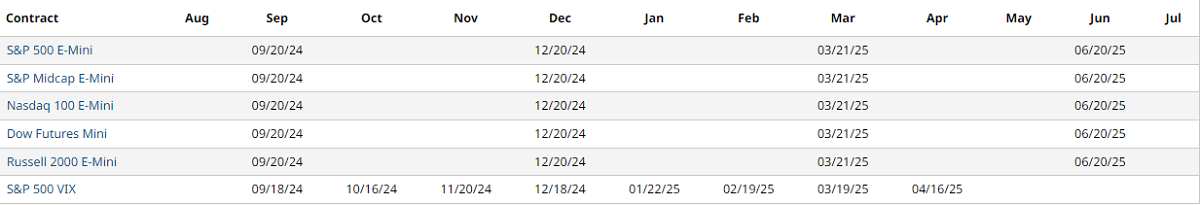

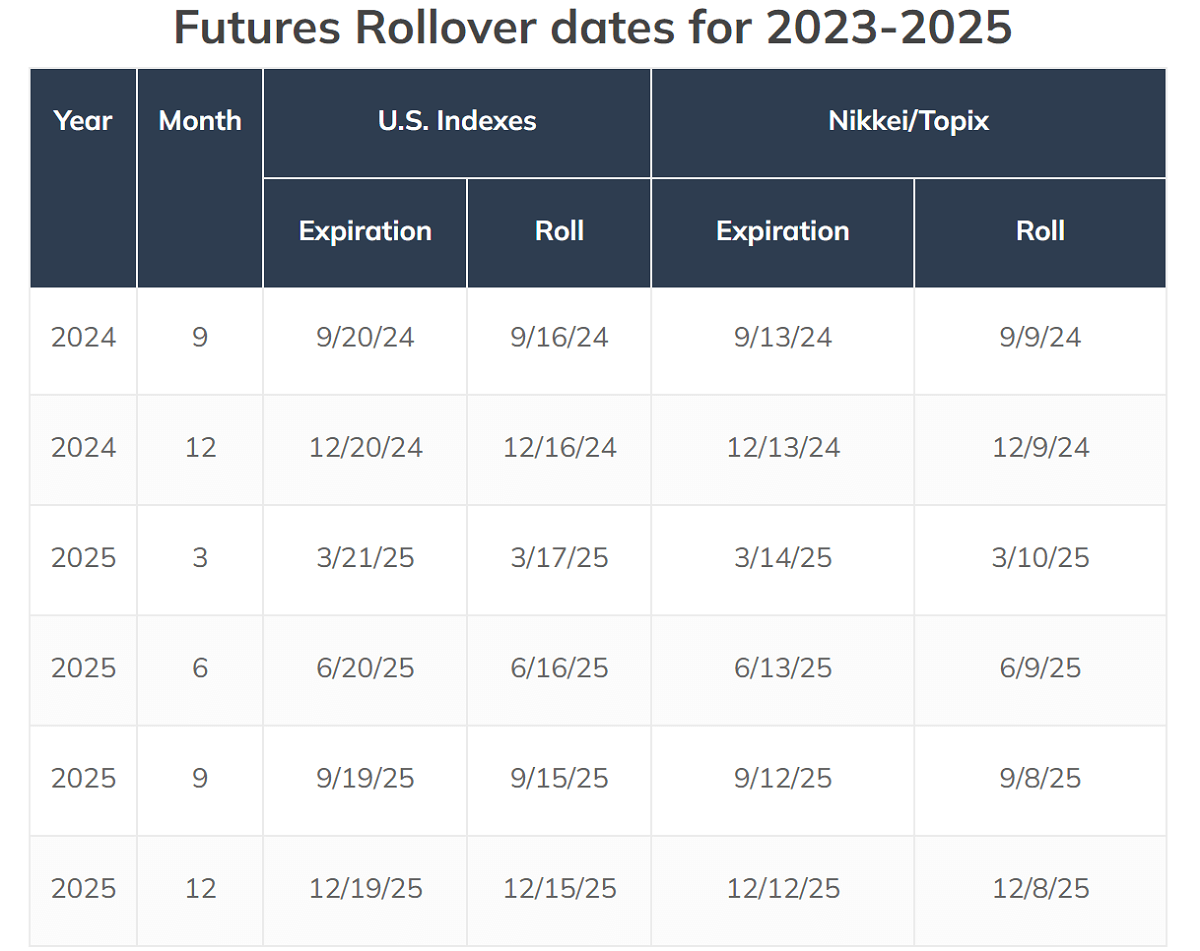

對於金融期貨合約(如股指期貨、國債期貨),交割日通常設定在合約到期月份的最後一個交易日。這意味著,金融期貨合約會在到期月份的特定日期進行結算。例如,標普500期貨合約的安排是在到期月份的第三個星期五。交易者需特別注意此日期,以確保在先前完成相關的平倉或現金結算操作,避免實際交割的義務。

若在交割日未平倉,金融期貨合約將自動進行現金結算。也就是說,未平倉合約會依照市場價格結算,計算盈虧,以避免實物交割的實際操作。這種方式簡化了結算過程,並減少了實體商品交接的複雜性。

在結算金額方面,將根據合約的市場價格和結算價格之間的差額來收到或支付相應的現金。期貨公司負責在交屋日進行現金結算,計算並執行相關操作,最終的結算結果會自動反映在你的帳戶中,確保交易過程的順利完成。

如果希望避免期貨合約的實際交割,也可以選擇在之前進行展期操作。展期操作包括在到期前平倉即將到期的合約,並同時開倉一個新的合約,通常是下一個月份的合約。這種方法使你能夠繼續保持市場頭寸,而無需實際交付或接收標的商品,從而避免了實體交割的複雜性。

在進行展期操作時,需要事先與期貨公司聯繫,以了解展期的具體要求和流程。期貨公司通常會協助你完成展期操作,確保新合約的開倉與舊合約的平倉順利進行。這樣可以避免實際交割的義務,並保持投資策略的一致性和彈性。

強制平倉是指當投資者在交割日之前未平倉時,期貨公司或交易所可能會介入,強制平倉以避免違約或不必要的交割。這項措施旨在確保所有未平倉的合約在到期前得到處理,從而防止交易執行過程中出現問題或糾紛。強制平倉是為了維護市場的穩定性和合約的履行,防止投資者因未能及時處理頭寸而帶來的潛在風險。

在強制平倉過程中,期貨合約會會依照市場當前價格進行平倉,這可能會導致額外的費用或損失。如果市場價格不利於投資者,強制平倉可能會造成顯著的經濟損失。因此,投資者需要密切關注市場動態,提前平倉或採取必要措施,以避免因市場波動而導致的額外費用和損失。

若在交割日未平倉,實物交割的合約將進入實物交割程序,而現金結算的合約則會進行現金結算。為了避免實際交割,投資人也可以選擇提前展期。因此在此之前,投資人應事先做好規劃,並與期貨公司保持溝通,了解如何妥善處理未平倉的部位。

交割日對股市的影響

交割日對股市的影響

它對股市的影響通常體現在市場波動性和交易行為的變化上,特別是與股指期貨和選擇權市場相關的交割日。在這一天,未平倉的選擇權合約將以合約規定的方式結算。通常會伴隨較大的市場波動,這是由於市場流動性較差以及機構投資者的平倉和調倉操作對市場造成的影響。

在其接近時,股市往往會出現顯著波動。這主要是因為許多投資者會在它之前調整頭寸,包括平倉、展期(滾動合約)或進行對沖交易。這些操作通常會引發大量的買賣行為,導致市場波動加劇。例如,在港股選擇權交割日當天,大盤的波動幅度通常較大,某些日期甚至達到5%或更多。

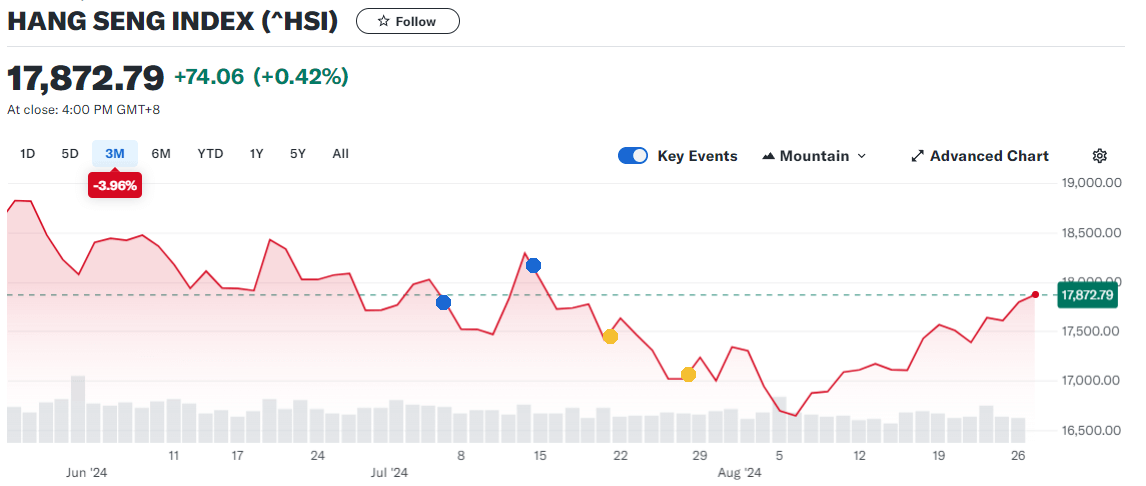

歷史數據顯示,這種大盤波動還會表現出一定的規律。如上圖,7月的選擇權前兩個交割日恆生指數曾暴跌2.26%,而後兩個日期則上漲3.63%。這種波動性不僅影響大盤,也對個股表現產生明顯影響,如美團、京東、阿里巴巴等股票的波動幅度也十分顯著。

在這之前,期貨和現貨價格往往趨於收斂,因為期貨價格最終需要與現貨價格相符。市場參與者會透過套利交易來縮小期貨與現貨之間的價差。這種收斂效應雖然可能導致股市短期內出現價格變化,但通常是市場有效性的體現,顯示期貨市場在向現貨市場價格靠攏。

而到了交割日,機構投資者往往會進行大量的平倉和調倉操作,而這種大規模的交易活動可能會導致市場價格出現劇烈波動。當機構需要平倉選擇權部位時,大量的買賣訂單會集中湧入市場,進而對價格產生顯著影響,導致價格在短時間內劇烈變動。

此外,當選擇權合約到期時,持有者進行的大規模交易也會對市場價格造成顯著衝擊。這些交易通常涉及大量的買單或賣單,在交割日前後,市場會因這些集中交易行為而經歷價格的大幅波動,從而推動價格上漲或下跌。

在交割日臨近時,機構投資者和交易員往往會調整投資組合,包括進行部位調整或對沖交易。這種行為可能對個股或指數的價格產生短期影響,尤其是在交易量較低的市場環境中,價格波動可能會更加明顯。

大量的期貨合約需要透過賣出股票來對沖,這可能引發集中拋售,導致股市下跌。同時,套利交易也會加劇市場壓力。當日期臨近,套利行為利用期貨和現貨價格的差異,可能增加市場的賣壓,進而進一步推動股票價格下跌。

交割日可能引發流動性的顯著變化,尤其是在特定股票或指數期貨到期的前後。流動性的波動可能會擴大買賣價差,增加交易成本,進而影響市場的整體表現。這種流動性變化通常使得市場的買賣價格更加不穩定,進而對市場的正常運作產生負面影響。

此外,它也可能導致市場流動性枯竭。由於風險增加,部分市場參與者可能會減少交易活動,進而降低市場流動性。當市場流動性不足時,大量的賣單可能會導致股票價格迅速下跌,因為買方無法有效抵消賣方的壓力。同時,流動性的不平衡,特別是在集中交易時,可能會加劇市場的短期波動,導致價格劇烈波動。

技術性因素在市場波動中也扮演了重要角色。例如,技術性停損單的觸發可以引發大量賣盤湧入市場,加劇價格的下跌。當市場價格跌破關鍵支撐水準時,自動觸發的停損單會引發更多的賣盤壓力,進一步推動價格向下波動。這種機制不僅加重了市場的下行壓力,還可能導致價格在短時間內出現劇烈的波動,放大市場的價格波動幅度。

交割日通常對股市產生顯著的短期影響,尤其是透過增加波動性和交易量,可能導致市場的暴漲或暴跌。這種影響在股指期貨和選擇權尤其明顯,特別是在四巫日等特殊日子。因此,投資者需要密切關注市場動態,保持對相關資訊的敏感,並考慮到可能的市場影響因素,以便做出更明智的投資決策。

| 專案 | 定義 | 潛在影響 |

| 交割日 | 合約到期並完成結算的日期 | 必須進行交割或結算 |

| 市場波動 | 由於平倉和調倉操作,導致短期價格波動 | 短期市場可能劇烈波動 |

| 未平倉處理 | 未平倉合約將進行實物交割或現金結算 | 投資者承擔交割或結算義務 |

| 流動性變化 | 日期臨近時市場流動性可能下降 | 成交成本增加,買賣價差擴大 |

| 投資者決策 | 投資者需在先前做出平倉或持倉決策 | 需及時調整策略,規避風險 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。