2024年08月27日

在投资领域,"交割日"是一个常常出现的术语,但对许多人来说可能比较陌生或难以理解,因为它在日常生活中并不常见。但它实际上是一个非常重要的概念,尤其是对市场的波动性有着显著的影响。因此,深入了解交割日的含义及其潜在影响,对于成功的投资至关重要。

交割日什么意思?

交割日什么意思?

它指的是交易双方约定完成款项交换的日期。在期货合约中,它标志着合约的到期,买卖双方必须履行合同条款,完成资产的交割。而在股票交易中,交割日则是完成股票及资金交付的日期,标志着交易的正式完成。此时,买方需支付购股款项,卖方则需交付相应的股票。

在股票交易中,交割日是确保交易合法性和完整性的关键环节。买方需要在这个日子支付购买股票的资金,而卖方则必须将股票转移给买方。交易所负责确保这一过程的顺利进行,确保双方履行各自的义务,确保资金和股票的正确交付,以及股票所有权和资金支付的正式确认。

同时,它对于市场稳定性也具有重要作用。它确保了交易的稳定性和公平性,减少了交易纠纷的发生,维护了市场的整体信任和秩序。通过完成所有交易的最终结算,交割日有助于维持市场的有序运行,增强市场参与者对交易过程的信心。

而在期货交易中,交割日是合约结算的最终日期,所有未平仓的期货合约必须在这一天完成交割。交割方式通常分为实物交割和现金交割,前者涉及实际商品的交换,而后者则通过现金支付盈亏,交易者通常会在该日期之前平仓以避免实际交割的义务。

这种做法可以帮助交易者避免处理实际商品的复杂程序和潜在的市场波动,确保他们的交易活动仅限于期货合约的买卖,而不涉及实际商品的交付或接收。因此,交割日之前的平仓策略是许多期货市场参与者的一种常见风险管理方法。

期货合约的交割时间由期货交易所决定,而不同类型的期货品种往往具有不同的交割时间安排。比如,农产品期货的交割时间通常会受到季节性因素的影响,交易所会根据农产品的生产周期和储存需求来确定合适的交割时间。这种季节性安排确保了期货市场能够适应农产品的生产和供应变化,从而为市场参与者提供合理的交割计划,以符合实际的生产和消费节奏。

尽管期货交割的实际比例相对较低,但它在期货市场和现货市场之间扮演着至关重要的角色。交割机制通过确保期货合约在到期时与实际商品的价格对接,实质上搭建了一座重要的价格桥梁。这种桥梁帮助将期货价格和现货价格趋于一致,从而促进了市场的价格发现过程,并提高了市场的效率。

通过交割,期货市场的价格信号能够准确反映现货市场的供需状况,帮助投资者和生产者做出更加明智的决策,并增强期货市场与现货市场之间的联动性。这种价格信号的有效传递使得市场参与者能够根据实际供需情况调整策略,提高市场的整体效率。

然而,交割日也可能引发市场的显著波动,特别是在期货合约接近到期时。投资者需要特别关注最后交易日的安排,以避免在日后持有未平仓的合约。若未及时平仓,投资者可能会面临意外的实物交割或现金结算,从而带来未预期的市场风险和额外费用。

总结而言,了解交割日及其相关规定对于投资者至关重要。例如,投资者应关注期货日期,了解商品的质量标准,处理好实际交割或现金结算的相关事宜。这些准备工作不仅有助于顺利完成期货合约,还能有效管理交易风险,实现更为精准的投资决策。

交割日没有平仓怎么办?

交割日没有平仓怎么办?

为了避免进行实际交割,大多数投资者会选择在交割日之前平仓。这一天之后,未平仓的合约将进入交割阶段。在此之前,投资者有最后机会进行平仓或展期操作,以免面临实际交割的风险。具体处理方式会根据期货合约的类型和市场规则有所不同。

对于需要实物交割的期货合约(如石油、黄金、大豆等),交割日通常安排在合约到期月份的最后一个交易日前后。例如,wti原油期货合约通常在合约到期月份的20日左右进行交割。在这一日期,未平仓的合约将进入实物交割程序,按合约条款进行实际商品的交付或接收。

如果到时没有平仓,通常会进入实物交割程序。这意味着需要按照合约条款,实际交付或接收标的商品。如果是卖方,必须在当日或之前将规定数量的商品交付给买方。反之,如果是买方,需要在这天接收并支付相应数量的商品。整个过程将依据合约要求完成商品的实际交接,以确保交易双方履行合约条款。

期货公司通常会自动将未平仓的头寸转入交割程序,并负责安排实际交割或通知你交割的具体安排。如果投资者希望避免实物交割,最好提前与期货公司联系,了解展期或平仓的具体方案,以避免不必要的麻烦。

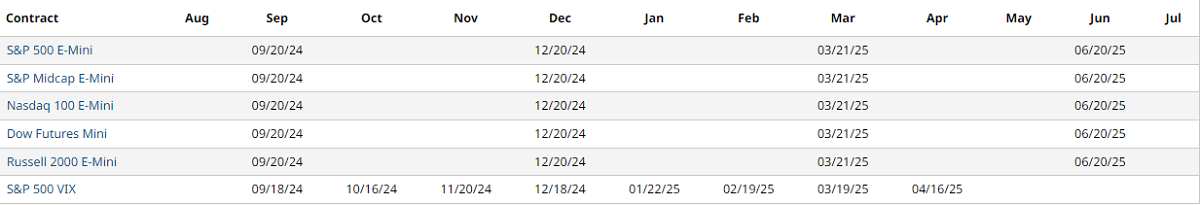

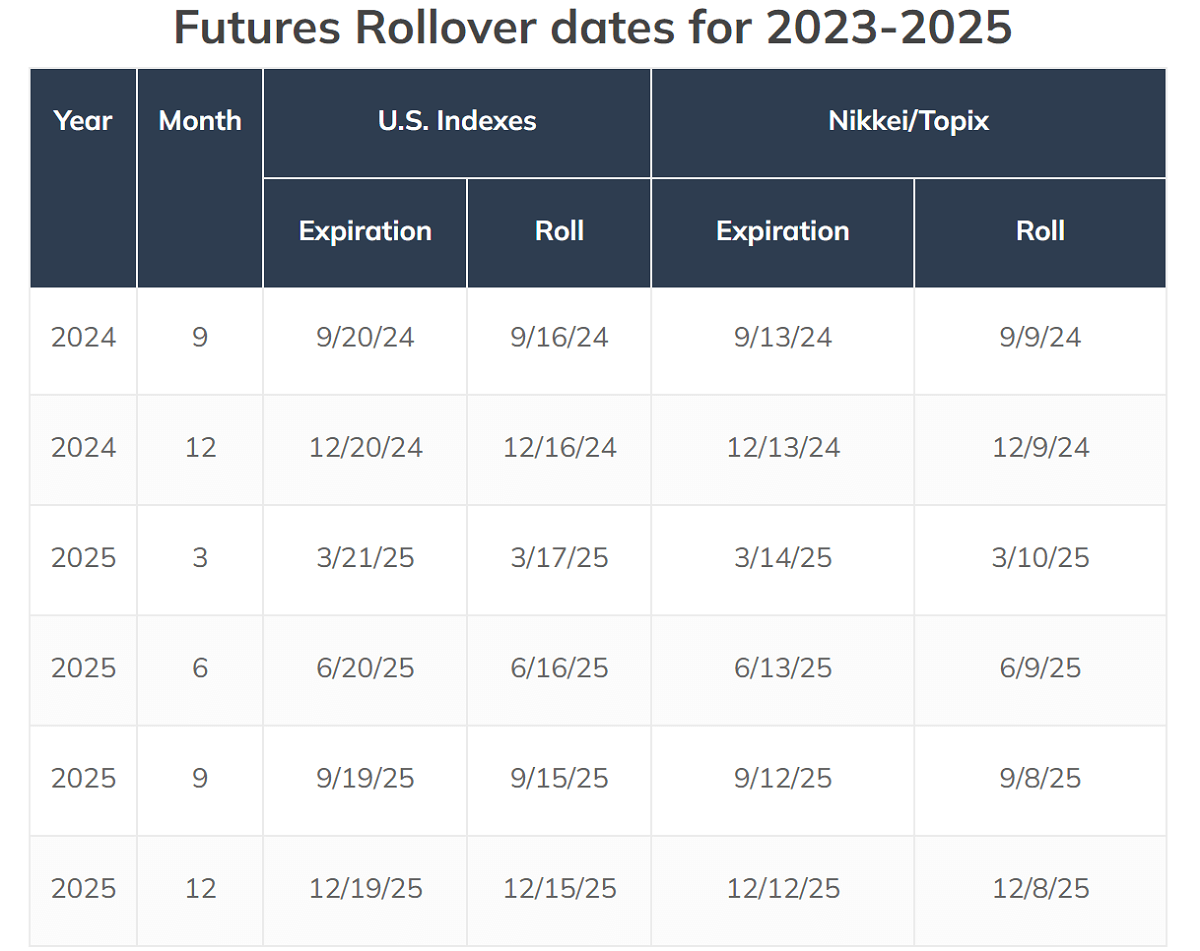

对于金融期货合约(如股指期货、国债期货),交割日通常设定在合约到期月份的最后一个交易日。这意味着,金融期货合约会在到期月份的特定日期进行结算。例如,标普500期货合约的安排是在到期月份的第三个星期五。交易者需特别关注这一日期,以确保在之前完成相关的平仓或现金结算操作,避免实际交割的义务。

如果在交割日未平仓,金融期货合约将自动进行现金结算。也就是说,未平仓合约会按照市场价格进行结算,计算盈亏,从而避免实物交割的实际操作。这种方式简化了结算过程,并减少了物理商品交接的复杂性。

在结算金额方面,将根据合约的市场价格和结算价格之间的差额来收到或支付相应的现金。期货公司负责在交割日进行现金结算,计算并执行相关操作,最终的结算结果会自动反映在你的账户中,确保交易过程的顺利完成。

如果希望避免期货合约的实际交割,还可以选择在之前进行展期操作。展期操作包括在到期前平仓即将到期的合约,并同时开仓一个新的合约,通常是下一个月份的合约。这种方法使你能够继续保持市场头寸,而无需实际交付或接收标的商品,从而避免了实物交割的复杂性。

在进行展期操作时,需要提前与期货公司联系,了解展期的具体要求和流程。期货公司通常会协助你完成展期操作,确保新合约的开仓与旧合约的平仓顺利进行。这样可以避免实际交割的义务,保持投资策略的一致性和灵活性。

强制平仓是指当投资者在交割日之前未平仓时,期货公司或交易所可能会介入,强制平仓以避免违约或不必要的交割。这一措施旨在确保所有未平仓的合约在到期前得到处理,从而防止交易执行过程中出现问题或纠纷。强制平仓是为了维护市场的稳定性和合约的履行,防止投资者因未能及时处理头寸而带来的潜在风险。

在强制平仓过程中,期货合约会按照市场当前价格进行平仓,这可能会导致额外的费用或损失。如果市场价格不利于投资者,强制平仓可能会造成显著的经济损失。因此,投资者需要密切关注市场动态,提前平仓或采取必要措施,以避免因市场波动而导致的额外费用和损失。

如果在交割日未平仓,实物交割的合约将进入实物交割程序,而现金结算的合约则会进行现金结算。为了避免实际交割,投资者还可以选择提前展期。因此在此之前,投资者应提前做好计划,并与期货公司保持沟通,了解如何妥善处理未平仓的头寸。

交割日对股市的影响

交割日对股市的影响

它对股市的影响通常体现在市场波动性和交易行为的变化上,特别是与股指期货和期权市场相关的交割日。在这一天,未平仓的期权合约将按合约规定的方式进行结算。通常会伴随较大的市场波动,这是由于市场流动性较差以及机构投资者的平仓和调仓操作对市场造成的影响。

在其临近时,股市往往会出现显著波动。这主要是因为许多投资者会在它之前调整头寸,包括平仓、展期(滚动合约)或进行对冲交易。这些操作通常会引发大量的买卖行为,导致市场波动加剧。例如,在港股期权交割日当天,大盘的波动幅度通常较大,某些日期甚至达到5%或更多。

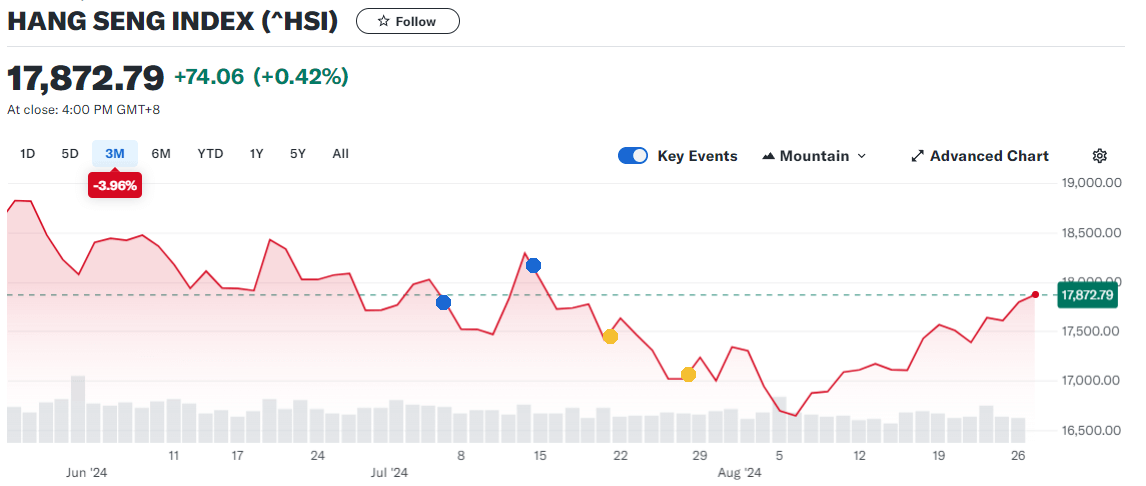

历史数据显示,这种大盘波动还会表现出一定的规律。如上图,7月份的期权前两个交割日恒生指数曾暴跌2.26%,而后两个日期则上涨3.63%。这种波动性不仅影响大盘,也对个股表现产生明显影响,如美团、京东、阿里巴巴等股票的波动幅度也十分显著。

在这之前,期货和现货价格往往趋于收敛,因为期货价格最终需要与现货价格相符。市场参与者会通过套利交易来缩小期货与现货之间的价差。这种收敛效应虽然可能导致股市短期内出现价格变化,但通常是市场有效性的体现,表明期货市场在向现货市场价格靠拢。

而到了交割日,机构投资者往往会进行大量的平仓和调仓操作,这种大规模的交易活动可能会导致市场价格出现剧烈波动。当机构需要平仓期权头寸时,大量的买卖订单会集中涌入市场,进而对价格产生显著影响,导致价格在短时间内剧烈变动。

此外,期权合约到期时,持有者进行的大规模交易也会对市场价格造成显著冲击。这些交易通常涉及大量的买单或卖单,在交割日前后,市场会因这些集中交易行为而经历价格的大幅波动,从而推动价格上涨或下跌。

在交割日临近时,机构投资者和交易员往往会调整投资组合,包括进行仓位调整或对冲交易。这种行为可能对个股或指数的价格产生短期影响,尤其是在交易量较低的市场环境中,价格波动可能更加明显。

大量的期货合约需要通过卖出股票来对冲,这可能引发集中抛售,导致股市下跌。同时,套利交易也会加剧市场压力。当日期临近,套利行为利用期货和现货价格的差异,可能增加市场的卖压,从而进一步推动股票价格下跌。

交割日可能引发流动性的显著变化,尤其是在特定股票或指数期货到期的前后。流动性的波动可能会扩大买卖价差,增加交易成本,从而影响市场的整体表现。这种流动性变化通常使得市场的买卖价格更加不稳定,进而对市场的正常运作产生负面影响。

此外,它也可能导致市场流动性枯竭。由于风险增加,部分市场参与者可能会减少交易活动,进而降低市场流动性。当市场流动性不足时,大量的卖单可能导致股票价格迅速下跌,因为买方无法有效抵消卖方的压力。同时,流动性的不平衡,特别是在集中交易时,可能会加剧市场的短期波动,导致价格剧烈波动。

技术性因素在市场波动中也扮演了重要角色。例如,技术性止损单的触发可以引发大量卖盘涌入市场,从而加剧价格的下跌。当市场价格跌破关键支撑水平时,自动触发的止损单会引发更多的卖盘压力,进一步推动价格向下波动。这种机制不仅加重了市场的下行压力,还可能导致价格在短时间内出现剧烈的波动,放大市场的价格波动幅度。

交割日通常对股市产生显著的短期影响,尤其是通过增加波动性和交易量,可能导致市场的暴涨或暴跌。这种影响在股指期货和期权尤为明显,特别是在四巫日等特殊日子。因此,投资者需要密切关注市场动态,保持对相关信息的敏感,并考虑到可能的市场影响因素,以便做出更为明智的投资决策。

| 项目 | 定义 | 潜在影响 |

| 交割日 | 合约到期并完成结算的日期 | 必须进行交割或结算 |

| 市场波动 | 由于平仓和调仓操作,导致短期价格波动 | 短期市场可能剧烈波动 |

| 未平仓处理 | 未平仓合约将进行实物交割或现金结算 | 投资者承担交割或结算义务 |

| 流动性变化 | 日期临近时市场流动性可能下降 | 成交成本增加,买卖价差扩大 |

| 投资者决策 | 投资者需在之前做出平仓或持仓决策 | 需及时调整策略,规避风险 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。