發布日期: 2024年07月24日

對許多人來說,房地產投資都屬於高門檻。不管是剛開始工作薪水不高的年輕人,還是身處中年、肩負家庭重擔的家庭支柱,都很難一次拿出一大筆首付款來進入房地產市場。針對這些情況,房地產投資信託(REITs)無疑是一個理想的選擇。作為一種低門檻、低風險的投資工具,它允許投資者以較小的資本參與房地產市場,並享有穩定的回報。接下來,我們將深入探討REITs的優缺點及選擇指南。

什麼是REITs?

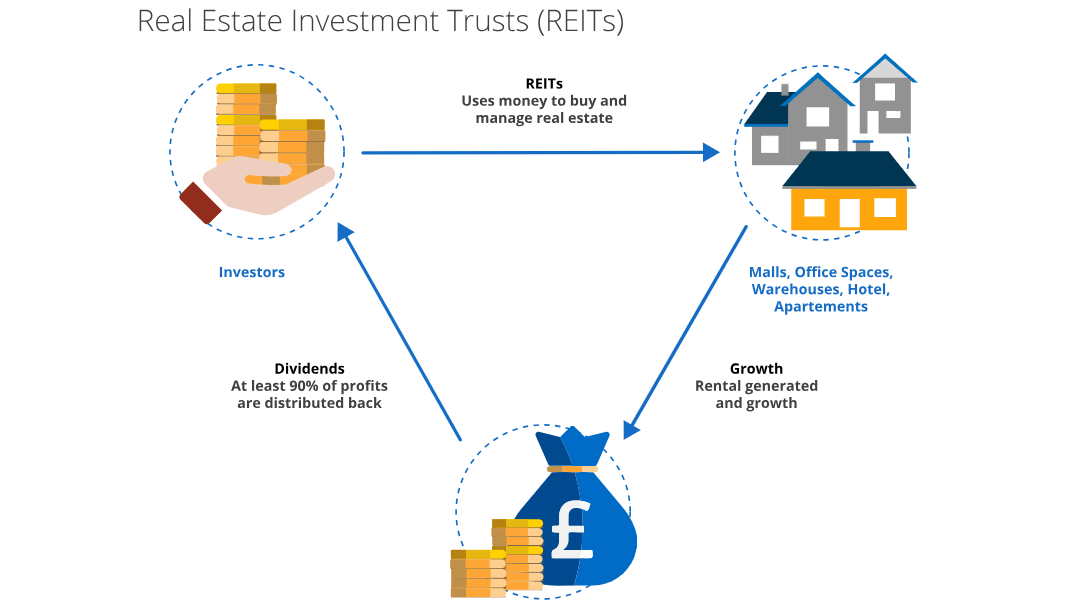

其全稱為Real Estate Investment Trusts,中文意為房地產投資信託,是一種透過投資房地產資產並將租金收益分配給股東的公司。簡單來說,REITs是一種上市公司,專注於擁有、管理和營運各類房地產資產,如飯店、購物中心、辦公大樓、公寓、工廠和醫療中心等。

REITs(房地產投資信託)由美國國會於1960年創立,截至2021年,全球已有至少39個國家設立了REIT。這個制度自創立以來經歷了多個階段的法規演變,包括1970年代至1980年代的初期規範、1990年代的稅收和投資規則調整、2000年代的多樣化發展,以及2020年代的市場適應與ESG標準的關注。

它類似於共同基金,但其投資焦點專注於房地產資產。以信託形式運作,依據美國《國內收入法典》被視為公司,並需滿足特定的稅收規定,包括將大部分收入以股利形式分配給股東。信託結構使它能夠避免雙重課稅,同時為投資者提供穩定的收入來源。

投資者透過持有房地產投資信託的股份,能夠分享來自房地產投資的收入,如租金或抵押貸款利息,而無需直接參與房地產的實際交易。這種結構為普通投資者提供了一個便捷的途徑,以便從多樣化的房地產投資中獲益,同時避免了實際房地產投資的複雜性和高門檻。

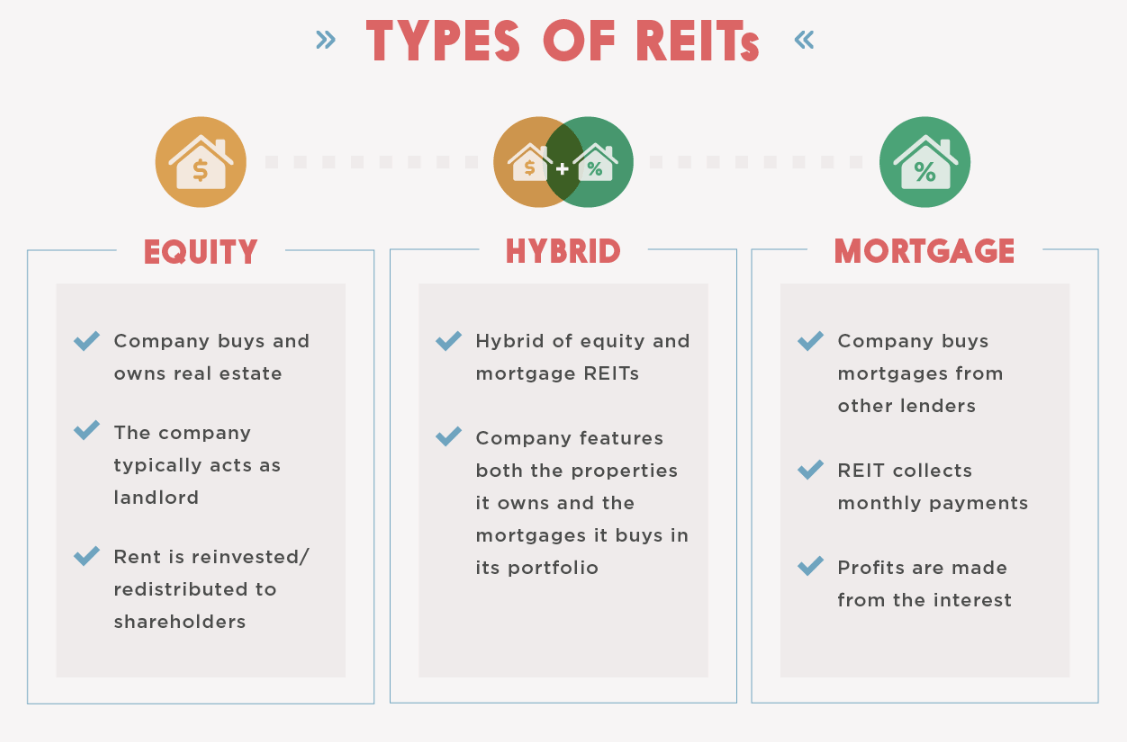

它可分為股權和抵押貸款兩種類型。股權REITs專注於擁有和經營多種房地產資產,如辦公大樓、購物中心、飯店和公寓等。它們主要透過持有物業的租金收入獲得收益。透過將這些物業租賃給租戶,它能夠穩定地獲取租金收入,並將大部分收入以股息形式分配給股東,從而形成一個穩定的股息回報機制。

抵押貸款REITs主要投資於住宅或商業房地產的抵押貸款及相關抵押貸款擔保證券。它們的收入來源主要是透過這些抵押貸款或證券所產生的利息收入。與股權不同,抵押貸款不直接擁有物業,而是透過向房地產借款人提供貸款或購買抵押貸款擔保證券來獲得利息收益。這種投資模式使得它能夠透過利息差來實現獲利,並將大部分收入分配給股東。

房地產投資信託主要有公開交易、非上市和私募三種類型。其中,公開交易REITs在證券交易所上市,投資者可以像普通股票一樣買賣,流動性較高,通常在美國證券交易委員會(SEC)註冊。

非上市REITs雖然也在SEC註冊,但其股份不在證券交易所上市,流動性較低,投資者需要透過特定管道購買,並可能需要較長時間才能贖回投資。而私募REITs是不在SEC註冊的私人公司,也未在證券交易所上市。它們通常面向高淨值或機構投資者,募集過程較為私密,流動性較低,投資者需透過專門管道進行投資。

成立房地產投資信託需要滿足特定的資產和收入要求,其中至少75%的收入必須來自房地產相關活動,例如租金收入、房地產利息以及房地產資產的銷售所得。這項要求確保它的經營活動主要集中在房地產領域。此外,至少75%的資產必須是房地產資產,這意味著其大部分資產需投資於房地產或與房地產相關的資產。

同時,房地產投資信託必須將至少95%的收入作為被動收入(如租金和利息)進行分配,確保主要收入來自被動投資,並用於支付股東的分紅。此外,為了避免公司層級的稅收,它還需將至少90%的應稅收入分配給股東作為分紅,以達到稅務上的優惠。

然而,需要注意的是,股東從REITs獲得的分紅收入將按照普通稅率(最高稅率為39.6%)徵稅,而不是享受較低的合格分紅稅率。儘管其本身享有稅收優勢,但股東仍需按較高的普通稅率繳納分紅稅。

隨著房地產行業和經濟環境的變化,房地產投資信託也在不斷演變,但始終保持著核心使命:使收入產生型房地產的收益對廣泛投資者可及。透過提供流動性、分散風險並分配收入,它使普通投資者能夠參與穩定的房地產投資,從而促進了房地產市場的廣泛參與和資本流動。

總結來說,REITs透過提供一種集體投資房地產的方式,使得投資者可以享受房地產帶來的收益而無需直接管理或購買房地產。這種結構不僅增加了投資的流動性,還提供了穩定的收入來源,使得一般投資者能夠參與房地產市場的投資機會。

REITs優點與缺點

REITs優點與缺點

房地產投資信託使投資者能夠以較低的成本參與房地產市場,並享受房地產資產帶來的收入和資本增值。這是其主要優勢,但也存在不少缺點。因此,投資者在選擇REITs時,需全面評估這些優缺點。

REITs具有多項優勢,相較於直接購買房地產,它們的股份可以在二級市場上交易,流動性更高,投資者能夠快速變現。同時,它也提供了較高的靈活性,投資者可以隨時買賣股份,方便地調整投資組合。

同時,房地產投資信託透過將至少90%的應稅收入分配給股東來規避公司層級的稅收。這意味著它s賺取的大部分收入可以免除公司所得稅,從而增加了投資者的收益。而且它還享有稅收優惠,例如免除房地產盈利稅,使得投資回報更具吸引力。

它提供了專業的物業管理服務,使投資者無需親自處理租金收取或物業維護事務。這些基金通常由經驗豐富的專業團隊進行管理,負責尋找、收購和管理房地產資產,從而讓投資者能夠專注於投資本身,而不必直接參與物業管理工作。

此外,REITs也為投資者提供了多樣化的房地產投資機會,能夠有效分散投資風險並提升回報潛力。無論是購物中心、飯店還是辦公大樓,其涵蓋了各種類型的房地產資產,為投資者提供了廣泛的投資選擇。

REIT作為被動投資工具,不需要投資者大量參與,非常適合希望省時省力的投資者。專業團隊負責物業管理和投資決策,使投資者可以享受穩定的收益而無需親自處理租金收取或物業管理事務。

投資房地產投資信託使得參與大型房地產投資變得更加可行,投資門檻較低。與直接購買房地產需要支付高額首付不同,它允許投資者以較少的資金參與房地產市場,降低了投資成本,讓更多人輕鬆進入房地產投資。

然而,REITs也存在缺點。例如,當利率上升時,固定收益產品可能更具吸引力,導致資金流出房地產投資信託,壓低其股價。而且它對利率變化敏感,利率上升會增加融資成本並壓縮利潤空間,同時也提高債務融資的成本,進一步影響獲利能力。

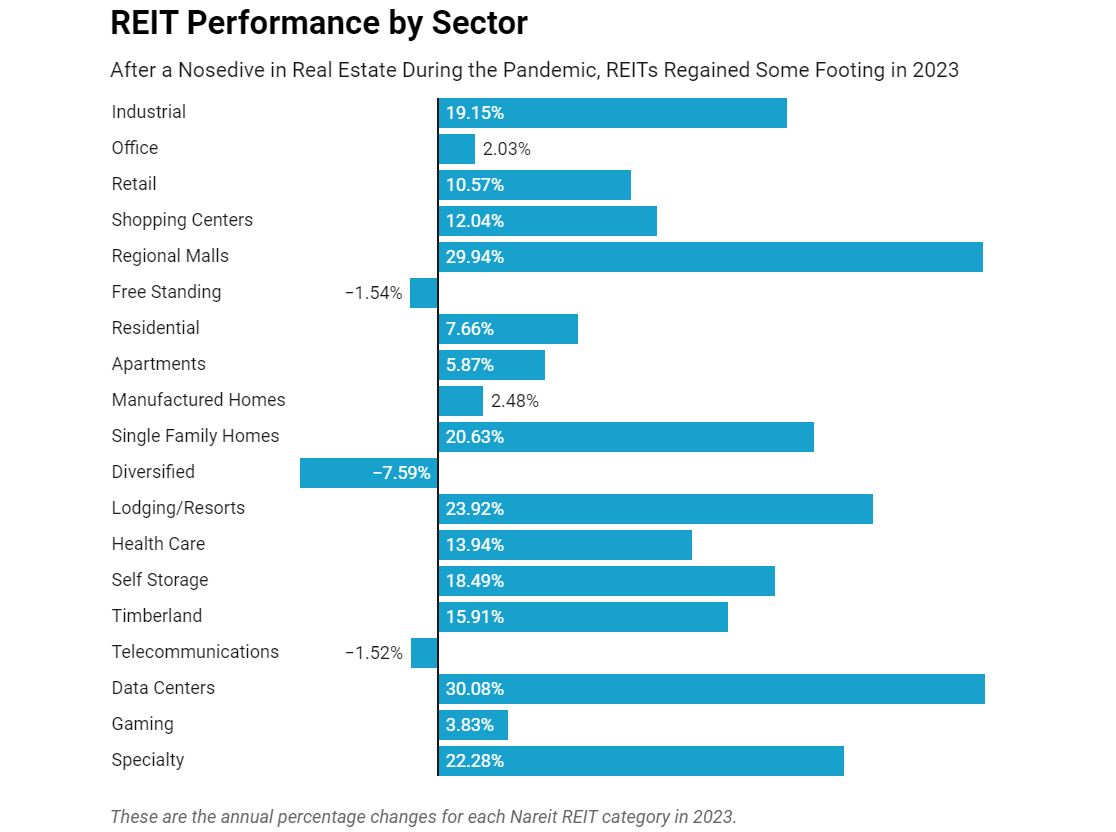

同時,房地產投資信託對房地產市場變化高度敏感。例如,在租金收入下降的地區投資的REIT,即使租戶多,股東回報也可能受影響。而如飯店REITs,對經濟衰退較敏感。並且,房地產投資信託通常集中於特定類型的房地產,其行業特定風險(如零售衰退)可能導致股價波動。

而由於房地產投資信託必須將至少90%的收入分配為股息,因此公司留給再投資和業務發展的資金有限。這種分配要求可能導致REITs在擴展和開發新項目時面臨資金短缺,從而限制其成長潛力。雖然高股息回報對投資者俱有吸引力,但這一高分配比例可能削弱它的資本累積能力,並影響其長期成長機會。

還有一些REITs的管理費較高,這可能會降低整體投資回報。高管理費用用於支付基金經理人和管理團隊的薪酬及營運成本,雖然能確保專業管理,但也從投資回報中扣除一部分。即使房地產投資信託的物業表現良好,高管理費用仍可能削弱實際回報。

房地產投資信託的營運和管理由專業團隊負責,這帶來一定的信任風險。如果管理團隊出現問題或決策失誤,可能會直接影響投資人的收益。而且它的表現高度依賴資產的狀況,物業管理不善可能導致租金收入下降或維護成本增加。此外,市場競爭激烈可能帶來租金壓力和資產貶值,而投資者對營運的了解有限,資訊不對稱增加了投資風險。

此外,房地產投資信託的股利水準受經營績效和收入水準的影響。雖然它通常將大部分收入分配給股東,但收入減少或營運惡化可能導致分紅水平下降或暫停。因此,投資者需關注它的財務健康和收入表現,以評估潛在的分紅風險。

雖然REITs提供了高分紅、流動性強和專業管理等優勢,但也面臨市場風險、利率風險、營運風險、分紅風險、流動性風險、財務風險、政策和稅務風險以及行業特定風險。投資者在考慮投資時,應根據自身的投資目標、風險承受能力和市場狀況,謹慎評估和管理這些風險。

如何選擇REITs?

如何選擇REITs?

由於房地產投資信託提供專業管理、多樣化投資、穩定收益和低投資門檻等優勢,吸引了許多投資者。然而,它們也面臨如利率敏感、市場波動、管理費用高等劣勢。因此,投資者在選擇時需要充分考慮這些因素,並做出明智的決策。

在選擇REITs之前,首先要先明確投資目標是尋求穩定的收入流、資本增值,還是兩者兼顧。不同的房地產投資信託可能專注於不同的目標,例如某些注重高分紅回報,而其他則更專注於資產增值。同時,評估風險承受能力也至關重要,因為不同類型的房地產投資信託在經濟波動中的表現可能差異很大。

例如,旅館和零售REITs通常對經濟週期和消費者支出變化更為敏感,可能在經濟衰退期間面臨較大的營運壓力和收入波動。相較之下,住宅或醫療設施REITs因其基本需求較為穩定,通常能在經濟波動中保持較好的穩定性。了解風險容忍度,並選擇與之匹配的類型,將有助於在不同市場環境下實現更穩定的投資回報。

由於它必須將大部分收入以股息形式分配給股東,它們通常提供較高且穩定的股利。這種特性使得其成為追求穩定現金流和被動收入的理想選擇。長期持有它不僅可以享受持續的股息回報,還能透過房地產市場的長期成長潛力實現資本增值。同時,房地產投資信託投資多種房地產資產,有助於分散風險,降低市場波動對投資報酬率的影響。

與直接投資實體房地產相比,REITs提供了顯著優勢,如低成本、低時間投入和高流動性。直接購屋需要高額初始投資和持續的管理維護,而房地產投資信託允許以較低資金門檻參與房地產市場,無需親自管理物業。它在證券交易所上市,投資者可以隨時買賣股份,享受房地產收益同時保持高流動性。這使得預算有限的投資者也能輕鬆進入房地產市場並獲得穩定回報。

在選擇REITs時,評估財務指標至關重要。這包括審查資金運營情況,如現金流量和資金周轉效率,以確保流動性足夠;關注淨營業收入(NOI),以評估物業盈利能力;查看佔有率,了解物業出租情況;以及分析每平方英尺租金水平,評估市場價值和租金潛力。這些指標共同幫助評估房地產投資信託的投資價值和潛在風險。

為了降低投資風險,建議將資金分散投資於多個REITs,以實現資產多元化。這樣可以減少單一REIT表現不佳對整體投資回報的影響。同時,根據關鍵指標如平均股息收益率、平均股息成長率和年增長率來優化投資選擇。

例如,平均股息收益率為4.31%,反映穩定的現金流量;平均股息成長率為15.71%,顯示持續成長潛力;平均年增長率為10.56%,顯示資本增值可能性。綜合考慮這些指標,投資人可以選擇表現優異的房地產投資信託,達到風險分散和回報優化的目標。

投資預測顯示,初始1萬美元的投資組合預計一年後增值至11,487美元,十年後增至4,4,161美元,二十年後達到2,63,812美元,三十年後可能增至25,6,624美元,每年股息約為美元。透過將資金分散在多個房地產投資信託中,投資者不僅能降低風險,還能實現強勁回報和穩定股息收入,從而實現資本增值和穩定現金流的雙重收益。

總之,REITs是一種以較低資本參與房地產投資的有效方式。它提供了專業管理、分散投資、穩定回報等優勢,同時具有較高的流動性和較低的入門門檻。如果你想踏足房地產投資,但又不想承擔直接購買房地產的高額成本和管理複雜性,它絕對是值得考慮的選擇。

| 優點 | 缺點 | 選擇關鍵點 |

| 低門檻,少量資本即可投資房地產 | 仍需較高初始投資 | 確定收入流、資本增值或兩者兼顧 |

| 高流動性,類似股票買賣 | 私募和非上市REITs流動性差 | 評估對利率和市場波動的敏感性 |

| 穩定收入,定期分紅 | 收入波動,受市場和利率影響 | 檢討現金流和收入水平 |

| 專業管理,省去物業管理麻煩 | 高管理費用可能壓低迴報 | 投資多個REITs降低風險 |

| 分散投資,降低單一物業風險 | 特定產業風險,如零售衰退 | 專注於管理費用和分紅水平 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。