發布日期: 2024年07月22日

雖然許多人可能會把「最賺錢」的頭銜與大型科技公司如蘋果、微軟或中國的騰訊、京東等聯繫起來,但實際上,主權財富基金通常掌握著比這些公司更為龐大的資產,並且在全球投資市場中扮演著舉足輕重的角色。現在就讓我們一起來了解一下,全球經濟中的核心力量—主權基金的概述與投資趨勢。

主權基金是什麼意思?

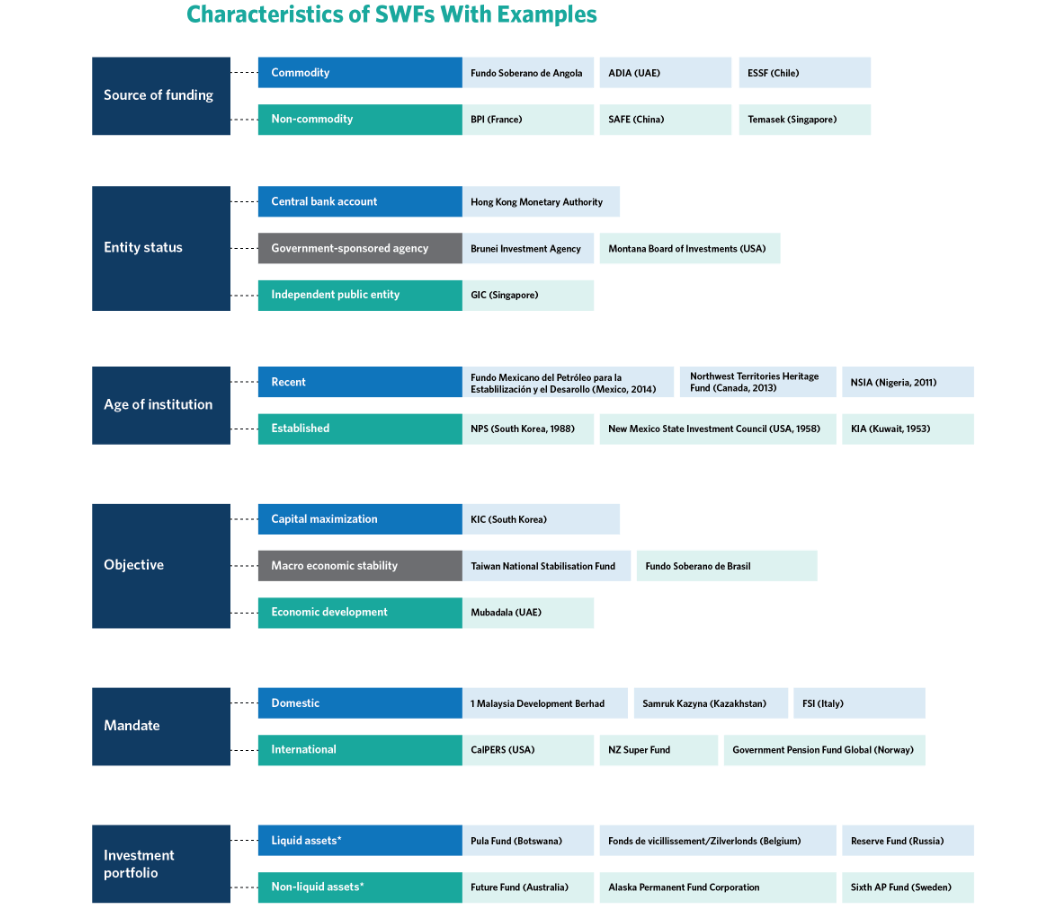

其全名主權財富基金,英文名為Sovereign Wealth Fund,簡稱SWF。指由國家政府擁有和管理的投資基金,通常用於管理和投資國家的財政盈餘、外匯儲備或自然資源收入,以實現長期的經濟和財政目標。

簡單來說,主權基金是由國家主權設立,旨在透過投資獲得收益的基金。這些基金通常利用國家的自然資源收入、財政盈餘或外匯儲備來進行投資,以達到財富增值的目的。同時,它們也可以幫助平衡國家預算、減少財政赤字、應對經濟波動,並為未來的財政需求做好準備。透過多樣化的投資策略,這些基金旨在實現長期經濟穩定和永續發展。

主權財富基金的起源可以追溯到1953年的科威特和1976年的阿布達比,這些基金由中東產油國家設立,旨在將豐厚的石油收入轉化為長期經濟保障。以確保在資源枯竭後,國家仍能擁有經濟保障。

科威特的「科威特投資局」是全球第一個主權財富基金,旨在將豐富的石油收入進行有效的投資和增值,為未來的財政需求提供穩定的資金支持。緊隨其後,阿布達比也成立了主權財富基金。這些早期基金不僅幫助這些國家有效管理和增值自然資源收入,也為未來世代提供了經濟保障。

它們的成功實踐奠定了主權基金在全球經濟中的重要地位,並成為類似基金的先驅。此外,這些基金的成功實踐展現了其在全球經濟中的核心作用,並推動了儲蓄基金的發展,特別是在資源有限的國家。透過投資增值,這類基金可因應資源枯竭或價格波動的風險,確保在資源減少或市場波動的情況下,國家經濟能夠維持穩定。

除了儲蓄基金,主權基金還包括財政穩定基金,這類基金專門用於在經濟不景氣或緊急情況下提供資金支持。其主要目的是在經濟波動期間提供財政緩衝,以確保國家財政的穩定性和可持續性。這類基金通常具備高流動性,以便在需要時能迅速動用。

財政穩定基金類似貨幣基金,雖然回報率較低,但因其高流動性和低風險特點,在經濟壓力或財政緊張時尤其重要。例如,有些國家設立財政穩定基金,以便在經濟衰退、天災等緊急情況下,快速取得所需資金,以維持公共服務與經濟穩定。

另外,它還有致力於提升國家的長期生產力和經濟發展的發展基金。透過投資基礎設施、教育、醫療和數位化等關鍵領域,推動永續成長。例如,中國的國家半導體基金支持半導體產業,減少技術依賴;美國的5G主權投資基金推動5G技術發展,確保全球領先。這些投資增強了技術能力,促進了經濟成長和國民生活水準的提升,確保國家在全球經濟中保持競爭優勢。

目前主權基金分類最大的則是退休基金,它主要管理退休金資產,確保未來的退休金支付並減輕國家財政負擔。通常由政府或專門機構運營,透過長期投資增值,為退休人員提供穩定收入。例如,挪威全球退休基金利用石油收入投資全球股票、債券和房地產,以保障退休金穩定;日本年金基金則透過多元化投資來應對退休人員增加帶來的財務壓力。這些基金不僅提供退休保障,也有助於應對人口老化挑戰。

主權基金的優點在於,它通常由政府管理,其資金來源往往較為豐厚。它們的資金主要來自國家的自然資源收入(如石油或礦產資源)、財政盈餘或外匯儲備。這些基金能夠確保充足的資金,並支持其長期投資目標和策略。由於資金來源穩定且豐富,主權財富基金能夠承受較高的投資風險,追求更高的回報,以實現財富的長期增值。

而且主權財富基金通常具備承受高風險的能力,允許其長期投資。這種投資策略使得基金能夠追求更高的報酬率。透過投資於多樣化的資產類別,包括股票、債券、房地產和基礎設施,主權財富基金能夠實現財富的長期增值。長期投資不僅有助於因應市場的短期波動,還能透過穩健的投資組合和策略性配置,獲得穩定的長期報酬。

同時,主權財富基金致力於透過策略性投資來創造財富。這種財富累積不僅能為當前經濟提供支持,還能為未來世代留存資產,確保國家經濟的長期穩定和社會福祉。透過高效率的資產管理和投資策略,主權基金得以累積財富,為未來的財政需求提供保障,並支持國家的經濟發展和社會進步。

但要注意的是,主權財富基金可能受到政府和政治勢力的影響,這可能導致投資策略和決策缺乏透明度。政治幹預可能使基金的投資選擇受到短期政治利益的驅動,而非基於長期經濟效益,進而影響基金的獨立性和投資成效。

而且,主權財富基金需要高度專業化和獨立的管理機構。為了確保有效運作,需要明確的政策目標和嚴格的治理結構。然而,複雜的管理要求可能導致執行困難和潛在的管理失誤,進而影響基金的表現。

此外,主權財富基金的運作可能影響央行的匯率政策和宏觀經濟穩定。例如,外匯存底基金的投資活動可能引發市場匯率波動,受到監管機構關注。如何在確保基金效益的同時,避免對國家經濟政策產生不利影響,是一個需要持續解決的問題。

總之,主權基金作為一種國家級的投資工具,具有獨特的優勢和挑戰。它的設立可包含單一或多個政策目的,如結合投資及發展等功能。由於涉及公共資源的管理,主權財富基金需遵從特定的投資策略,並具有嚴格的風險管理指引,以合理配置公共財產,進行多元化保值及增值的投資項目,爭取更理想的中長期投資回報。

主權基金排名

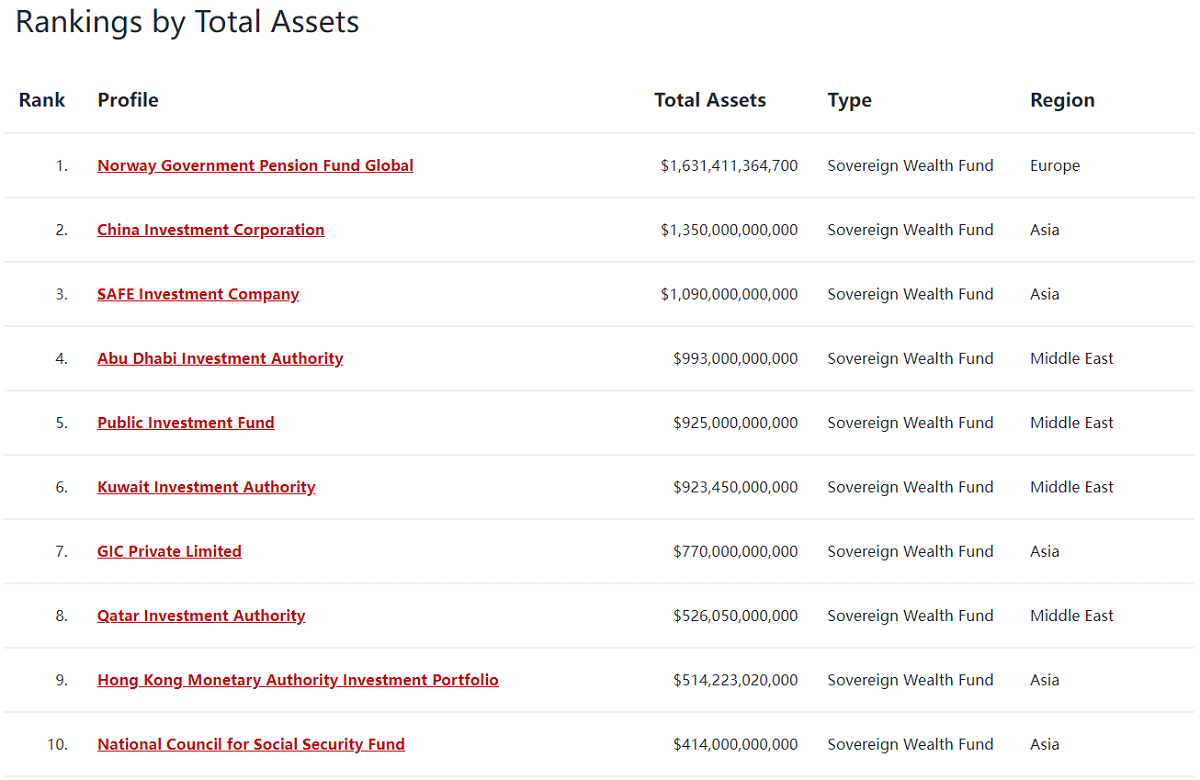

主權財富基金在全球金融市場中扮演著重要角色,憑藉其龐大的資產規模和深遠的影響力,它們不僅在各大市場中佔據重要地位,也積極推動全球經濟的發展。了解這些主權基金的排名,有助於更好地掌握它們在全球經濟中的地位和影響力。

依資產規模排名,挪威全球退休基金(Government Pension Fund Global)排名第一。該基金成立於1990年,旨在將挪威的石油收入轉化為長期財富,以支持未來幾代人的福利和經濟穩定。至2023年,挪威全球退休基金的資產規模已達1,631億美元,成為全球最大的主權財富基金。

該基金在過去一年創造了16%的收益,資產管理規模高達數兆挪威克朗。其投資組合非常廣泛,涵蓋全球股票市場、房地產及其他資產類別,尤其重倉於美國科技公司如蘋果、谷歌和亞馬遜,這些投資為其帶來了顯著回報。

挪威全球退休基金的成功得益於其多元化的投資策略和長期的投資視角,使其能夠有效應對市場波動,並實現持續的財富成長。同時,它在全球金融市場中的重要角色體現了其成功的投資策略,不僅為挪威提供了穩健的財政支持,也為其他主權基金提供了寶貴的管理經驗。

排名第二的是中國投資有限責任公司(China Investment Corporation,CIC),它是中國最大的主權基金之一,資產規模達1,350億美元。成立於2007年,CIC的主要任務是管理中國的外匯儲備,致力於實現資產增值和風險分散。該基金透過廣泛的全球投資,包括股票、房地產和私募股權等領域,優化中國的外匯儲備,並在全球市場中尋找有效的投資機會。

除了CIC,中國的主權財富基金還包括中國華安,該基金專注於外匯存底的投資管理。 2023年,香港外匯基金的整體營收超過2,000億港幣,實現了約6%的收益,為每位香港居民帶來了約3萬港幣的回報。中國華安透過有效管理外匯儲備,為香港經濟穩定和居民財富成長做出了重要貢獻。

CIC的成功得益於其多元化的投資策略和全球視野,使其能夠在不同市場和資產類別中分散風險,並實現長期的投資回報。其成立旨在應對中國外匯儲備規模龐大的挑戰,透過優化投資結構和提升回報,增強國家財富的增值潛力,為國家經濟的持續發展提供支持。

阿布達比投資局(Abu Dhabi Investment Authority,ADIA)則名列全球主權財富基金的第三位,資產規模達993億美元。成立於1976年,ADIA的主要任務是利用阿布達比的石油收入進行全球投資,以實現長期財富成長和風險分散。

ADIA的成立旨在將阿布達比豐厚的石油收入有效轉化為長期財富,確保未來世代能從中受益。作為一個主要的財富管理機構,ADIA負責將這些資金投資於全球範圍內的多種資產類別,包括股票、房地產、基礎設施以及其他金融工具。其策略目標是透過多元化投資,實現資產的穩健成長,並為阿布達比的經濟未來提供持續支持。

公共投資基金(Public Investment Fund,PIF)是沙烏地阿拉伯的主權基金,成立於1971年,主要負責管理國家的財富並推動經濟多樣化。 PIF的資產規模達到925億美元,作為沙烏地阿拉伯最大的主權財富基金,其戰略目標是將石油收入轉化為長期的經濟成長和永續的財富。

公共投資基金的投資領域非常廣泛,涵蓋了全球範圍內的多個資產類別,包括股票、房地產、基礎設施、技術創新和私人股本等。 PIF特別注重策略性投資,以推動國家經濟的現代化和多樣化,如支持新能源、科技創新和城市發展項目。透過這些投資,PIF旨在減少沙烏地阿拉伯對石油收入的依賴,推動經濟結構的轉型,並在全球經濟中提升國家的競爭力。

科威特投資局(Kuwait Investment Authority,KIA),成立於1953年,是全球最早的主權基金之一。其資產規模約為923.45億美元,成立初衷是將科威特的石油收入轉化為長期財富,以支持國家經濟的穩定和持續發展。 KIA透過多樣化的投資策略,涵蓋全球市場的股票、債券、房地產等資產,旨在優化回報並分散風險,確保財富在全球經濟中保持成長。

KIA的成功不僅體現在其龐大的資產規模上,還在於其廣泛的全球投資佈局和長遠的投資策略。這使得科威特投資局在國際金融市場中佔據了重要的位置,充分展現了其在財富管理和經濟穩定方面的卓越能力。

了解這些主權基金的排名,我們可以看出,它們透過廣泛的投資組合和策略佈局,在全球金融體系中發揮了重要作用。憑藉龐大的資產規模和多樣化的投資策略,這些基金不僅優化了國家財富的管理,還在全球市場中穩健地實現了資產增值和風險分散。

主權基金怎麼投資?

主權基金怎麼投資?

從上述文章中可知,挪威全球退休基金主要投資於全球股票,特別是美國科技股,其2023年回報表現強勁;而中國的主權基金則相對較少涉足歐美股市,更傾向於集中投資國內市場和國際藍籌股。

過去,主權財富基金主要將投資集中在固定收益證券和股票上,以追求穩定的回報。然而,近年來,這些基金開始轉變投資策略,積極探索私募市場和創投,以尋求更高的收益。這種轉變也包括直接投資企業,增強對被投資企業的管理參與。

透過這些策略,主權基金不僅尋求資本的增值,還旨在透過更深入的管理和策略參與,實現更高的投資回報。這種多樣化的投資方式反映了主權財富基金在應對市場變化和提升投資效益方面的適應能力。

主權財富基金開始將投資方向擴展至高成長潛力的新創企業,例如阿里巴巴和優步等。這些投資不僅推動了商業格局的變化,也為主權財富基金帶來了高回報的機會。透過投資新創企業,主權基金能夠參與新興產業的成長過程中,並在這些企業成功時獲得豐厚的回報。

主權財富基金積極支持國家的數位轉型,透過投資智慧城市基礎設施、數位醫療等領域,推動技術創新和城市化進程。這些投資不僅提升了國家在數位化領域的競爭力,也促進了經濟的現代化和社會的發展。透過參與這些前沿項目,主權基金不僅能獲得潛在的高回報,還能加速國家在全球數位經濟中的步伐。

散戶可以選擇投資那些由主權財富基金持股的上市公司。這些公司通常在市場上表現強勁,主權財富基金的投資往往是對其未來成長潛力的認可。例如,挪威主權基金重倉的科技公司如蘋果、微軟、亞馬遜等,對投資這些公司的散戶來說,是一種間接受惠的方式。

有些投資基金和金融產品會持有主權財富基金投資的資產,而散戶可以透過投資這些基金來間接參與主權財富基金的投資策略。這些基金通常包括交易所交易基金(ETFs)、共同基金和對沖基金等,它們在其投資組合中包含了主權財富基金投資的公司或資產。

透過購買這些投資基金,散戶不僅能夠分享主權財富基金所持資產的潛在收益,還可以利用專業的資產管理和分散投資策略,並獲得相對穩定的投資回報。這種方式使得散戶能夠利用主權財富基金的投資智慧,同時也參與這些大型基金的長期成長機會。

散戶也可以透過關注主權財富基金的投資動向和表現,了解市場的投資趨勢,藉此調整自己的投資策略。例如,了解挪威全球退休基金對科技股的投資佈局,可以幫助散戶識別科技業的潛在機會。

總結來說,全球主權基金的投資策略和表現因國家和經濟背景不同而有所差異。這些差異不僅反映了各國對財富管理的不同策略,也反映了全球經濟環境對主權財富基金投資決策的深遠影響。

| 主題 | 概述 | 投資趨勢 |

| 定義 | 由國家政府管理的投資基金,旨在實現財富增值和經濟穩定 | 增加對私募市場的投資,尋求高回報 |

| 目標 | 透過多元化投資實現長期經濟穩定 | 投資新創企業,推動國家創新和經濟成長 |

| 領域 | 涉及多個資產類別,包括股票、債券和房地產 | 增加科技領域的投資,支持國家數位轉型 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。