發布日期: 2024年07月19日

現今,科技股無疑是市場上的熱門選擇,但在當今工業時代,能源仍是經濟基礎中的關鍵元素。因此,石油股作為值得長期持有的價值股,仍具有重要意義。在全球市值排行榜上,沙烏地阿拉伯的石油公司一直位居前列,而美國的石油巨頭則是埃克森美孚公司。現在,讓我們一起來了解埃克森美孚公司及其長期成長潛力。

埃克森美孚公司簡介

它是全球最大的公開交易石油和天然氣公司之一,總部位於德克薩斯州休斯頓郊區的斯普林。作為該行業的領導者,埃克森美孚(ExxonMobil)的業務涵蓋了從石油和天然氣的勘探、開採、生產到煉製和銷售的整個過程。

公司成立於1999年,由埃克森公司和美孚公司合併而成。這兩家公司都有著悠久的歷史,分別可以追溯到19世紀晚期的標準石油公司(Standard Oil)。合併後,埃克森美孚迅速成長為全球最大的石油和天然氣公司之一,業務涵蓋石油勘探、生產、煉油和銷售等各個環節。

埃克森美孚公司的業務分為上游、中游和下游三個主要部分。上游業務涵蓋石油和天然氣的勘探、開發和生產,中游業務涉及石油和天然氣的運輸和儲存,下游業務則包括煉油、化學和成品油銷售。透過這一多元化的業務結構,公司能夠在不同的市場環境中保持穩定的獲利能力。

上游部門的主要業務包括尋找新的油氣資源和開發現有的資源,致力於擴大公司的能源儲備和生產能力。公司在全球範圍內進行勘探和開採,特別是在德克薩斯州和新墨西哥州的二疊紀頁岩油盆地,擁有重要的資產和廣泛的營運。這些戰略性資產使其能夠在全球能源市場中保持競爭力,並確保長期的資源供應。

公司擁有並經營龐大的管道網路和儲存設施,這些資產不僅確保了能源的高效運輸,還保持了供應鏈的穩定性。透過這些設施,中游部門能夠有效管理能源流通,降低運輸成本,並提升整體營運效率。

下游部門則經營全球多個煉油廠及化工廠,生產和銷售汽油、柴油、潤滑油及化學原料。這些設施幫助公司滿足全球能源和化學品的需求,從而在全球能源市場中佔據重要地位。而其中的化學部門不僅提供穩定的收入來源,還透過高品質的石化產品服務於多樣化的工業需求。

在技術創新方面,埃克森美孚也一直引領者產業潮流。本公司投入大量資金於提高能源效率、開發新型煉油技術及推廣新能源領域。例如,在碳捕獲與儲存(CCS)技術方面的研究與應用,展現了其在減少碳排放和環境保護方面的積極努力。

此外,該公司在新型煉油和生產技術的研發上取得了顯著成就,不僅在傳統能源提煉和生產過程中引入了創新技術,還積極探索永續發展的解決方案。這些研發工作使得公司贏得了多個技術創新和環保獎項,這些榮譽不僅認可了公司在提升能源效率和降低環境影響方面的努力,也鞏固了其在全球能源領域的技術先鋒地位。

同時,埃克森美孚公司也致力於推動永續發展,透過多種途徑減少營運對環境的影響。公司投資於再生能源項目,如風能和太陽能,並致力於提高能源效率和減少溫室氣體排放。此外,公司也積極參與社區發展項目,支持教育、健康和環境保護等領域的公益活動。

再看市值排名,作為石油和天然氣行業的巨頭,公司憑藉其雄厚的財務實力、廣泛的業務網絡和持續的創新能力,在全球500強企業中穩居前列。這項排名不僅反映了公司在市場上的領導地位,也證明了其在全球能源產業中的重要影響力。

在獲利能力方面,埃克森美孚曾多次打破歷史記錄,特別是在2008年和2022年分別創下了全年利潤的歷史新高。這些壯舉展示了公司在財務管理和市場策略上的卓越能力,並標誌著其在全球能源市場中的無與倫比的獲利能力。這些成就不僅反映了公司在石油和天然氣行業的強大業務表現,也反映了其在成本控制和策略性投資上的有效執行。

身為全球能源市場的領導者,公司在石油和天然氣領域的穩固地位和多樣化的業務佈局,使其在市場波動中具備較強的抗風險能力。其穩定的現金流、持續的技術創新和對永續發展的承諾,使其股票成為長期投資的優質選擇。

總之,埃克森美孚公司以其豐富的歷史、廣泛的全球業務、強大的技術創新能力和對永續發展的承諾,成為能源產業的領導者。無論是在傳統石油和天然氣領域,還是在新興的再生能源市場,它都展現了其卓越的競爭力和發展潛力。

埃克森美孚市值

埃克森美孚市值

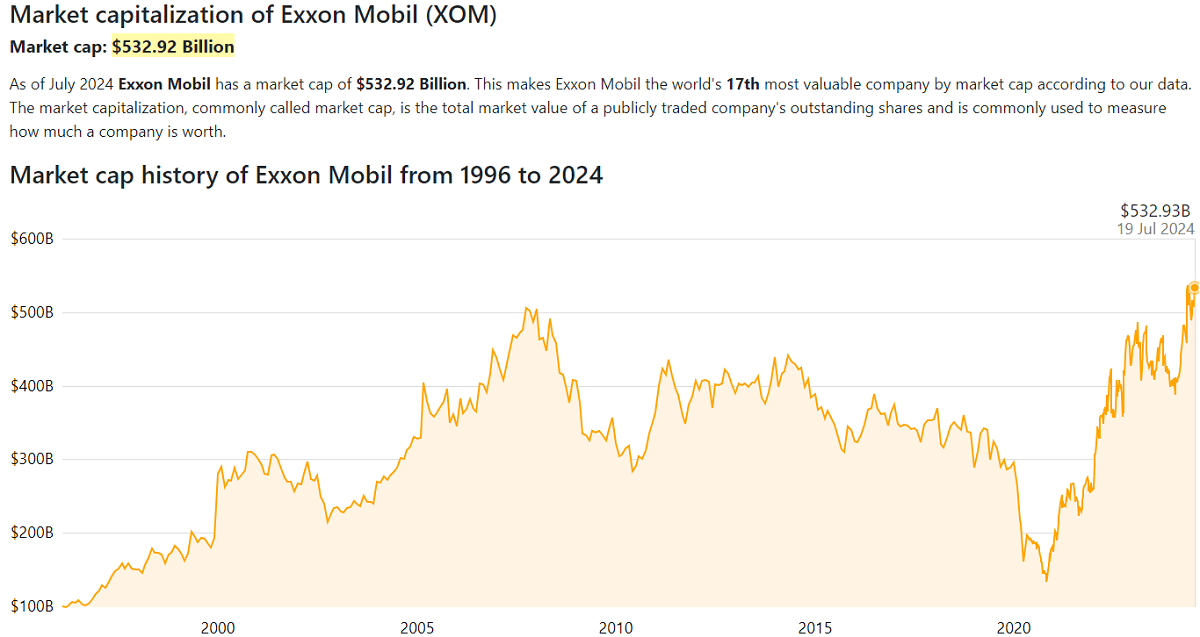

截至2024年7月,埃克森美孚市值達到5,329.2億美元,鞏固了其作為全球市值最高的石油公司之一的地位。這使其成為全球市值排名第17位的最有價值公司。這一市值不僅反映了公司在市場中的強大地位,也反映了投資者對其未來成長的高度信心。

其實,早在2000年代中期,全球石油需求的激增和油價的持續上漲,就曾使公司市值一度超過了5,000億美元。 2014至2015年期間,由於全球油價的劇烈下跌,埃克森美孚的市值經歷了顯著回落。這一價格暴跌對公司收入和利潤產生了不小的衝擊,導致其市值有所縮水。

直到2020年全球新冠疫情的爆發導致石油需求急劇下降,對能源市場造成了嚴重衝擊。作為全球最大的石油公司之一,埃克森美孚也未能倖免。受疫情影響,公司面臨了前所未有的挑戰,市值一度跌破2,000億美元。

但隨著全球經濟逐步復甦和油價的回升,它的市場表現也出現了顯著改善。公司市值在近期重新成長,現已重回五千億美元之上。經歷了疫情帶來的挑戰後,透過優化營運和調整策略,公司成功地恢復了其在市場上的領先地位。

由此可知,埃克森美孚市值與國際油價的波動有密切關係。油價的上漲通常會推動公司利潤的成長,進而提升市值;而油價的下跌則會減少公司的收入,導致市值下降。這種高度依賴油價的市場特性使得公司的財務表現和市值在油價波動中顯著起伏,需不斷適應油價變化,以維持其市場競爭力和財務穩定。

同時,公司的石油和天然氣儲量以及生產能力對其市值有直接影響。公司透過持續的勘探活動和技術創新,確保了其油氣儲量的穩定成長。這種穩定的儲量成長不僅支撐了公司的長期發展,也增強了市場對其未來獲利能力的信心,從而對其市值產生積極的推動作用。

而且,全球經濟狀況對其市值有著直接的影響。全球經濟成長和工業活動的增加通常會推動石油需求的上升,這對公司的收入和利潤產生積極影響。隨著石油需求的提升,公司的業務表現也會改善,推動其市值的成長。經濟繁榮期,尤其是當工業和交通需求增加時,公司能夠從中受益,反映在其市值的上漲。

另外,地緣政治因素也對它的市值有深遠影響。全球政治局勢和主要產油區的穩定性直接影響石油市場供需平衡,進而影響油價。政治動盪、制裁、戰爭或衝突可能導致石油供應中斷,推高油價,提升公司收入和市值。相反,政治穩定和充足的供應有助於公司營運和市值穩定。

當然,作為石油和天然氣行業的巨頭,埃克森美孚公司憑藉其穩固的市場地位和豐富的資源儲備,在市場波動中展現出較強的抗風險能力。公司擁有廣泛的全球資產組合和長期的策略規劃,使其能夠有效應對油價波動、地緣政治風險和經濟不確定性。透過持續的技術創新和穩健的財務管理,公司能夠維持業務的穩定性和獲利能力,從而在行業內保持領先地位,展現出長期的市場韌性和穩健的成長潛力。

一直以來維持穩定的股息支付,也是埃克森美孚公司吸引長期投資者的重要因素。公司致力於向股東提供可靠的回報,透過持續的股利支付展現其財務穩健性和對股東價值的重視。這種穩定的股息收益不僅提供了投資者穩定的現金流,也反映了公司在經歷市場波動時依然具備強勁的盈利能力和財務健康狀況,使其在資本市場中贏得了廣泛的信任和支持。

此外,它在環保和永續發展方面的投資為其未來能源轉型提供了顯著競爭優勢。本公司致力於減少碳排放、提升能源效率,並積極投入再生能源和清潔技術。這些措施不僅符合嚴格的環境法規,也增強了公司的市場競爭力,為長期成長奠定了基礎。

因此,埃克森美孚的市值反映了其在全球能源市場中的重要地位和投資者對其未來成長潛力的信心。儘管面臨油價波動和市場挑戰,但公司憑藉其穩健的業務模式、持續的技術創新和對永續發展的承諾,仍然是全球市值最高的石油公司之一,具有長期投資的吸引力。

埃克森美孚股票長期投資潛力

公司在能源產業中佔據重要地位,其股票在紐約證券交易所(NYSE)上市,股票代號為XOM。過去兩年間,埃克森美孚的股價上漲了124%,顯著超越了同業和市場指數的表現。這一強勁的股價成長不僅反映了公司在市場上的卓越表現,也突顯了對投資者的吸引力。

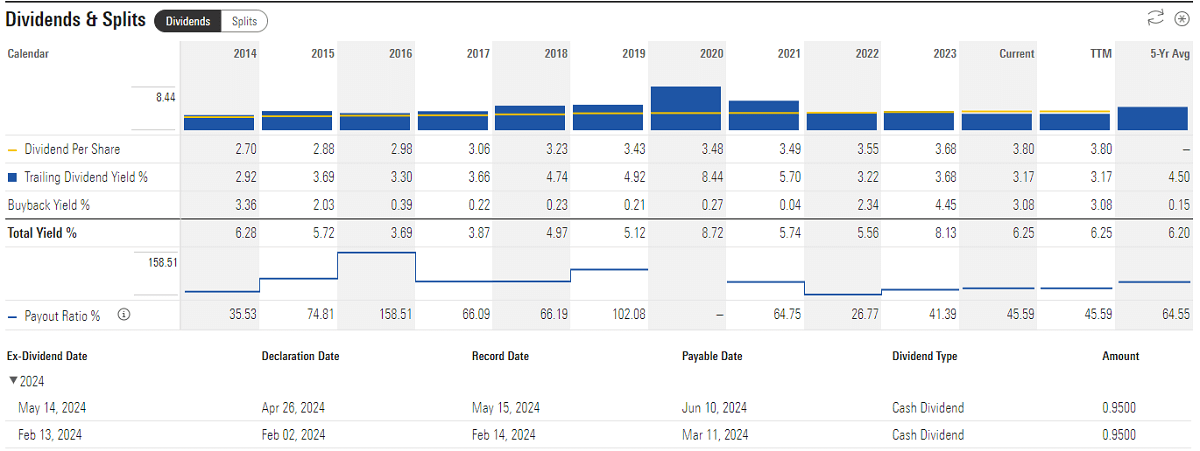

該公司長期以來保持穩定的股息支付,為尋求長期穩定收入的投資者提供了顯著吸引力。公司以悠久的股息支付歷史和良好的持續性,彰顯了在股東回報方面的堅定承諾。目前,該公司的股息殖利率為3.17%,過去五年間股息年平均成長率為1.8%。這一穩定成長趨勢不僅反映了公司的財務穩健性,也展現了其對投資者持續回報的承諾。

埃克森美孚的財務表現在歷史上展現了相對的穩定性,尤其是在經歷了2020年疫情後的恢復階段。 2020至2022年期間,公司營業收入和淨利潤均顯示出良好的成長。特別是在2022年,公司淨利潤顯著成長,反映出其在市場復甦期間的強勁財務表現和業務恢復能力。

此外,2022年公司表現出強勁的財務狀況,上游部門實現了365億美元的利潤,而化學部門則貢獻了35億美元的利潤。這些財務數據不僅反映了公司在面臨市場挑戰時的韌性,也顯示了其在能源市場和化學領域的持續獲利能力。

全球經濟復甦推動了石油需求回升,對埃克森美孚產生了直接的正面影響。隨著交通和工業活動恢復,石油和天然氣需求預計將持續成長。這一趨勢不僅促進了公司業務成長,還提升了市場份額和獲利能力。公司的廣泛業務網絡和資源儲備使其能夠有效掌握這一市場機遇,實現穩健的業績表現。

但要注意的是,它的收入和利潤對國際油價高度敏感。油價的劇烈波動直接影響公司的財務表現,因為石油和天然氣銷售價格決定了主要收入來源。油價上漲通常帶來收入和利潤增加,反之亦然。

2020年初,WTI原油期貨價格曾跌至低點,受疫情影響及市場需求驟減的影響。然而,隨著市場的復甦和投資者如沃倫·巴菲特的積極買入,油價逐漸回升至百元以上,帶動了包括埃克森美孚在內的石油公司的股價回暖。

同時,隨著全球對氣候變遷和環保的關注增加,可能導致更嚴格的環保法規和政策,如碳排放限制和環境稅。這將增加埃克森美孚公司的營運成本,並限制對傳統化石燃料的依賴。公司需要調整營運策略,加大在綠色技術和再生能源方面的投資,以因應這些變化。有效管理環保法規帶來的風險,對於公司市場競爭力和長期策略佈局至關重要。

公司的全球業務涵蓋多個政治不穩定的地區,這使其面臨地緣政治風險,如國際衝突、政策變動和貿易限制。這些因素可能影響公司的生產、運輸和供應鏈,導致營運中斷或財務表現受損。公司需透過多元化供應鏈和風險評估來應對這些挑戰,確保業務穩定和全球供應的可靠性。

儘管埃克森美孚在石油和天然氣行業中佔據強大市場地位,但仍面臨來自雪佛龍、殼牌、英國石油等競爭對手以及新能源公司如特斯拉的激烈競爭。這要求公司不斷創新、優化營運並提升成本控制,以保持領導地位並應對能源市場的快速變化。

同時,其目前的一年遠期本益比為12倍,相較於同業平均的9倍略高,但低於其過去10年的中位數18倍。這表明,儘管公司目前的估值高於行業平均,但仍低於歷史長期水平,可能反映出市場對其未來獲利成長的預期較為謹慎。投資者在考慮購買XOM股票時,應綜合考慮其相對估值水準以及未來獲利潛力。

雖然有這些風險,但憑藉穩定的股息支付和在全球石油與天然氣行業中的強大市場地位,它長期投資者的理想選擇。公司在資源儲備和技術創新方面展現了強大實力,穩定的股息殖利率提供了可靠的收入來源。對於尋求長期穩定回報的投資者來說,埃克森美孚的股票(XOM)因其穩健的財務表現和行業領導地位,具有顯著吸引力。

儘管石油和天然氣行業波動性大,但透過其多元化業務和全球化運營有效地平衡了這些風險。該公司涵蓋了上游勘探與生產、下游煉油與銷售以及化學領域,這種多元化有助於其在不同市場環境中保持穩定盈利。將XOM股票納入投資組合,可以有效分散風險,並利用公司穩固的市場地位和財務穩健性,實現長期穩定回報。

總之,作為一個具有長期投資潛力的公司,投資埃克森美孚公司股票時,投資人需關注全球油價走勢、地緣政治風險和環境政策變化。密切追蹤這些因素可以幫助投資者調整策略,保持投資穩定性和成長潛力。

| 類別 | 詳細資訊 |

| 公司簡介 | 全球最大石油和天然氣公司之一,成立於1999年,總部位於德州。 |

| 上游業務 | 石油和天然氣的勘探、開發和生產,主要資產位於二疊紀頁岩油盆地。 |

| 中游業務 | 擁有龐大管道網路和儲存設施,確保能源高效運輸。 |

| 下游業務 | 全球多個煉油廠及化工廠,生產汽油、柴油、潤滑油及化學原料。 |

| 技術創新 | 投資能源效率、新型煉油技術、碳捕獲與儲存(CCS)、再生能源。 |

| 市值 | 5,329.2億美元(截至2024年7月),全球排名第17。 |

| 財務穩定性 | 穩健的財務管理和多樣化收入來源,在油價波動時期仍保持獲利能力。 |

| 風險挑戰 | 油價波動、環保法規、地緣政治風險。 |

| 長期投資潛力 | 穩固市場地位、資源儲備、技術創新、永續發展承諾、長期股利支付,吸引投資者。 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。