摘要:

摘要:

信用狀是銀行開立的保證文件,承諾在交易條件下支付款項,確保國際貿易中支付和交貨安全。其操作流程包括申請、開證、交貨及單據、審核和付款等步驟,確保買賣雙方的權益。

在這個貿易國際化的時代,買賣雙方面臨跨越千里的交易挑戰:賣家擔心貨物發出後買家不付款,而買家則憂慮付款後賣家不發貨。在這種不確定性中,信用狀的出現為雙方帶來了安全感和信任基礎。它作為銀行的擔保,確保了交易的安全進行,讓買賣雙方都能放心,一手付錢,一手交貨,實現了真正的交易平等和安全保障。現在我們就來仔細了解一下,則國際貿易中的支付保障-信用狀的分類與作業流程。

信用狀是什麼?

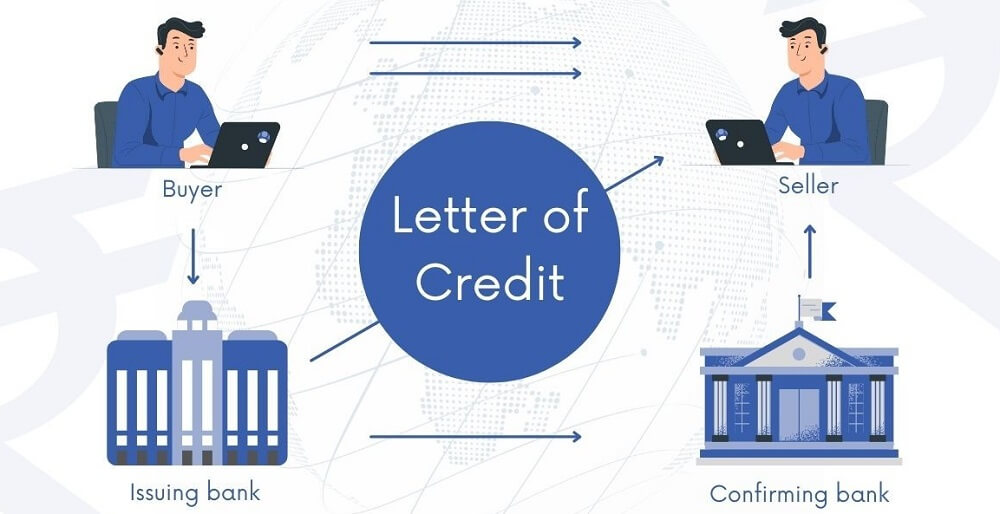

其簡稱L/C,英文全名為Letter of Credit。是由銀行或其他金融機構根據買方的申請開立,用於在國際貿易或國內貿易中,確保買賣雙方之間的支付和交貨安全的一種金融工具。它為賣方提供了一種付款保證,即在賣方提交符合信用狀條款的單據後,銀行將代買方向賣方付款。

它是由銀行開立的書面文件,其按照一定條件承諾付款,是國際貿易中最主要的支付方式之一。其原則類似擔保交易,即銀行作為開證行,在買賣雙方達成協議後,向賣方承諾依照條款支付款項。

首先,買方將交易內容和要求以申請書的形式提交銀行,銀行接受申請後開立信用狀,遞交給賣方所在地的銀行,並由其轉交給賣方。賣方依它的規定裝運貨物,並將代表貨物的單據交給本地銀行。銀行核對無誤後,將貨款支付給賣方。而買方在銀行贖回單據後,可以憑單據提貨。

作為一種獨立於貿易合約的金融工具,它為買賣雙方提供了獨立的支付保證。與貿易合約不同,它是由買方的銀行(開證行)開具,向賣方保證在符合條款的情況下支付款項。因此,它的執行不受貿易合約約束,買賣雙方可以依賴它來進行交易。

要注意的是,它是基於單據而非貨物本身。銀行依照規定的單據要求來進行付款,並非直接檢驗或處理實際的貨物。這意味著銀行關注的是單據的準確性和符合性,以確保買賣雙方在合約條款下的交易得以按照約定順利完成。貨物的實際狀態和品質由買賣雙方在基礎交易合約中約定和負責,與銀行在其中的角色無直接關係。

當賣方提交符合規定的單據時,銀行必須根據條款進行付款,這是信用狀交易中的一項核心原則。該條款詳細規定了賣方必須提供的單據類型、數量、品質標準、裝運地點、付款條件等具體要求。

銀行在處理時,主要關注的是單據的完整性和符合性,而不是貨物的實際交付或品質。這種安排有助於保障買賣雙方的權益,確保交易按照合約約定進行,同時減少了因為貨物品質或數量不符合而引發的爭議。因此,賣方只需確保單據符合它的要求,就能獲得銀行的支付,這使得其成為國際貿易中廣泛使用的安全支付工具之一。

在實際應用中,進口商(買方)透過開立信用狀,可以確保供應商在交貨並提交合格單據後才能收到貨款,減少了提前付款的風險。而出口商(賣方)則在收到後,可以確信貨款的安全性,確保在提交合格單據後能夠收到銀行的付款。同時銀行作為中介機構,也能夠透過這項結算業務獲得手續費收入,同時促進客戶間的貿易活動。

它極大地方便了買賣雙方。透過銀行的擔保,即使面對遙遠而陌生的客戶,雙方也不再擔心信用問題。買方可以放心購買,因為其保證了他們只有在符合合約條件的情況下才會付款。對賣方而言,它不僅是一種支付保障,更是確保能夠及時收回貨款的重要工具,與實際的現金交易一樣寶貴。

一份可靠的信用狀甚至可以作為擔保物去銀行貸款,這為賣方的資金周轉提供了便利。它的存在使得貿易更加可靠和高效,特別是在涉及大筆交易或跨國貿易時,其作用尤為顯著。它不僅簡化了買賣雙方之間的交易流程,也大大降低了交易的風險,使得全球貿易得以更順暢地進行。

然而,儘管它在國際貿易中扮演了重要角色,但也伴隨著一定的風險。銀行在墊付貨款時,僅負責核對單據的合規性,而不涉及特定貨物的實際驗證。這為賣方透過偽造單據、未出貨或出貨假貨提供了可能性,這些情況都可能導致買方遭受巨大的經濟損失。

同樣地,如果買方惡意竄改或偽造條款,例如故意改動金額或有效期限,這也可能導致賣方最終無法收到應有的貨款,從而遭受錢貨兩空的損失。這些情況凸顯了在使用信用狀進行國際貿易時,雙方都需要審慎操作和嚴格遵循合約條款的重要性。有效的合約管理和使用規則的遵循,對於減少和管理潛在的風險至關重要,以確保貿易交易的安全和可靠性。

總之,信用狀在國際貿易中扮演著不可或缺的角色,作為一種由銀行提供的支付擔保工具。它透過取代商業信用,有效地降低了跨國交易中的支付風險,確保了買賣雙方在交易中的權益和安全。它不僅是一種支付保障,也是重要的貿易融資工具,透過銀行的介入和保證,確保了交易的順利進行和資金的安全流轉。

信用狀的操作流程

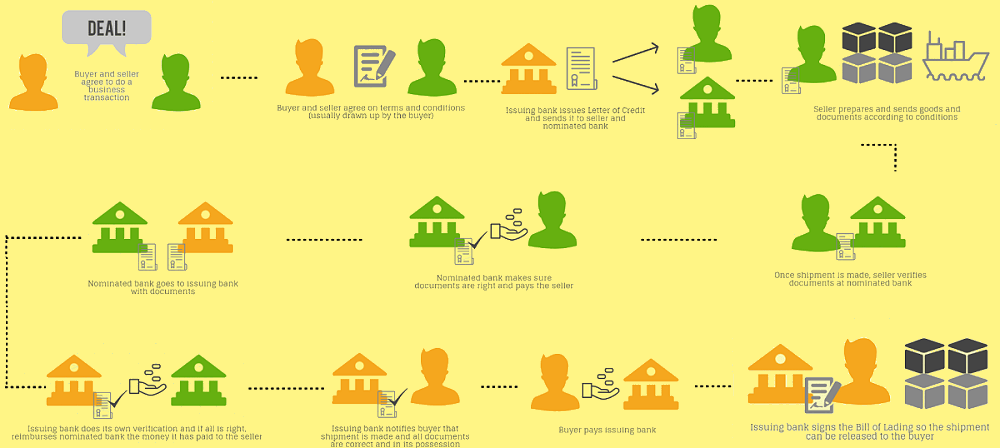

它的完整操作流程應該包括申請、開證、交貨和單據、提交單據、審核單據以及付款等關鍵步驟。買方先向開證行提出申請,詳細列明交易條件和要求。開證行依申請開立信用狀,並通知賣方及通知行。

然後賣方依要求完成貨物交貨,並準備相關單據,提交給通知行審核後轉交開證行。開證行審核單據的完整性和符合性,若符合要求則向賣方付款,否則要求賣方修改或補充單據。這項流程確保了交易雙方在國際貿易中的權益和支付安全。

具體來說,當買方在與賣方達成貿易協議後,就可以向其銀行(開證行)提出請求。提交詳細的交易條件和要求,如貨物描述、數量、價款、裝運期限等相關信息,並提供必要的擔保文件。開證行在接到申請後會對其進行審查和評估,確保申請符合國際貿易規範和要求。一旦開證行確認申請無誤,將開立信用狀並通知賣方的銀行(通知行),從而啟動交易的執行和貨款支付流程。

一旦賣方收到買方銀行(開證行)開立的信用狀,就需要依照要求進行貨物的交付。通常,它會詳細規定貨物的描述、數量、品質標準、裝運地點和時間等特定要求。賣方必須確保貨物按照這些要求進行裝運和交付。

同時,賣方也需準備符合條款的相關單據,例如提單(海運運輸單據)、發票、保險單據、裝箱清單等。這些單據必須與要求完全一致,任何不符合的地方都可能導致支付延遲或拒付。因此,賣方在準備這些單據時必須十分謹慎,確保每個細節都符合規定,以確保順利取得付款。

在這個過程中,單據的完整性和準確性對於順利完成交易至關重要,它們不僅是買方支付貨款的基礎,也是銀行進行付款判斷的依據。因此,賣方在交貨和準備單據時應充分理解信用狀的要求,並確保在指定的裝運期限內完成貨物的交付和單據的準備。

一旦賣方根據信用狀的要求準備好相關單據(如提單、發票、保險單等),接下來的步驟是將這些單據提交給指定的通知行。通知行會對這些單據進行審核,確認其與條款的一致性和完整性。

審核通過後,通知行會將單據寄送給開證行。開證行收到單據後,會再次仔細檢查單據是否符合信用狀的要求。如果一切符合要求,開證行將根據條款承諾按時向賣方支付貨款。這意味著單據的準備和提交對於賣方來說至關重要,因為只有符合要求的單據才能確保順利獲得付款。

在提交單據的過程中,賣方通常需要確保單據的準確性和完整性,避免任何可能導致拒付的錯誤或不一致之處。這包括確認貨物的描述與數量是否準確、發票金額是否與合約一致、提單上的裝運資訊是否符合要求等。透過嚴格遵循條款和及時提交符合要求的單據,賣方可以有效地管理和控制交易的風險,確保交易的順利完成。

一旦賣方根據要求準備好相應的單據(如提單、發票、保險單等),這些單據將由開證行進行嚴格的審核。開證行的審核過程包括對單據內容的詳細檢查,確保其與憑證中規定的所有條款和條件完全一致。開證行會檢查貨物描述的準確性、數量的一致性、單價的符合、裝運期限的合理性,以及其他所有必需的文件是否齊全。

此外,開證行還會確保單據的格式符合國際貿易慣例和適用法律的要求,以避免任何可能導致付款延誤或拒付的錯誤。只有當開證行確認所有單據無誤並完全符合條款後,才會繼續支付程序,確保按時向賣方支付貨款。

付款環節是信用狀交易的最後一步,關鍵在於開證行對賣方提交的單據進行審核。一旦開證行確認單據符合改證的所有要求和條款,包括但不限於貨物描述的準確性、數量的一致性、單價的符合以及裝運期限的合理性,開證行將按規定向賣方支付貨款。

這意味著開證行承擔了支付責任,即使買方未能履行付款義務,賣方仍然可以依靠其向開證行索取款項。如果單據存在不符點,開證行將退回單據並要求賣方進行修改或補充,以確保單據最終符合所有要求。這項嚴格的審核過程確保了交易的安全性和可靠性,同時保護了買賣雙方的權益,避免了可能的付款糾紛和延誤。

信用狀分為幾種?

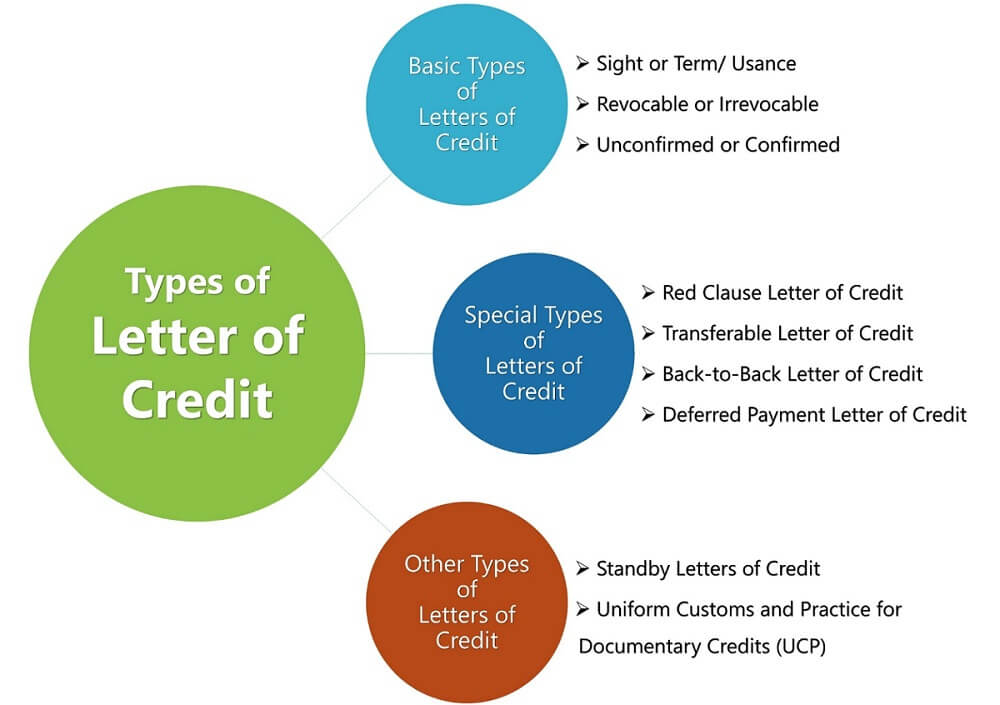

根據不同的條件和用途,它可以分為多種類型。例如依付款期限的不同,有即期和遠期兩種。依照撤銷條件分類,則有可撤銷和不可撤銷兩種主要類型。依是否有其他銀行保證分類,則有保兌和不保兌兩種。依用途分類,就可以分為商業和備用兩種類型。依付款方式分類,則有付款、承兌和議付三種。

即期信用狀(Sight L/C)要求開證行在收到符合條款的單據後立即向賣方支付貨款。它確保了賣方能夠迅速獲得貨款,有效地減少了交易中的支付風險和延遲。對於買方而言,使用它可以確保及時取得所購買貨物,同時提升了交易的可靠性和效率。因其即時性和支付保障作用,它在國際貿易中廣泛應用,尤其適用於需要快速完成交易和支付的場景。

遠期信用狀則要求銀行在收到符合條款的單據後,依照約定的期限付款,例如30天、60天、90天等。它允許買方有更長的時間來支付貨款,從而靈活地安排資金,適合長週期的國際貿易交易。

不可撤銷信用狀(Irrevocable L/C)是指未經所有相關方(包括開證行、受益人、申請人)的同意下不能更改或取消,因此提供了較高的安全性和穩定性,在國際貿易中應用廣泛。而可撤銷信用狀(Revocable L/C)則可以在未經受益人同意的情況下由開證行或申請人更改或取消,由於風險較高,實際應用中較少見到。

保兌信用狀(Confirmed L/C)是除開證行外,還有另一家銀行(保兌行)也承擔付款責任。它為賣方提供了雙重保證,增強了安全性。通常在賣方對開證行的信用狀況不完全信任或買方的國家信用狀況較差時使用,以確保交易順利完成。而非保兌信用狀(Unconfirmed L/C)則僅由開證行承擔付款責任,且沒有其他銀行提供額外的保證。它的風險較高,因為賣方只能依賴開證行的信用來確保付款。

商業信用狀(Commercial L/C)用於一般的貨物買賣交易,是國際貿易中最常見的形式。它作為買賣雙方的支付工具,確保了賣方在提供符合要求的單據後能夠及時獲得貨款,從而促進了交易的安全和順利進行。

備用信用狀(Standby L/C)則是作為一種擔保工具使用,主要用於保證申請人履行合約義務。通常在申請人未能履行合約條款、違約或出現其他問題時,受益人可以依據要求獲得付款。它通常在國際貿易中用於涉及服務、建築項目、投標保證金等需要確保履約的場合,在正常情況下不用於支付貨物,而是作為保證支付的一種手段,確保合約的履行。

付款信用狀(Payment L/C)是在受益人提交符合條款的單據後,開證行立即進行支付。它確保了賣方在交付符合要求的單據後能夠迅速獲得貨款,通常用於即期付款的貿易交易中。

承兌信用狀(Acceptance L/C)則是開證行在受益人提交符合條款的單據後,承兌受益人開立的遠期匯票,並在匯票到期日支付款項。它允許買方在未來某個約定日期支付貨款,通常用於需要延期支付的交易。

議付信用狀(Negotiation L/C)是受益人提交符合條款的單據後,議付行(通常是受益人自己選擇的銀行或貿易融資機構)會購買這些單據,並提前向受益人支付貨款。議付行隨後向開證行索取款項。它為受益人提供了靈活的支付選項,尤其適用於需要快速獲得資金的情況。

除此之外,依支付方式的不同還有循環、對背、預支等類型的信用狀。它們根據貿易交易中的具體需求和支付安排提供了多樣化選擇,為買賣雙方在國際貿易中提供了更大的靈活性和保障。

| 特點 | 描述 | 備註 |

| 支付保障 | 銀行擔保,確保賣方付款。 | 提升交易安全。 |

| 獨立性 | 獨立於貿易合同,只關心單據符合性。 | 避免合約糾紛。 |

| 條件性 | 基於符合條款的單據付款。 | 需嚴格審核單據。 |

| 不可撤銷性 | 大多數為不可撤銷,未經同意不能更改或取消。 | 提供高安全性。 |

| 銀行擔保 | 銀行開立並擔保付款。 | 提供額外信用。 |

| 融資工具 | 可用於貿易融資。 | 改善賣方現金流。 |

| 文書性 | 基於單據而非貨物。 | 減少貨物糾紛。 |

| 風險管理 | 有效控制跨國交易支付風險。 | 需合作和合約管理。 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。