發布日期: 2024年05月21日

在股票市場中,股民總是會盯著股票的價格。它的一點起伏都會引起內心的騷動,因為這代表著金錢的盈虧。但多數人只關注市場供需所代表的波動,卻忽略了股價還會受到公司除權、除息等因素的影響。想要根據準確的分析股價走勢和計算投資收益,投資人必須懂得一個術語-復權。現在就讓我們來一起了解一下,複權的意義、計算與應用。

複權是什麼意思?

它是指為了抵銷除權對股票價格的影響,所進行的股價調整。具體來說,在股票交易中,公司分紅、配股、送股等事件會對股票價格產生影響,為了消除這些事件對價格造成的影響,需要對股票價格進行複權處理。

因為分紅、配股、送股等事件會導致股價發生變化,但這種變化並不反映公司的價值變化,而只是因為股本結構發生了改變所致。所以,為了消除這個非基本面因素對股票價格的影響。就可以將這些事件前後的股價進行調整,以便更精確地反映出股票的真實價值變化。

例如,假設一家公司在今年年中進行了除權操作,每股價格從20元變為10元,這代表股東持有的股票數量增加,但總市值不變。然後,在年底,公司又進行了除息操作,每股派息2元,導致股價從派息前的10元變成派息後的8元。

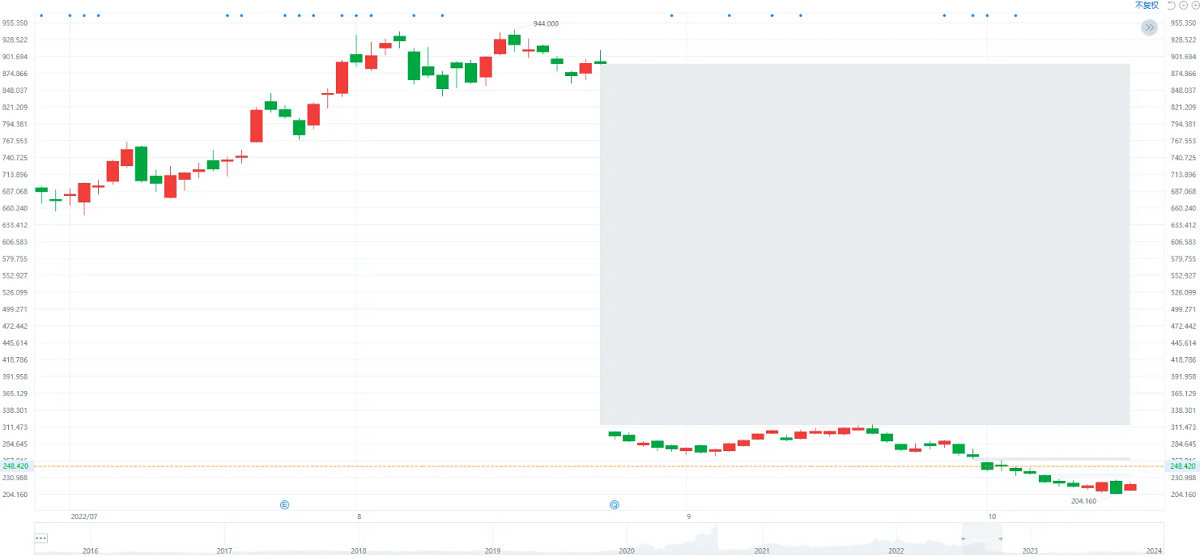

這樣的除權、除息操作會導致股價走勢出現明顯的缺口,使得股價圖形不連續。為了修復這個缺口,需要進行複權操作。如果選擇不做任何恢復處理,就維持股價原本的缺口,也不會對股價進行調整。這種情況下,股價走勢不連續,難以看出公司歷史的股價走勢。

如果不做處理,這時的價格稱為實際價格,就是指不考慮公司的分紅、配股、送股等因素,直接使用歷史的交易價格。這意味著歷史價格會受到公司行為的影響,例如分紅等,而實際價格更接近當時投資者實際獲得的收益。

複權就是考慮了公司的分紅、配股、送股等因素對股價的影響,透過對歷史價格進行調整,使得歷史價格更具可比性。它可以分為向前和向後兩種類型,向前是在歷史價格中去除了公司行為對股價的影響,使得歷史價格看起來更像是不受這些因素影響的價格。向後則是根據歷史價格和公司行為,將歷史價格進行調整,使得看起來像是實際的交易價格。

在這個例子中,如果以派息後的股價8元為基準,將2元的派息從前面的股價中扣除,就可以使缺口兩端的價格對接,使股價走勢連續。這種向前調整是以除權、除息前的價格為基準,根據分紅拆股等情況調整股價,使股價走勢連續。

另一種方法是以派息前的股價10元為基準,將2元的派息加回後面的股價中,也可以補全缺口,讓股價維持連續。這種向後調整則是以除權、除息後的價格為基準,根據分紅拆股等情況調整股價,使股價走勢連續。

在股票交易中,複權後的價格更能準確反映股票的實際價值變動。因為這時的價格已經消除了公司分紅、配股、送股等因素對股價造成的影響,使得價格變動更符合股票的基本面。相較之下,不復存在的價格會受到這些因素的影響,可能會誤導投資者對股票實際價值的判斷。因此,從精確性的角度來看,複權後的價格更具參考價值。

複權資料在股票分析中通常較常用,因為它能夠消除公司行為對股價的影響,使得股票價格序列更具可比性和連續性。透過使用它,投資者可以更好地比較不同時間內的股票表現,評估投資組合的長期表現,並制定更有效的投資策略。

| 方面 | 複權 | 不復存在權 |

| 價格走勢 | 更連續、更可比 | 受到分紅、配股等因素影響,不連續 |

| 數據分析 | 更準確的歷史價格數據 | 實際價格,受公司行為影響 |

| 投資評估 | 提供更真實的投資報酬率計算 | 可能誤導投資人對實際價值的判斷 |

| 技術指標 | 更精準的技術分析 | 不考慮公司行為,可能導致偏差 |

| 風險管理 | 準確評估歷史風險,制定更有效策略 | 不復存在價格可能會引入不確定性 |

複權價格怎麼計算

這是一種對股票價格進行調整的方法,以反映除權除息等因素對股價的影響,並維持股價走勢的連續性。根據調整的時間順序,通常有向前恢復和向後恢復兩種方法。它們能夠幫助投資者更準確地分析股票的歷史表現和計算投資收益率,從而更好地制定投資策略。

向前恢復又叫前復權,是指在某個交易日的價格數據中,將歷史價格進行調整,使得該交易日之前的價格都按照最新的配股、分紅等因素進行調整,以反映實際的資產價值。計算方法就是將除權前的價格依照除權因子進行調整,以維持股價的連續性。

具體步驟就是將歷史資料中的股價依照每次除權除息的情況,逆向調整回去,使得每個交易日的價格都相對於最新的除權後價格。計算公式為:不重價-除權前每股股利除以每股送轉股數。

向後恢復又叫後復權,是指在某個交易日的價格數據中,將歷史價格進行調整,使得該交易日之後的價格都按照最新的配股、分紅等因素進行調整。計算方法是將除權後的價格依照除權因子進行調整,以反映股票的實際價格漲跌情況。

具體步驟就是將歷史資料中的股價依照每次除權除息的情況,向前調整,使得每個交易日的價格都相對於最新的除權前價格。計算公式為:不重價×(1+除權後每股股利除以每股送轉股數)。

假設某股票在除權除息前的收盤價為20元,每股送轉股數為1.每股股利為1元。那麼,進行向前恢復的計算時,價格為20-1=19元。進行向後復原的計算時,價格為20*(1+1/1)=40元。

複權操作可以修復股票價格走勢中的缺口,使得股票價格序列更具連續性和可比性。這樣一來,投資人就能更精確分析股票的歷史表現,不受除權、除息等因素的影響。透過複權,投資人可以更全面地了解股票的真實價格變動情況,進而計算出更準確的投資報酬率。

複權的應用

在實際應用中,複權處理有助於消除因除權除息而導致的股價跳變,使股價走勢更加連續,技術指標更加準確。同時,在量化回測中,採用此方法處理可以簡化交易邏輯,避免因除權除息而導致的持股和資金調整,減少出錯的可能性。

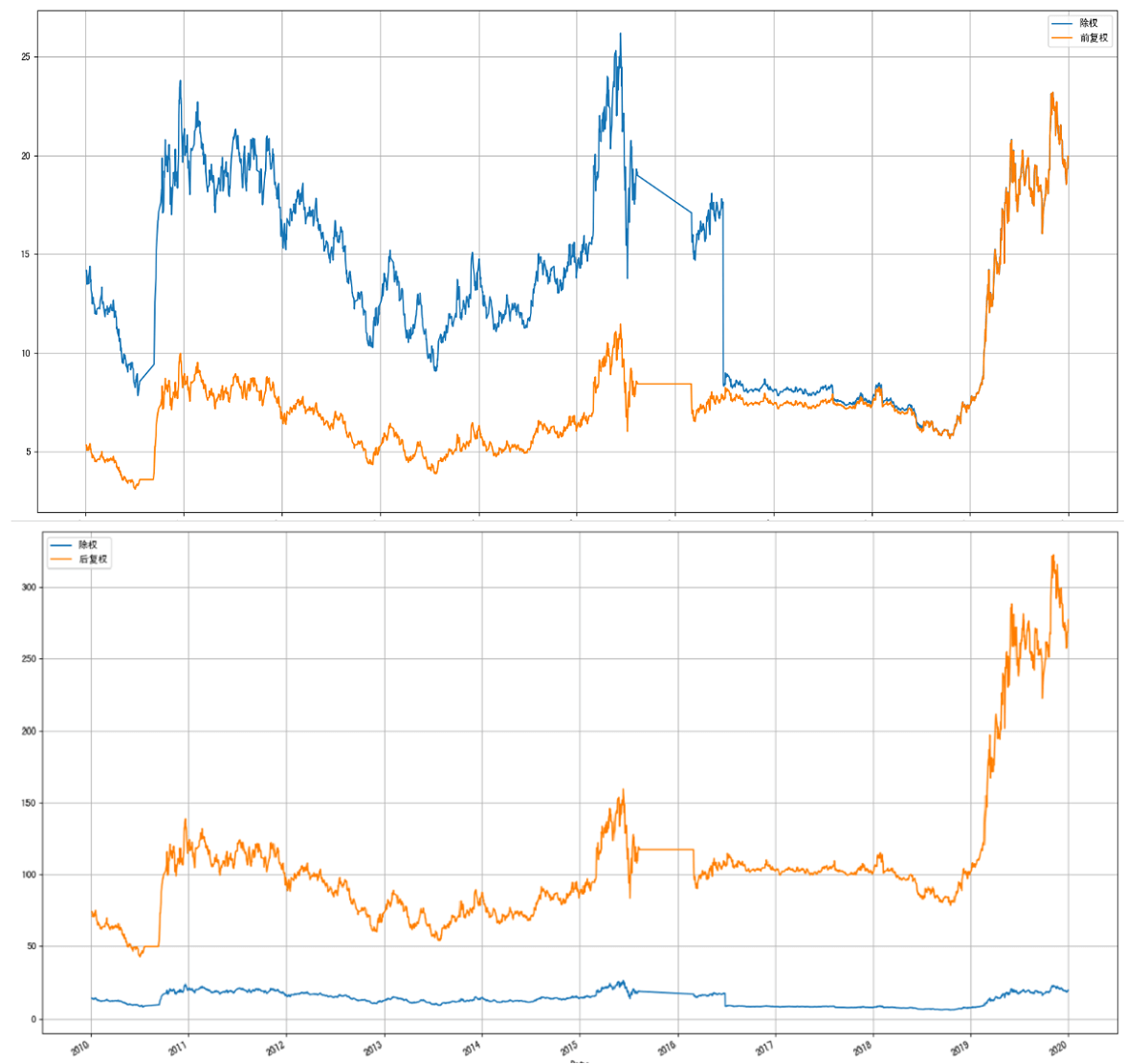

它包含兩種股票價格調整的方法,用於在股票價格序列中考慮除權、除息等因素的影響。一種是向前恢復,是指將歷史價格調整為當時的實際價值。一種是向後恢復,是指將當前價格調整為歷史價格。

向前復權是將當前價格不變,調整歷史價格,以維持除權、除息前後的價格序列連續性。這種方法適用於分析股票的歷史走勢,因為它可以消除除權、除息帶來的價格缺口,使得股票的價格序列更具可比性和連續性。

在向前恢復中,每次股票除權、除息時,都會依照對應的比例調整歷史價格,以反映這些因素對股價的影響。這樣,歷史價格序列就能夠更準確地反映出股票的真實價值變動情況,有助於投資人更全面地了解股票的表現和製定投資策略。

後復權是一種調整股票價格的方法,它將歷史價格保持不變,調整當前價格,以保持除權、除息後的價格序列連續。這種方法適用於計算投資的累積收益率,因為它能夠反映出投資者在整個持股期間的真實收益。

在向後恢復中,不考慮除權、除息等因素的影響,而是將歷史價格保持不變,只考慮投資者在歷史交易中的實際收益情況。透過向後恢復,投資者可以更準確地計算出其投資組合的累積收益率,並評估其投資的實際表現。

向前恢復通常用於觀察投資成本的變化,因為它考慮了除權除息對股價的影響,可以更準確地反映初始投資的實際成本。在投資初期,使用它可以清楚地看到股票的價格走勢,以及投資成本的變化情況,幫助投資者更好地了解實際投入資金的價值。

向後恢復則主要用於計算累計收益率和長期投資分析。它將除權除息後的股價作為基準,可以更好地反映出股票的長期價值成長情況,適合用於觀察股票在一段時間內的整體表現,尤其是在分析長期持有股票所帶來的收益時更為合適。

舉例來說,假設第一年以每股2元的價格買進某餐廳的股票,第二年每股分紅1元,第三年股價漲到每股4元。如果使用向前恢復的計算方法,考慮了分紅對股價的影響,計算出的收益率約為250%。而如果使用向後計算的方法,只考慮股價的漲幅,計算出的報酬率為400%。這說明不同的複權方法會對投資收益率產生影響,因此在進行投資分析時需要選擇合適的方法。

總的來說,使用前復權更適合觀察投資成本的變化,因為它能更準確地反映初始投資的實際成本。而後復權則更適合長期投資的收益分析,因為它更能反映出股票的長期價值成長。另外,還有一種扣除歷次分紅的方法,可以更直觀地顯示初始投資的實際成本,對於觀察投資收益的變化也具有一定的參考意義。

| 方面 | 應用 | 描述 |

| 風險管理 | 規避風險 | 準確評估歷史風險,制定更有效的風險管理策略。 |

| 收益計算 | 計算投資報酬率 | 消除影響,使得收益計算更準確。 |

| 技術分析 | 分析股票走勢 | 複權價格更連續、可比,指導買賣決策。 |

| 投資組合 | 評估表現 | 優化資產配置,最大化收益,降低風險。 |

| 數據比較 | 歷史數據比較 | 消除影響,使得不同時段股票表現能更準確比較。 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。