2024年05月17日

在現今的股市,人們普遍認為科技股是如今正當熱的風口。只看市值前十名的公司就能夠看出,最大的公司無論誰上誰下,都是科技公司。而在這些頂尖科技公司之中,有一家公司特別奇怪。它上市20年,年年虧損,但綜合起來再看,它卻又是給投資人報酬率最高的公司。現在我們就來好好了解這個奇特的美股,亞馬遜的商業模式與投資分析。

亞馬遜是做什麼的?

Amazon是一家全球性的電子商務和雲端運算巨頭公司,由傑夫·貝佐斯(Jeff Bezos)於在美國西雅圖1994年創立。起初它只是一家線上書店,以銷售圖書為主要業務。而如今其業務已涵蓋了多個領域,包括但不限於線上零售、雲端運算服務、數位串流媒體、人工智慧和人工智慧助理等。

儘管亞馬遜以其綜合性的線上購物平台而聞名,銷售範圍涵蓋了書籍、電子產品、家居用品、服裝、食品等各類商品,是全球最大的線上零售商之一,但其業務遠不止於此。它還擁有眾多投資項目,其中最著名的包括有機超市Whole Foods以及成長迅猛的雲端運算服務AWS。

因此,其不再是單純的電商公司,而是一家擁有龐大雲端運算業務的科技巨頭。它的雲端運算服務AWS已成為公司市值的主要組成部分,佔據了相當大的比例,而且這一比例還在增加。因此,它已經徹底轉型為一家雲端運算公司。

作為投資者不能習慣性的將其視為一家電商公司,而忽略了其龐大的雲端運算業務(AWS)。事實上,亞馬遜已經成為了全球最大的雲端運算服務供應商之一,AWS業務在其整體估值中所佔比例也非常顯著。

隨著雲端運算產業的持續成長和擴張,它的AWS業務將繼續發揮重要作用。雖然電商業務仍是它的主要收入來源,但AWS的成長潛力和利潤貢獻不容忽視。因此,投資者在評估其價值時,需要充分考慮其雲端運算業務的影響,而不僅限於電商業務。

因為它的電商業務收入雖然高,但過去主要依賴傳統的網路銷售收入,這部分收入並不獲利。當然,因為成功地透過引進prime訂閱服務和廣告業務,亞馬遜也找到了電商業務獲利的新途徑。

在Prime訂閱服務方面,它已實現了全球2億用戶的規模化,每增加一個Prime用戶就能帶來純利潤。過去幾年,Prime收入成長迅速,平均成長率達到30%,而最近的年費上調進一步促進了未來利潤的成長。

同時,它的廣告業務也呈現驚人的成長,過去兩年的平均成長率達到了57%,成為未來利潤成長的主要來源之一。儘管其廣告業務利潤率尚未披露,但可以參考Google和Facebook在廣告業務上的高毛利率和淨利潤率,預計它的廣告業務也將成為重要的利潤來源。

然而,儘管該公司已實現了Prime訂閱服務和廣告業務的成長,但其電商業務的經營利潤率仍然很低,僅為1.5%。即使考慮到這兩大賺錢機器的貢獻,電商業務的利潤率仍未能改善。這一是因為資本支出的增加,另一個則是因為其持續增加的債務規模。

從數據來看其資本支出翻了近4倍,呈現激增趨勢。而且其中大部分資本支出投入了電商業務,並不是像AWS等利潤更高的項目。這種高額資本支出導致了折舊成本的增加,從而對電商業務的利潤率產生了壓力。儘管電商業務依然是亞馬遜的主要收入來源,但由於資本支出的增加,其利潤率受到了一定程度的影響。

另外,它的債務規模也持續增加,尤其是在疫情期間。其長期債務從630億美元增加至1164億美元,幾乎增加了一倍。而且,從債務佔比來看,這一比例也在不斷增加,顯示它是依賴債務來支撐其擴張和運作。

因為利用了極低的利率環境,從0.35%的利率中獲益,並將資金投入大規模擴張和業務成長。而且儘管面臨疫情等困難,它在過去兩年依然進行了大規模的招聘和擴張,將員工數量翻了一倍,並且購買了大量的飛機以減少對第三方運輸的依賴,同時縮短了平均交貨時間。

亞馬遜的獨特商業模式和營運策略,儘管帶來了巨大的市場份額和影響力,但也導致了公司長期以來一直處於虧損狀態。儘管它在過去20多年間取得了驚人的成長,但由於高額的營運成本和不斷的投資支出,該公司長期以來一直處於虧損狀態。

直到2015年後,才開始有了較大的利潤。 2018年之後,成為了市值最高的公司之一。而根據最新財報顯示,其2024年第一季總營收達1,433.1億美元,尤其在雲端運算和廣告領域表現強勁。但面臨競爭對手的壓力,亞馬遜需要給投資人如何保持競爭力。

亞馬遜的特點

從業績財報來看,亞馬遜在2014年之前一直處於虧損狀態。這是因為公司的核心策略並不是以獲利為主要目標,而是以最大化現金流為目標。也就是說雖然它的獲利能力一直不佳,但這並非偶然或無能為力,而是有意為之。

第一個原因是比起其他零售業巨頭,它擁有更長的付款週期,平均要等待28天才會將供應商的貨款支付給他們。這樣的操作讓它有更多的現金可以進行資本操作,從而促進了公司的發展。

第二個原因是亞馬遜傾向將賺來的錢投入新的研發項目中,持續發展。公司習慣在第一時間將利潤投入到新的專案中,例如雲端運算服務AWS,這些專案往往需要大量的資金投入,但也會為公司帶來長期的收益。

公司管理層善於利用手中的現金來投資新技術,並將獲利合理地用於發展和擴張。這種策略使得公司能夠在電商和雲端運算領域進行持續的研發投入。隨著雲端運算業務的獲利,公司開始實現獲利,並且獲利規模不斷成長。儘管在2017年因為一些投資項目失敗,公司出現了虧損,但總體而言,公司的營業額每年都穩定成長。

這種核心策略的確立歸功於公司創辦人貝佐斯對資本的深刻理解,他的眼光遠超其他科技公司的創辦人。貝佐斯深知,為了確保亞馬遜的成功,必須持續為股東創造長期的超額報酬。因此,公司在成立三年後便明確了以最大化現金流為終極目標的發展方向,並積極設定了財務目標,並實施了有效的資本管理策略。

透過實施以最大化現金流為終極目標的策略,公司在產業中獲得了長期的競爭優勢,其股價也得到了華爾街分析師的認可,持續攀升。這項舉措不僅滿足了投資者的期待,還將現金流迅速轉化為研發資金,推動了公司的快速發展。多年來,其股價一直保持著穩定成長,與貝佐斯對公司的遠見和策略的執行密切相關。

而了解到亞馬遜這項特點,對於一般投資人來說有很大的好處。不僅可以幫助投資人更全面地評估公司的價值,還能避免因為錯誤的指標而做出錯誤的投資決策。畢竟一般投資人特別歡和淨利相關的數據,如本益比和每股盈餘。

但對於這個公司來說,傳統的本益比指標可能無法準確反映該公司的價值,因為它們可能刻意壓低淨利潤或將利潤用於其他方面。因此,了解更恰當的指標,如每股現金流,能夠幫助投資者更準確地評估公司的表現和潛在價值。

總的來說,想要製定更明智的投資策略,就必須了解亞馬遜這些不為人知的特徵。因為與與其他科技公司有所不同,其核心策略以最大化現金流為目標,而非僅僅追求利潤。了解這些特點有助於投資人更全面地評估公司的價值和未來潛力,從而製定更明智的投資策略,更好地掌握投資機會。

亞馬遜股票投資分析

亞馬遜股票投資分析

作為一家在電子商務、雲端運算等領域擁有巨大影響力的科技巨頭,該公司的股票是許多人的投資標的。而在了解了該公司的營運特徵之後,就知道對於它的投資策略應注重長期發展和現金流優先。

因為與蘋果、微軟這些科技公司不一樣,投資該公司的股票應看其獲利能力的持續成長與發展。這是因為公司以最大化現金流為目標,將利潤投入電子商務、雲端運算等領域的研發和擴張中,同時靈活管理資本以因應市場變化。

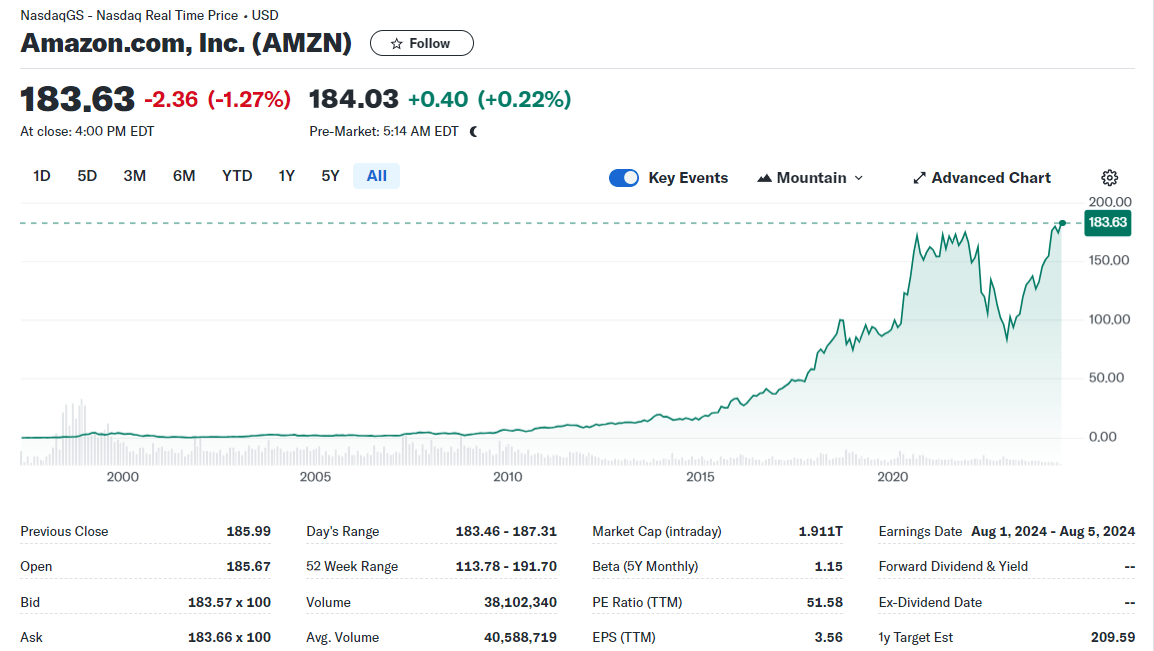

而從其股票價格走勢可以看出,它的股價長期以來呈現出穩定上升的趨勢,這部分反映了投資者對其業務模式和長期成長潛力的信心。因此,重點投資領域和注重未來潛力挖掘使得其遜能夠持續保持競爭優勢,是投資者應長期關注的對象。

從股價歷史數據中可以看出,其獲利能力在2017年前後存在不同的階段。在2017年之前,其獲利能力整體較低;而在2018年之後,獲利能力有所提升。而與2021年相比,2022年它的獲利能力和成長性出現了大幅下降,因此股價也因此出現大幅下跌。

到了2023年,獲利能力已基本恢復,但成長性仍未達到正常水準。在正常時期,亞馬遜的營收成長率通常維持在20%左右,而在2023年,這一數字僅為11%。然而,獲利能力的一些關鍵指標,如淨利率、ROA和ROE,在2023年已經恢復到了2017年以前的水準。

開始恢復的獲利能力,為投資提供了一個良好的基礎。而其成長性的復原和AWS雲業務的潛力,就是未來股價上漲的主要推手。當然要注意的是,在過去幾年中的三個主要業務領域的成長率各不相同。

例如在北美業務方面,由於美國經濟成長預期降低,預計其成長率可能會維持在較低水平,甚至略有下降。而國際業務方面,歐洲等國家的經濟成長預期較高,預期成長率可能會上升。至於AWS雲端業務,雖然目前成長率較之前有所下降,但其基數較小且處於AI時代的紅利期,因此其成長性仍較為可觀。

因此,國際業務和AWS雲端業務的成長空間較大,將在推動公司整體成長方面發揮關鍵作用。特別是AWS雲端業務有望成為未來成長的主要引擎,因其低基數和AI時代紅利,為公司帶來長期可持續的獲利成長。

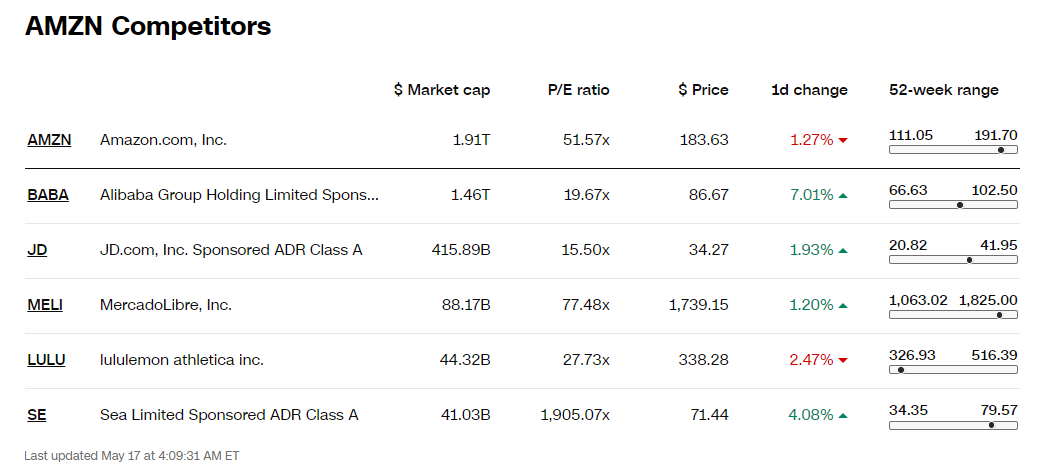

在過去10年中,亞馬遜的股價漲幅超過了1100%,表現不俗,尤其是在與其他科技巨頭相比,如阿里巴巴在同一期間跌幅達28%。雖然一些公司內部高層和大的投資機構在過去一年有所減持,但也有可能是為了套現,而不一定是對公司的長期前景失去信心。事實上,投資機構在過去一年裡增持了該公司的股票,這表明他們對其未來發展持樂觀態度。

而根據其獲利能力的恢復情況,投資人可以考慮將部位控制在10%到20%之間,如果獲利能力進一步提高,可以適當增加部位至超過20%。而在購買時,建議選擇在回檔時入場,而不是在歷史最高點位買入,這有助於降低風險並獲得更好的投資回報。

需要注意的是,持有亞馬遜股票的時間宜長於一年,因為這樣的大型公司需要時間才能充分展現其成長潛力。短期投資者可以考慮尋找波動性較大的小型股進行交易,而不是選擇它這樣波動性相對較小的大型股票,因為短期內收益可能較為有限。

這些是從基本面來分析的投資傾向,而根據公司的周K線圖分析,當前股價位於歷史最高點,同時處於一個關鍵的壓力位,因此直接在此入場並不適合。考慮到最近大盤開始回調,它的股價也可能會產生回調,適宜的入場點應該是在回調至約168美元附近。如果股價繼續下跌,下方支撐位大約在145美元,但需要根據具體情況進行進一步分析。

根據數據估值預測,在未來,亞馬遜股價可能會呈現一種上漲回檔的趨勢,預計到2024年年底可能會再次達到高點。投資者應在大盤回檔時選擇入場,而不是等到價格已經過高再進行購買。此外,投資人應注意大盤的回檔並不必然是負面的,這是市場運作中的正常現象,有助於降低過度風險。

| 特點 | 優勢 | 風險 |

| 商業模式註重現金流 | 全球領先的電商平台,廣泛用戶基礎 | 高額資本支出和債務規模成長可能影響利潤率 |

| 重視長期發展和現金流優先 | 強大的雲端運算業務(AWS) | 電商業務獲利能力有限,依賴AWS和廣告業務的成長 |

| 彈性資本管理因應市場變化 | 持續擴張與創新,品牌影響力大 | 競爭激烈,市場變化風險高 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。