摘要:

摘要:

現金流量表用於整理企業在特定期間內現金餘額變化的情況,透過分析經營、投資和融資活動的現金流量,並據正負值來評估企業的獲利能力、資金管理和未來發展方向。

對投資人而言,除了要關心投資的企業有沒有獲利,還要了解企業手上是否有足夠的現金流。如果沒有的話,很可能看著績效良好的公司,就會突然無預警地發生財務危機。想要避免這種情況要看財務報表中的現金流量表,它可以告訴投資人一家企業是否真的有足夠的現金流。下面我們就來一起了解一下,現金流量表的重要性及分析方法。

現金流量表的定義與作用

現金流量表的定義與作用

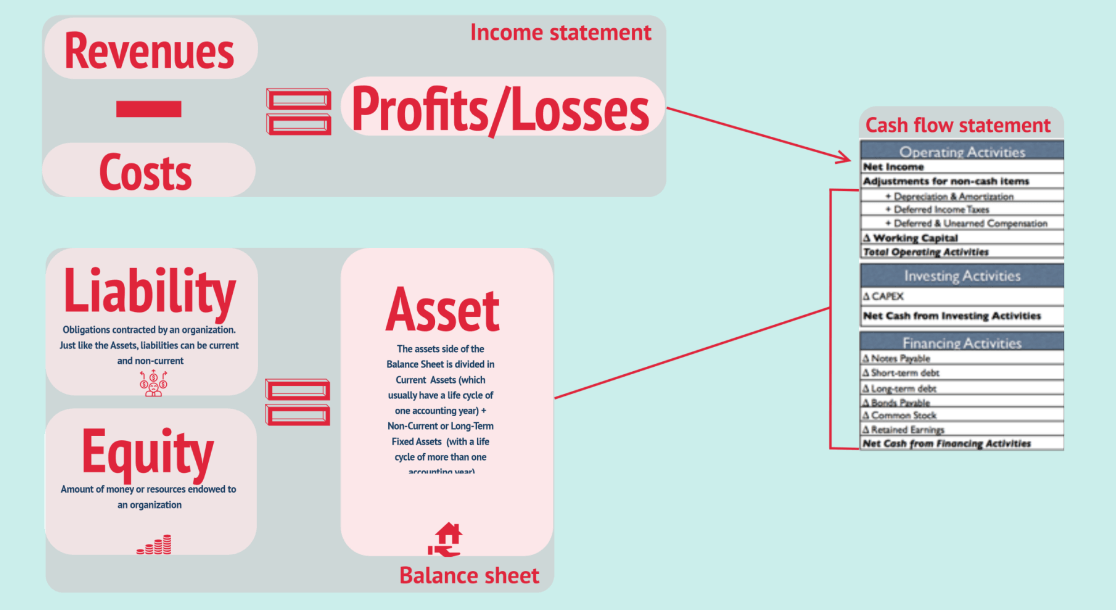

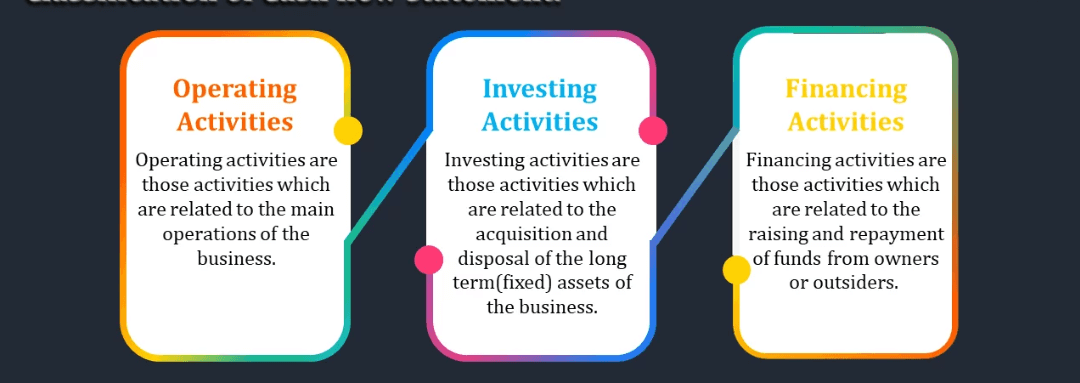

它是一份財務報表,用來記錄企業在特定時間內的現金流動。展示了企業從三個面向取得和使用現金的情況:經營活動、投資活動和融資活動。這些活動包括現金的收入和支出,幫助利害關係人了解企業的現金流動、資金來源以及資金用途。

經營活動的現金流量是指公司透過營業活動所收到或支出的金錢,透過它可知曉企業真實的經營成果。經營活動現金流量的計算是以損益表的稅前盈餘扣除所有調整後的非現金開支計算出來。非現金開支一般是會計損失,例如折舊和商譽減損等。經營活動現金流代表公司能在營運上賺取多少現金,也是股東最關心的資料。

經營成果較佳的企業在報表中的經營活動現金流能常年維持正值,甚至穩定上升。反映的公司在營運上得到現金淨流入。相反經營不善的企業數字就會常年呈現負值,投資人便要加倍小心。因此,留意經營活動的現金流是正值還是負值已經隱含大量資訊。

投資活動的現金流量總括了公司購買或出售資產的現金變動,這些資產包括廠房、設備、機器甚至是股票或投機工具等。處於成長階段的企業公司常會利用經營所得的資金,再投入生產設備或研發專案。

所以這部分通常呈現負值,代表公司願意或有計畫日後展開更多新的項目,為將來擴大規模做打算。因此投資人只要留意投資活動的現金流量是否為負值,就能得知企業發展的進步程度。

相反當公司變賣資產,投資活動現金流的數值變匯為正值,投資人便要探究背後的原因。因為長遠而言,公司出售資產可能會對未來的發展產生不利影響。一旦遇到此情況,投資人便要加倍注意,了解公司出售資產的動機。

可能是公司打算轉型新方向,賣出舊有的工具換入日後所需的資產。也可能是公司營運出現問題,藉著變賣資產取得資金來支撐帳面獲利或是還清債務。

融資活動的現金流是指公司於銀行或股東收到或付出的金錢,公司會透過舉債公股或公開募股等方式籌集資金。因為這些融資活動會增加資金流入,所以在報表中會顯示為正值。相反若公司分配股利償還債務或收購企業等,資金就會流出企業,在報表中會顯示為負值。

有別於以上兩項活動的現金流,一家公司的融資現金流長期為正數,不代表經營出現問題。因為對於成長中的企業而言,會傾向籌集資金以擴展業務及改善經營環境。所以這些企業的融資活動現金流一般為正數。

投資人可以配合經營活動的現金流,如果在營運部分長期累月出現負值,很可能代表公司經營不善,甚至所籌集資金不是用作改善經營環境。身為股東也未必想繼續集資或藉著借貸持續盈運虧損的業務,遇到這些企業最好避而遠之。

透過觀察經營活動中的現金流量,投資人可以了解公司的核心業務是否獲利,以及獲利能力的穩定性。這有助於投資者及時發現潛在的經營風險和機會。同時它還可以幫助投資者了解公司實際的現金收入和支出情況,而不僅僅是基於會計準則的利潤數據。這有助於投資者更準確地評估公司的獲利品質和現金流動性。

透過分析現金流量表,投資者可以評估公司是否能夠及時償還債務和支付日常經營成本。健康的經營活動現金流量可以確保公司具有良好的償債能力,而足夠的現金儲備可以提高公司的財務穩健性。

簡單來說,經營活動的現金流反映了公司真實的經營成果,投資活動的現金流量顯示了公司的投資方向和發展意圖,而融資活動的現金流則展示了公司的融資活動和負債狀況。投資人可以根據它的分析結果,更準確地評估公司的價值和風險,從而做出更明智的投資決策。

現金流量表的編製方法

作為財務報表中至關重要的一部分,它記錄了企業在特定期間內現金的流入和流出情況,反映了企業資金的運作狀況和償付能力。在編製該報表時,可以採用兩種主要的方法:間接法和直接法。

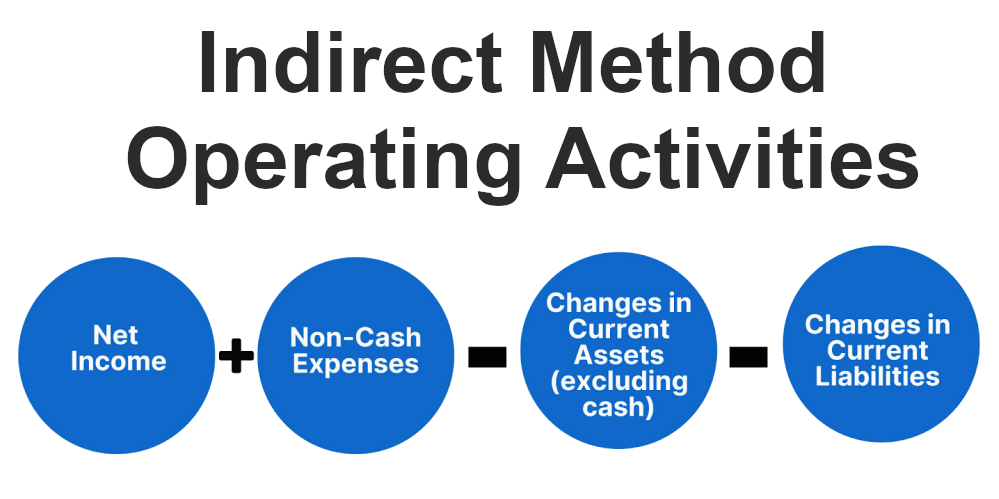

現金流量表間接法是根據損益表中的淨利進行調整所得的方法,首先以損益表中的淨利為起點,對其進行一系列調整,以反映出與淨利不同的現金流量。

調整項目包括對淨利潤中不影響現金流量的項目進行調整,如折舊、攤銷、壞賬準備等,以及涉及現金流量但未反映在損益表中的項目,如應收賬款的變動、存貨的變動等。

經過調整後,所得的金額即為與經營活動相關的現金流量情形。然後再結合投資活動和融資活動的現金流量狀況,編製完整的現金流量表。例如用間接法來編製經營活動的現金流,其基本公式就是淨利+非現金費用–流動資產(不包括現金)變動+流動負債變動,如下圖所示。

間接法提供了對企業現金流動態的準確了解。使用者可以清楚地查看特定期間內資金的流入和流出情況,從而確定企業的現金是否足夠。並允許用戶追蹤應收帳款和應付帳款的變化。這有助於企業制定更有效的現金管理策略,確保及時收回應收帳款並管理好應付帳款,從而優化現金流。

透過間接法編製的現金流量表,企業可以更好地預測未來的現金流動態。了解每個月的現金收入和支出狀況,有助於企業更好地規劃未來的支出和投資,確保財務健康。

間接法還可以幫助企業深入了解季節性現金流量動態,並識別潛在的現金流量問題。這有助於企業及時採取措施,應對季節性波動或發現並解決現金流問題,維持業務的穩定性和健康。

直接法顧名思義就是直接報告了報表中的各項現金流入和流出情況,更直觀地顯示了企業現金的來源和用途。將現金流量依營業活動、投資活動及融資活動分類,以明確每一項現金流量的性質。

對於經營活動,直接法列出了與銷售商品、提供勞務等直接相關的現金流入和流出項目,如現金銷售收入、現金支付給供應商、員工等。對於投資活動和融資活動,直接法也直接報告了相關的現金流入和流出項目,如購買固定資產、發行債券、支付利息等。

與間接法相比,直接法的編制更簡潔清晰,也更容易理解。就是將各項現金流量匯總,得出整張報表。用直接法來編製經營活動的現金流,其基本公式就是現金收入(銷售+利息+股利)-現金支付(供應商+營運費用+利息+所得稅+其他)-其他現金收入。

直接法直接列出了現金流量表中的現金收入和現金支出,易於理解和操作,適合於廣大用戶群。並且由於直接記錄了現金流的來源和去向,因此可以快速地提供對公司財務狀況的概覽,有助於及時了解企業的現金狀況。

直接法無法提供所有現金交易的完整情況,只是列出了現金流入和流出的總額,不能提供對具體交易的細緻分析。對於長期成功而言,需要更全面的分析和規劃,不能只依賴直接法的數據。

所以為了全面了解企業的財務狀況,直接法應與其他方法結合使用,例如間接法、財務比率分析等,以便深入了解企業的現金流量動態和財務健康狀況。

在實際應用中,不同的國家和地區可能會採用不同的法規和標準要求企業使用特定的編制方法。在美國,通常允許使用間接法或直接法編制。而在其他地區,如中國,對外揭露的一般要求使用直接法。但企業都需要確保準確地記錄和報告現金流量信息,以提供給利益相關者準確的財務信息,幫助他們做出正確的決策。

現金流量表怎麼分析

其實它和資產負債表損益表一樣,都具有忠實呈現企業經營狀況的一個功能。透過掌握三種現金流長期的表現狀況,可以幫助投資人推測企業經營的現況還有他的方針,進一步判斷是否增加企業值得投資。

經營活動產生的現金流量,顯示公司可以從核心業務活動中產生多少現金,包括應收帳款、應付帳款和貨物等等。可以把經營活動的現金流與利潤相比,如果利潤遠大於經營活動的現金流,就表示公司沒有辦法把利潤轉為現金,有可能出現短期流動性問題。

接著如果應收帳款和貨物大量增加的話,就代表公司可能會有無法追回的債務,或者是客戶增加付款期限,就會減少公司的經營現金流。如果公司的應付帳款比其他項目大幅度增加,這可能是公司延後付款給供應商,以改善年底的現金流量狀況。

經營活動的現金流量應該需要正數,這樣就可以確保公司有足夠的現金來支付日常營運費用、稅務和利息。公司需要有現金來支付這些款項,而無需借款發行股票或出售資產來維持公司的日常運作。

投資活動產生的現金流量,記錄在這裡的是和長期資產有關的現金流量。如果公司出售資產是為了獲得現金以購買或投資新的資產,以提高生產力、擴大業務或實現策略目標,這通常被視為積極的資產再配置和投資行為。透過這種方式,公司可以利用新資產來產生更多的收入和利潤,從而增強其競爭力和持續獲利能力。

但如果公司出售資產是為了得到現金流來經營公司的日常運作,這就代表公司有較差的現金管理。因為頻繁出售資產來維持日常營運可能表明公司的盈利能力受到挑戰,管理層可能未能有效地管理公司的資金流動性,這種情況下公司可能陷入財務困境。

融資活動產生的現金流量,這一部分是有關債務和股權的現金流量,包括支付股息回購或出售股票獲得或償還債務等等。對於偏向賺股利的投資人來說,這部分就能顯示公司用多少現金派發股利給股東。

例如一家公司依賴巨大的貸款來擴張公司,導致公司過度擴張。從資產負債表和損益表只能看得出公司發展的快速前景很好。但現金流量表卻顯示公司沒有足夠的現金流來進行經營活動,公司對貸款過度依賴可能會導致流動性和償還能力的問題,最糟糕的情況可能會導致破產。

只需要留意經營投資融資活動的現金流量是正值還是負值,便知道公司狀況和日後發展方向,當公司出現問題可以合併不同部分進行分析,有疑惑的時候便要小心。

綜合分析,當經營、投資、融資現金流均為正數,可能表示企業缺乏有效的資本利用,值得警惕。在這種情況下,企業可能未能充分利用資金進行投資或擴張,導致資金累積而未能創造更多價值。投資者需要進一步調查企業的資本運作和未來發展計劃,以確定其永續性。

經營、投資現金流量為正、融資現金流為負數,可能表示企業穩健發展,透過獲利和投資擴張業務,但不依賴外部融資。在這種情況下,企業可能有足夠的內部現金流來支持其發展,不需要過度依賴外部融資。這可能是一種健康的財務狀況,顯示企業在自給自足地擴張業務。

經營現金流量為正、投資、融資現金流為負數,可能表示企業不斷擴大業務,同時回饋股東或償還債務。在這種情況下,企業可能在積極擴張業務,透過內部現金流來支持投資,並透過股利、股票回購或償還債務來回饋股東或降低負債。如果企業能夠持續維持這種發展模式,可能是一家值得長期持有的優質企業。然而,投資者也需要關注企業的債務水平和償債能力,以確保其財務穩健。

假設今天有一家企業它的營業現金流為正,投資現金流則為負,根據剛才跟各位介紹的定義,可以知道這家企業在這段期間內營業活動能夠代入多餘的現金,而且他可能正在從事相關的投資活動,如果是正在積極的向外拓展或是添購生產設備的話。

一般而言依據這兩項線索,或許就可以解讀成他是一間值得觀察的成長型企業。不過要注意的事情是,如果長期下來自由現金流為負,也就是營業現金流所代入的金額不足以彌補投資現金流所流出的話。除非企業有十分充足的流動性資產,否則就要注意發生週轉不靈的情況。

在對現金流量表進行分析時,投資人需要關注經營、投資、融資活動的現金流是否為正值或負值,以及長期的趨勢。不同的現金流量組合可能反映出企業不同的發展階段和財務狀況,投資人需要綜合考慮這些因素,做出明智的投資決策。

| 方面 | 分析方法 | 意義 |

| 營業活動現金流 | 比較營業活動現金流量與淨利潤,查看現金收支的趨勢。 | 評估公司獲利能力和現金管理情況。 |

| 投資活動現金流 | 分析資產買賣情形及長期投資動向。 | 了解公司的擴張計畫和投資策略。 |

| 融資活動現金流 | 檢查債務和股權變動,觀察股利支付和融資趨勢。 | 評估公司的融資策略和償債能力。 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。

VOO ETF涵蓋500檔美國頂尖公司股票。 2025年市場看好Loews、Charter通訊、Salesforce、Fair Isaac和Moderna五支成分股的上漲潛力。投資可將VOO作為核心持股再結合潛力股平衡。

2025年08月22日

無人機概念股在2025年成為投資人關注的熱點。台股漢翔、雷虎、長園科等主要聚焦於產業鏈中上游;美股概念股則較集中在整機整合商和系統解決方案巨頭,兩者各具投資機會。

2025年08月22日

私募股票是上市公司向特定投資者非公開發行新股募資,導致股權稀釋並影響每股盈餘(EPS)。股價走勢取決於公司能否有效利用資金提升獲利,否則可能面臨下行壓力。

2025年08月22日