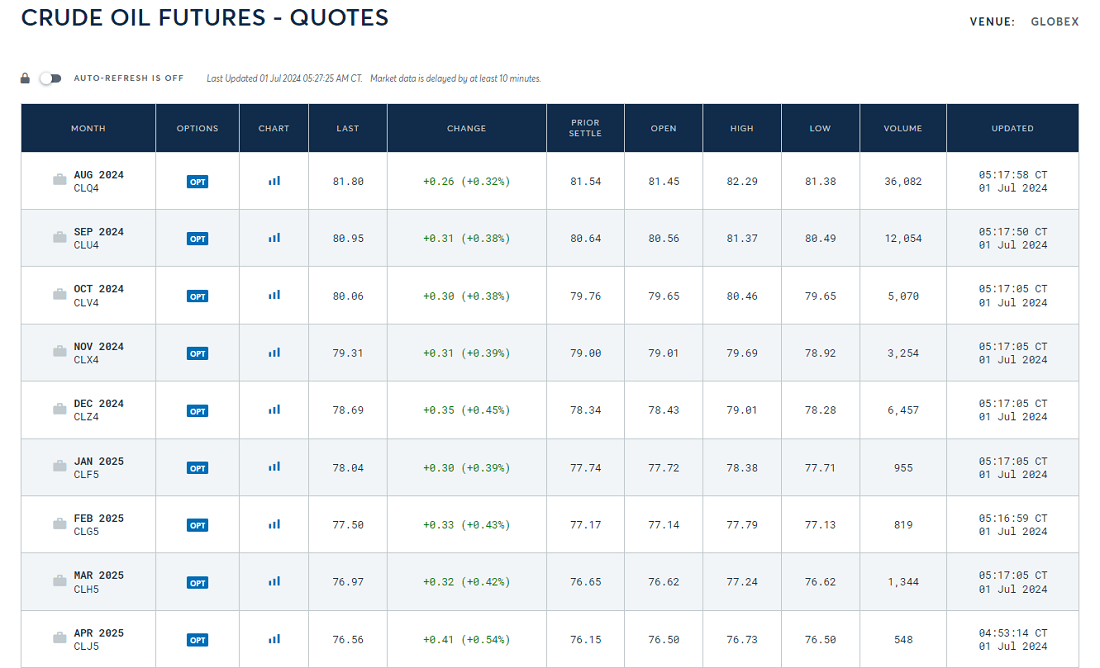

發布日期: 2023年06月27日

更新日期: 2024年07月02日

在動蕩年代,原油被視為硬通貨,而在和平年代,它以期貨形式成為了投資的熱門選擇。作為期貨交易的新寵,其以低投資成本和平穩回報率吸引投資者。而在金融市場上,原油期貨則被視為全球經濟健康的晴雨表,其價格波動廣泛反映了全球能源市場的供需關系和經濟活動。現在我們就來一起了解一下,原油期貨概念及其投資須知。

原油期貨是什么?

它是一種金融衍生品,允許投資者在未來某個特定日期以事先約定的價格買入或賣出一定數量的原油。這些合約通常在期貨交易所上交易,允许投资者利用价格波动进行投机或对冲风险。

在原油期貨市場中,主要參與者包括生產商、消費者和投機者。生產商,如石油公司,利用期貨合約鎖定未來的銷售價格,以保護其收入免受價格波動的影響。消費者,例如航空公司或煉油廠,通過期貨合約鎖定未來的購買價格,以規避價格上漲的風險,確保運營成本的可控性。

而投機者則是通過市場波動獲取利潤的交易者,他們並不直接從事原油的生產或消費,而是依靠市場價格的變動進行買賣,以追求利潤的最大化。這些參與者共同推動著該市場的活躍交易和價格發現。

原油期貨市場上有兩大主要品種,美國西德克薩斯中質原油(WTI)和北海布倫特原油(Brent)。其中,WTI原油產自美國德克薩斯州,是輕質低硫原油,在紐約商品交易所(NYMEX)上交易,被廣泛視為全球油價的重要指標。而布倫特原油則產自北海地區,是另一個重要的原油基准,在倫敦洲際交易所(ICE)上交易,常被用作全球油價的參考標准。

期貨合約規定了每手交易的數量和交割的質量標准,例如,WTI期貨和布倫特期貨每手交易量均為1000桶。這種標准化使得交易者能夠在統一的單位下進行交易,便於定價和風險管理。此外,合約還確保交割的原油符合特定的品質要求,以滿足市場參與者的需求和期望。

同時,每個期貨合約都有一個特定的到期日期,到期時交易者需要執行交割或進行平倉操作。期貨合約的到期日期是事先確定的,交易者必須在到期前決定是否繼續持有合約或進行平倉操作,以避免承擔實際物資的交割責任。這個到期日期的考量是期貨交易中重要的因素之一,影響著交易者的戰略規劃和操作決策。

而且,原油期貨合約通常設定了價格波動限制(daily price limits),這些限制規定了在一個交易日內合約價格允許波動的最大幅度。這種措施旨在幫助市場維持穩定,防止極端價格波動和市場惡性變動。價格波動限制的設定通常由交易所根據市場情況和曆史波動性進行調整,以保護市場參與者免受過度波動的影響,同時也為交易者提供了一定的預期和風險管理框架。

要注意的是,不同的原油期貨合約有不同的交割地點,例如WTI期貨合約的交割點通常是在美國俄克拉荷馬州的庫欣,這裏設有大規模的原油儲備設施和交割點。這個地點被選為交割點的原因包括其便捷的物流網絡和完備的儲油能力,使得交易雙方能夠高效地進行實物交割。

此外,原油期貨合約有特定的交易時間安排,包括主要交易時段(Regular Trading Hours,RTH)和結算時間。RTH是期貨交易所正常工作時間內的交易活動高峰期,通常從早晨開始到下午結束,是大部分交易活動的主要時間段。結算時間是每日期貨合約結束交易並進行結算的時刻,標志著交易日的正式結束。這些時間安排對期貨交易者非常重要,影響他們的交易時機和市場參與策略。

總而言之,原油期貨不僅僅是全球能源市場的重要組成部分,也是投資者進行風險管理和投機的重要工具。通過參與該市場,投資者可以有效地管理原油價格波動帶來的風險,同時也能夠在市場預期中尋找投資機會。對於個人投資者來說,了解該市場的基本情況和運作機制,可以幫助他們做出更加明智的投資決策,從而在市場波動中保持穩健的投資收益。

原油期貨一手多少錢?

想要在期貨投資中獲得穩健的收益,投資者首先需要深入了解交易成本的構成。一手原油期貨的成本主要由合約價值和所需支付的初始保證金決定,這是進行交易所必需的資金。此外,還需考慮交易傭金,它是期貨公司為執行交易而收取的費用,通常按交易量或金額的比例計算。另外,交易所可能還會收取相關的交易費用,如清算費用和交割費用。

合約價值在這交易中由當前原油價格乘以每手交易的數量來確定,而保證金則是交易所要求投資者在開倉時必須支付的初始資金。對這些成本的有效控制和深入理解,是制定和執行有效投資策略的關鍵要素之一。投資者需要考慮這些成本如何影響其資金管理和風險控制策略,以確保在原油期貨市場上獲得穩健的投資收益。

初始保證金和維持保證金是期貨交易中重要的概念,特別是在保證金交易中。以原油期貨交易為例,初始保證金是指開倉時需要支付的最低保證金。維持保證金則是指持倉期間需要保持的最低保證金水平,如果賬戶餘額低於維持保證金,交易者可能會面臨追加保證金或強制平倉的風險。

除了必須支付的保證金外,投資者在進行期貨交易時還需考慮到交易傭金和交易所費用。交易傭金是期貨公司為執行買賣操作而收取的費用,通常按交易手數或交易金額的比例收取。具體的費率會因期貨公司而異,一般在幾美元到幾十美元之間不等。

而交易所費用是為維持交易市場運作而收取的費用,可能包括交易手續費、清算費用和交割費用等。有時,這些費用會被包含在期貨公司收取的傭金中,具體情況取決於不同的期貨交易所和期貨公司的費用結構與政策。

假設當前WTI原油期貨價格為每桶$82.03美元,且每手合約為1000桶。假設初始保證金為$7500美元,假設初始保證金為$7500美元。那么其一手的交易成本為的計算:

其中,合約價值就是用當前價格來乘以合約數量,計算公式為:$82.03美元/桶×1000桶=$82030美元。而初始保證金為$7500美元。每手交易傭金為$50美元,每手交易的買入和賣出各一次,總交易傭金可能為$100美元(買入和賣出各$50美元)。

所以,投資者在交易一手WTI原油期貨時,需要考慮的總成本為82030美元(合約價值)+7500美元(初始保證金)+100美元(交易傭金),合計為89630美元。

在制定原油期貨交易策略時,考慮這些額外成本對整體交易成本的影響至關重要。理解和控制這些費用有助於有效管理交易風險和提高投資回報。因此,投資者在選擇交易平台和開設交易賬戶時,應仔細了解和評估各項費用結構,並根據個人的投資目標和風險承受能力制定合理的交易計劃。

原油期貨該怎樣投資?

投資期貨可以是一種高風險高回報的投資策略,因此需要理解市場的基本動態和投資技巧。新手投資者,在進行原油期貨投資交易時,需要理解市場基礎知識和動態,才能保證一個良好的交易基礎。

這包括不同類型的原油,如美國西德克薩斯中質原油(WTI)和北海布倫特原油(Brent),它們的供需基本面,以及市場的主要參與者,如生產國、消費國和投機者。這些知識可以幫助您更好地理解市場的運作和價格波動的原因,為制定投資策略提供基礎。

同時,關注原油價格的日常波動、季節性變化、全球供應和需求趨勢以及地緣政治事件等因素對於投資原油期貨市場至關重要。這些因素直接影響著市場的供給與需求平衡,從而影響原油價格的波動和趨勢。日常波動可以由市場中的短期供應變化、技術指標和交易者行為等因素驅動。

季節性變化則可能由季節性需求變動和天氣條件等因素引起,例如冬季的暖氣需求和夏季的行車需求。全球供應和需求趨勢是長期影響原油價格的因素,包括全球經濟增長預期、新能源技術發展、以及主要消費國家的工業生產和消費水平。

地緣政治事件如地區沖突、制裁和政治不穩定也經常對原油市場產生重大影響,引發供應中斷或增加地緣風險溢價。因此,綜合分析這些因素能夠幫助投資者更好地理解市場動態,制定相應的投資策略和風險管理措施。

同時為了更好的進行交易,投資者應選擇信譽良好、交易費用低廉、執行穩定可靠的期貨交易平台。開設期貨交易賬戶時,需要完成身份驗證並存入資金。這些步驟將幫助投資者有效參與期貨市場,從而更好地管理和執行其交易策略。

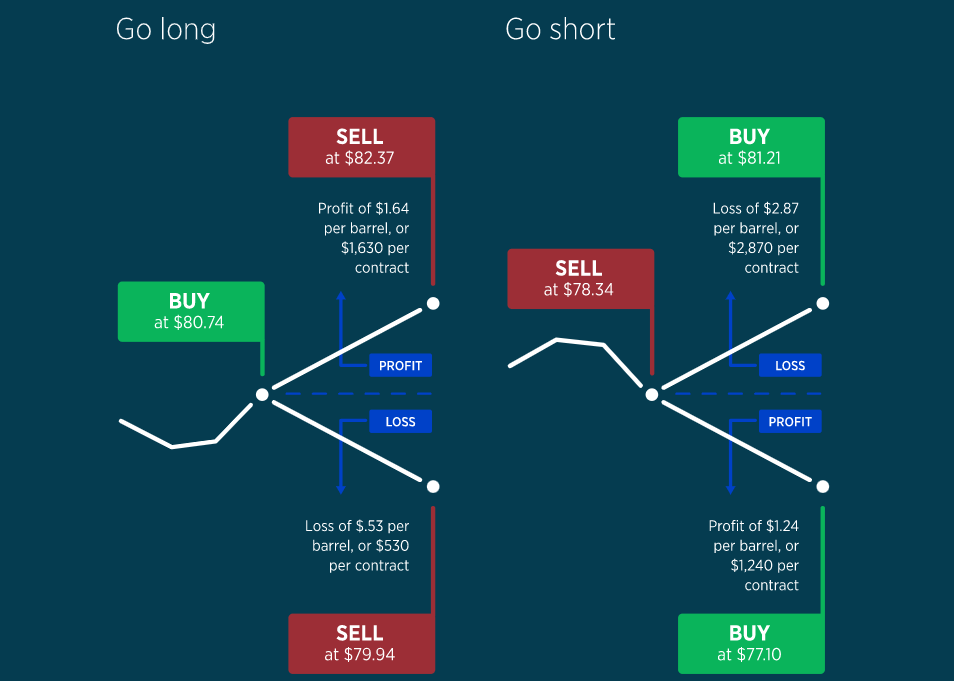

在制定原油期貨交易策略時,投資者應根據個人的投資目標和風險承受能力制定明確的計劃。這包括確定進場點,即何時以當前市場價格進入交易;設定止損點,用於限制可能的損失,保護投資資金;以及設定盈利目標,明確在何時和何價位出局以獲取預期的利潤。

另外,嚴格的風險管理策略也至關重要,包括限制每筆交易的風險水平、使用止損訂單來防止大額損失,以及避免過度杠杆化投資,從而確保交易活動在可控范圍內進行。通過這些步驟,投資者可以有效管理交易過程中的風險和回報,確保基於理性和目標的決策。

在進行原油期貨交易時,投資者應關注市場和技術分析以輔助決策。技術分析涉及利用圖表分析和技術指標,如移動平均線、相對強弱指數(RSI)和波動率指標(ATR),來識別潛在的進出場點。

同時,基本分析則需要了解影響原油價格的基本因素,包括供需數據、地緣政治事件和經濟數據,這些因素對市場走勢產生重要影響。綜合運用技術分析和基本分析,有助於投資者制定更為全面和有效的交易策略。

考慮使用模擬交易是一個明智的決定,特別是對於新手投資者或者對原油期貨市場不太熟悉的人來說。通過模擬交易,投資者可以在不冒險的情況下,熟悉交易平台的操作和市場的反應。這種實踐不僅有助於提高交易技能,還可以幫助投資者調整和優化他們的交易策略,減少在真實賬戶中可能面臨的風險和損失。

此外在交易中,投資者還需注意幾大主要風險:價格波動可能導致損失,杠杆增加盈利潛力但也放大損失,市場風險包括地緣政治事件和技術故障。有效管理這些風險至關重要,需制定合理策略和嚴格風險管理,並持續學習市場分析提升交易准確性。

總之,投資原油期貨需要充分准備和深入市場理解。面對虧損時,操作應合理有效。例如,若下單後迅速出現虧損,不應急於追加倉位,而是應穩定心態,進行理性盤面分析,如通過K線圖的突破點判斷市場趨勢,及時決定是否平倉。

| 概念 | 投資須知 |

| 定義 | 是一種金融衍生品,代表未來某時以特定價格買賣原油。 |

| 市場參與者 | 包括投機者、套保者和商業用戶。 |

| 交易單位 | 一手原油期貨合約通常為1000桶原油。 |

| 價格影響因素 | 包括供需基本面、地緣政治事件、經濟數據和市場情緒。 |

| 風險管理 | 使用止損訂單和多樣化投資組合來降低市場波動的影響。 |

| 交易策略 | 包括趨勢跟隨、逆勢交易和基於技術分析的策略。 |

【EBC平台風險提示及免責條款】:本材料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。