摘要:

摘要:

聯準會升息是美國央行增加聯邦基金利率的行為,對全球金融市場都十分重要。會使利率上升、經濟放緩、資本外流以及匯率波動,並對股市、黃金和中國等產生影響。

財經新聞裡,人們常常能夠聽到「聯準會又要升息啦,美股又要跌啦」這樣的話。但對於聯準會升息到底是什麼意思,它又會造成什麼樣的影響。許多人其實是不甚了解,或者說是了解的不夠透徹的。為此,本文將來給予詳細的講解。聯準會升息對金融市場的影響。

什麼是聯準會升息

它指的是美國聯邦儲備系統管理委員會在華盛頓召開議息會議後,決定上調聯邦基金利率的行為。所謂聯準會,即美國聯邦儲備系統。而升息就是聯準會的貨幣政策,用來調控通膨等宏觀經濟狀況。

聯準會升息就是指增加聯邦基金利率,其英文名叫Federal Funds Rate,是銀行間相互借貸的利率。這種借貸是一種非常短期的貸款,往往只借一個晚上。所以它的利率也被叫做隔夜利率或叫做銀行間隔夜拆借利率。

也就是說聯準會向商業銀行增加貸款利率,而商業銀行為了降低貸款成本但又要保證資金儲備就會提高存款利率。鼓勵大家把手中的錢存進銀行,進而減少市面上的流動資金,影響市場上商品和服務的定價,達到抵禦通貨膨脹的目的。

打個比方,如果把美國貨幣政策體系類別分成四個角色。聯準會對應學校,銀行對應班級,公民對應同學,市場對應學校超市。為了方便理解,我們把假設的數字放大。班級每月需向學校接一定量的班費,每100元需要還給學校110元。

當通貨膨脹後,學校超市物價上漲。於是學校出台新規,班級每借100元需要還給學校150元。班級為了降低成本但又要保證班費的儲備,決定推出新的班規。同學a將100元存入班級後每月返還130元,同學b向班級借100元後需要還給班級130元。

高收益吸引同學多把錢存入班級,高利息也勸阻同學借生活費。隨即學校超市變得冷清,被迫調整物品價格吸引同學購買。學校透過提高借出利率,影響班級甚至同學,最終實現控制學校超市的通膨。這就是對升息薪的理解。

說穿了就是美國的央行升息。央行是銀行的銀行,我們缺錢了可以找銀行借,銀行缺錢了呢?就可以找央行借。貨幣就像水,央行就是水龍頭,商業銀行則是根水管。央行這個水龍頭就是控制放水的,也也就是控制貨幣的供應。

所以說,聯準會升息是一個複雜的政策行為,它涉及多個方面的影響,包括但不限於貸款利率、貨幣供應量、國際貿易以及美國國內的經濟發展。

聯準會升息意味著什麼

聯準會升息意味著什麼

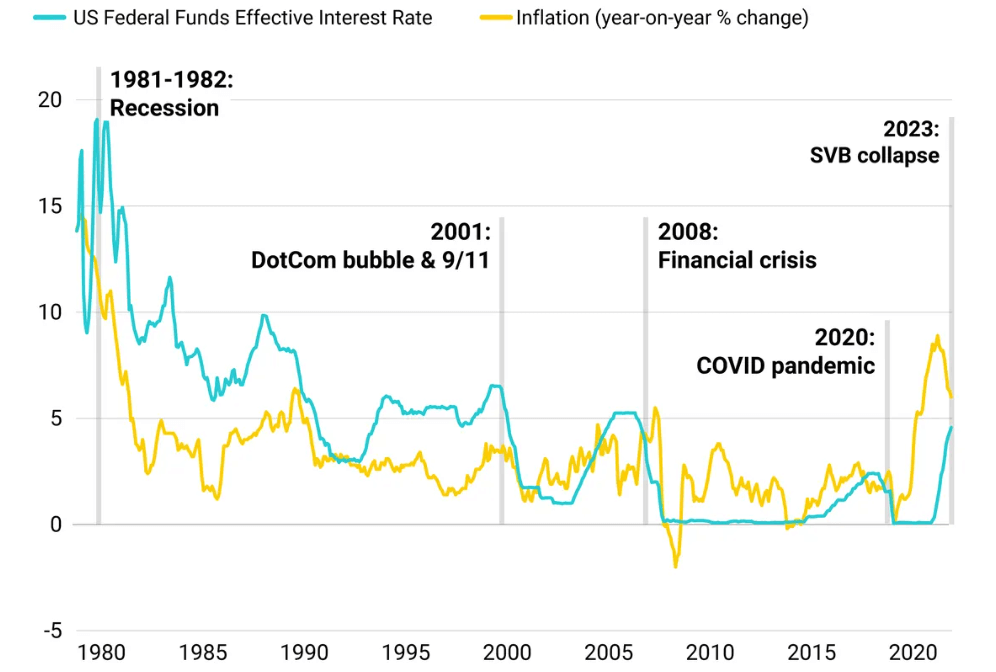

它意味著美國聯邦儲備系統(Fed)提高了基準利率,而這對經濟和金融市場有著廣泛的影響。首先透過提高利率,Fed試圖抑制通貨膨脹,因為高利率會降低消費支出和投資,從而減緩價格上漲的速度。

要知道美國物價飛漲的原因,還在於美國前兩年瘋狂印鈔。那時是想憑藉它的世界貨幣地位,有意無意收割全世界。美國先印美元放水,大量的美元作為世界貨幣就會像水一樣流向全世界,這些錢就會進入各國(很多是發展中國家)股市、房市等,資產價格水漲船高甚至產生泡沫。

而這時候美國再加息,就會讓美元回流美國。各國市場的錢迅速減少,泡沫資產的價格就會暴跌。而且順利的話,美國資本如果這時來個回馬槍,趁機大肆購買這些價格打折的核心資產,就能夠收割全球資本。

美國升息會導致銀行間利率上升,從而提高了企業和個人的借貸成本。這可能會減緩經濟活動,因為企業和個人更難以獲得貸款來投資或支出。升息決定可能會引發金融市場的波動,特別是對於股票和債券市場。投資者可能會調整其投資組合以適應新的利率環境,這可能導致市場價格波動。

同時美國升息通常會導緻美元的升值。這對進口商有利,因為他們可以以更低的成本購買外國商品。但對出口商來說可能是一個挑戰,因為他們的產品變得更昂貴,可能影響出口市場。

總體而言,聯準會升息通常被視為經濟政策的緊縮舉措,旨在控制通貨膨脹並維持經濟成長的穩定。然而,升息也可能產生負面影響,例如增加借貸成本和抑制經濟活動。

聯準會升息對美股有什麼影響

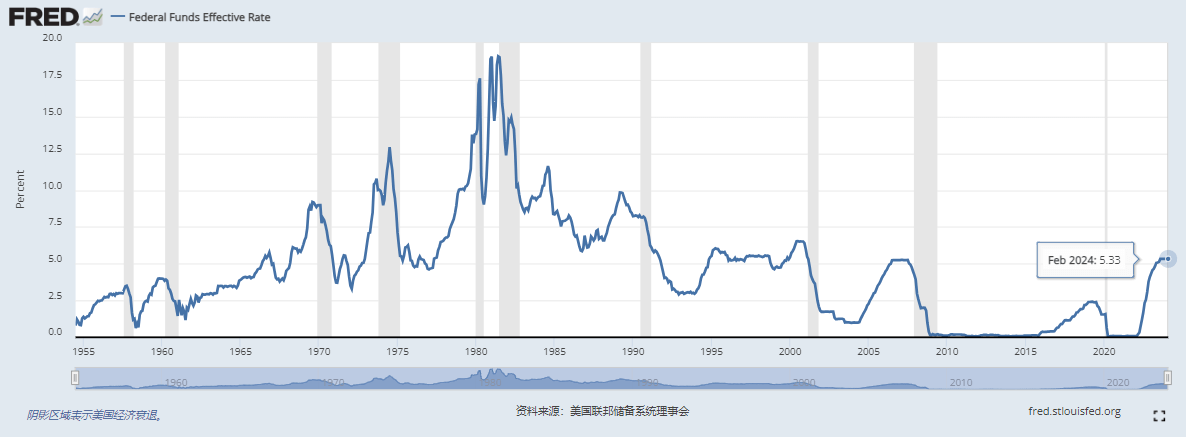

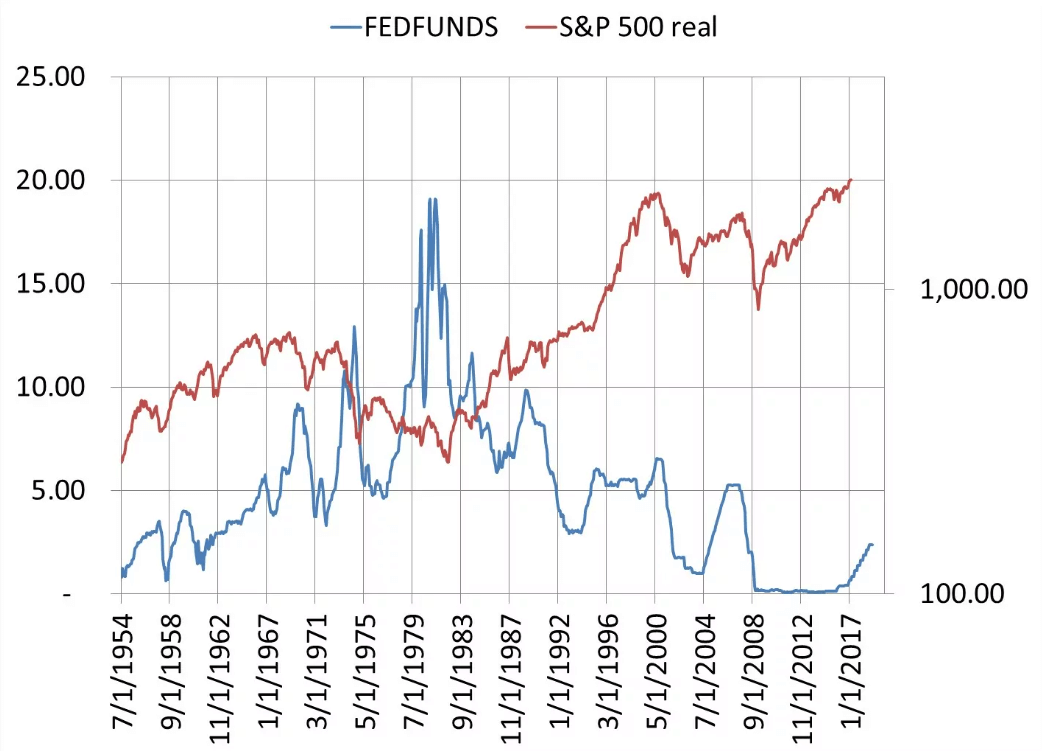

因為美國升息就是為了要防範股市資產泡沫破裂的風險,所以它對美股的影響確實很大。如下圖所示,美國歷史上的幾次升息都對美股的市場表現造成一定的影響。當然,這種影響不一定可以說是正向或負向。其所造成的影響,會因為各種因素而產生不同的影響。

要知道美國作為一個金融體系成熟的已開發國家,美國美國人的身家主要在股市裡,如果一個不小心高高在上的股價突然破了就完了,天量財富可能會瞬間灰飛煙滅。所以與其讓泡沫自己突然破了,不如主動升息,市場上的錢少了,進入股市的錢也就少了,股市是資金推動的,市場上錢少了,自然就會下跌。

升息可能暗示美國經濟強勁,但也可能引發投資者對未來經濟成長的擔憂。如果市場對升息的預期不一致或升息速度超出預期,可能會引發市場波動,影響投資人的情緒。

同時升息可能導致企業借款成本上升,尤其是高負債的企業。這可能對公司的獲利能力產生負面影響,尤其是那些依賴債務融資擴張的公司。也可能影響企業的成本和財務狀況,進而影響其獲利能力。高負債成本可能減少公司的利潤,並對公司的估值產生影響。

不同行業可能對升息有不同的敏感度。一般來說,利息敏感型產業如金融服務、房地產等可能受到較大影響,而成長型和高科技產業可能相對較少受到影響。升息可能導致投資者重新配置投資組合,從股票轉向更安全的資產類別,例如債券。這可能會導致股票市場的拋售壓力,尤其是對那些高估值的股票。

總的來說,聯準會升息可能對美股市場產生複雜和多樣化的影響,投資人需要根據具體情況和市場預期來調整其投資策略。此外,升息政策通常不是單一的影響因素,也受到其他因素如通膨、就業數據、地緣政治風險等的影響。

聯準會升息對黃金的影響

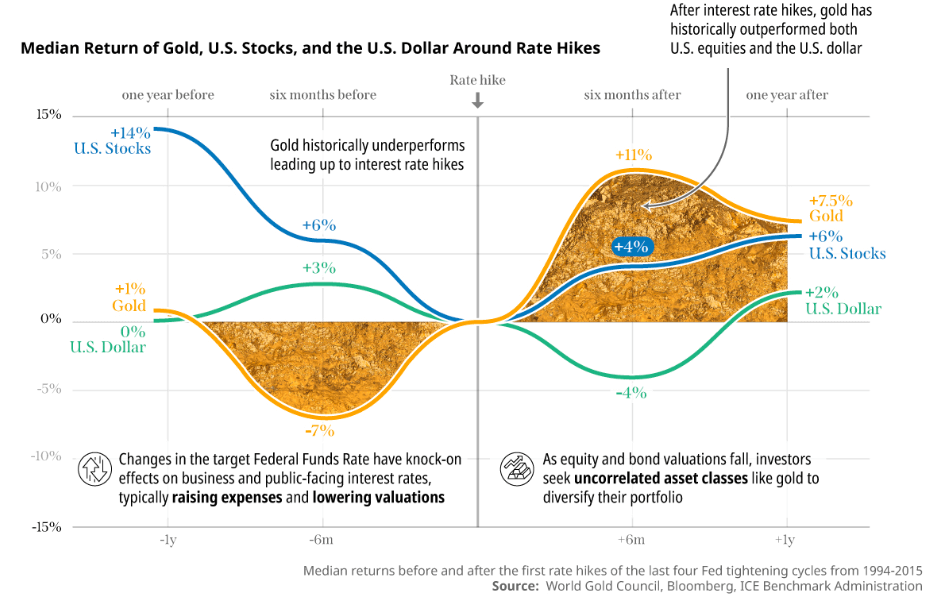

而它的影響力不僅在美國國內,還會在全球造成一定的動盪。例如美國升息通常會導緻美元走強,因為升息可能提高美國資產的吸引力。由於黃金價格與美元呈現反向關係,美元走強可能會導致黃金價格下跌。

考慮到通膨因素,實際利率是影響黃金價格的重要因素。如果升息幅度大於通貨膨脹率,那麼實際利率可能會上升,這對黃金價格是不利的。同時其升息暗示美國經濟強勁,但也可能導致通膨預期上升。在通膨預期上升的情況下,投資者可能會購買黃金作為對沖工具,以支撐黃金價格。

當然,黃金通常被視為避險資產,在經濟不穩定或地緣政治緊張時,投資者可能會尋求持有黃金以保值。因此,儘管升息可能對黃金價格構成一定壓力,但地緣政治風險和市場不確定性可能會支撐黃金需求。

美國升息的影響也取決於市場對其升息預期的程度和速度。如果市場預期升息並已充分反映在黃金價格中,實際升息可能不會產生太大的衝擊。然而,如果市場對升息的預期比實際升息更為激進,這可能會引發市場動盪,提振黃金價格。

綜上所述,聯準會升息可能對黃金價格產生多種影響,包括匯率走勢、實質利率、通膨預期、市場情緒和地緣政治風險等。因此,黃金投資者需要密切關注聯準會的政策動向,並考慮多種因素來評估黃金價格的走勢。

聯準會升息對中國的影響

而在另一邊,當美國升息時,會讓全球資本流向美國,同樣可能會影響中國的資本市場。首先,升息可能導緻美元走強,人民幣兌美元匯率承壓。這意味著中國人民在兌換美元或購買進口商品時,需要支付更多的人民幣。對於出國留學、旅遊和購買進口產品的中國人民來說,成本將會上升。

同時升息可能促使中國央行採取一定的貨幣政策調整,以應對外部壓力。如果升息導致資金外流加劇、匯率波動等,中國央行可能會採取相應的貨幣政策措施來維護人民幣匯率穩定和金融穩定。而這可能會影響到中國人民的存款利率、貸款利率等金融產品的收益和成本。

而且可能會提高全球資本成本,包括中國的債務成本。對於中國的企業和政府來說,如果其債務規模較大,可能需要承擔更高的債務服務成本,這可能會影響債務融資活動和經濟發展。也會吸引全球資本流向美國,導致中國資本市場承壓。資本外流可能會對中國的股市和債市產生負面影響,投資人需要關注市場波動風險。

聯準會升息可能對全球經濟產生影響,中國作為世界第二大經濟體,也可能受到一定程度的影響。如果升息導致全球經濟成長放緩,可能會影響中國的出口需求和國內投資活動,進而影響中國的經濟成長速度。在全球經濟環境變化的情況下,中國人民需要關注國內經濟成長的穩定性。

它還可能導致全球資金重新配置,可能會增加部分商品價格,從而增加中國的通膨壓力。特別是如果人民幣貶值,可能會進一步推動進口商品價格上漲。面對升息帶來的金融市場變化,國人需要審慎調整投資策略,關注市場動態,降低投資風險。

在應對這些影響時,中國人民需要提高風險意識,調整消費計畫和投資策略,以應對可能帶來的匯率變動、市場波動和宏觀經濟壓力。同時,企業和政府也需要積極應對,透過調整策略和政策,確保經濟持續穩定發展。

| 利 | 弊 |

| 抑制通貨膨脹 | 人民幣貶值壓力增加 |

| 減少資本外流 | 出口受損 |

| 降低全球資金流入風險 | 債務成本上升 |

| 促進金融市場穩定 | 市場波動增加 |

| 貨幣穩定 | 對外貿易不利 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。

AUD/SGD走勢圖不僅反映匯率變化,更揭示了澳新兩國經濟關係、市場預期及現實交易活動背後的深層聯繫與實際意義,對企業和投資者都有重要參考價值。

2025年04月26日