發布日期: 2024年03月01日

在美國經濟舞台上,一個不可或缺的角色是美國聯邦儲備系統,通稱聯準會。作為美國的中央銀行,它承擔著制定貨幣政策、監管金融機構、維護金融穩定和促進經濟成長的重要責任。其決策和政策不僅對美國經濟產生深遠影響,也對全球金融市場產生廣泛影響。現在我們就來好好了解一下,美國金融穩定的支柱──聯準會是個什麼樣的機構?

聯準會是個什麼機構

它的全名為Federal Reserve System,翻譯過來就是美國聯邦儲備系統,是美國的中央銀行系統。它是由聯邦法律設立的、擁有獨立法人地位的官方機構,負責制定和執行貨幣政策,監管金融機構,維護金融穩定,促進經濟成長和就業,以及管理貨幣供應等。

中央銀行和我們日常所說的銀行,例如匯豐銀行等並不是一回事,它們都是吸收存款、發放貸款要賺錢獲利的商業銀行。而中央銀行是發行銀行、政府銀行,它的功能就是發行貨幣、制定一個國家或區域貨幣和信用政策。

可以說,每個國家都可以有數百家商業銀行,但中央銀行一個國家或地區一般只有一個。例如中國的中央銀行就是中國人民銀行,而其發行的人民幣上都印有中國人民銀行的字樣。

而聯準會就是美國的中央銀行,掌管美元的發行,負責制定美元的貨幣政策。其主要職責是製定和執行貨幣政策,透過調整利率和貨幣供應來影響經濟活動和通貨膨脹水準。監管和監督美國金融體系,確保銀行和金融機構的穩健運作,保護消費者權益,維護金融穩定。

並管理和營運美國的支付系統,包括清算和結算系統,確保支付的順暢和安全。再進行經濟研究和分析,收集並發布經濟數據,提供有關經濟和金融政策的建議和指導。還有發行和管理美國的貨幣供應,包括監管貨幣的發行和撤回。

而要履行這些職責,其依賴的是製定貨幣政策的三個工具:折扣貸款窗口、儲備金率和公開市場操作。美國的貨幣政策主要就是透過這三個工具來實施,這三個詞聽起來可能有點拗口但其實並不複雜。

折扣貸款窗口其實就是對銀行的緊急貸款政策,為了防止和對付經濟危機而設立。它是萬一遇到危機銀行週轉不靈時的救命稻草,銀行只要能扛住輕易都是不會申請使用這個貸款。

儲備金率則規定了各商業銀行必須依照一定比例將吸收的存款上繳至美國聯邦儲備系統,以避免銀行過度積極放款。由於此比率涉及金融市場的整體穩定性,因此通常不會頻繁變動。

其最重要最日常的政策工具還是第三個工具,公開市場操作。平常在新聞報道就能看到的美國聯邦儲備系統公開市場會議,也叫做議息會議。議是議論的議,息是利息的息。這個議息會議所討論的利率,叫做聯邦基金利率。

這個利率非常關鍵,可以說是美國金融市場上最重要的利率指標之一。聯準會每年要召開8次公開市場會議,會議的目的只有一個,就是決定這個聯邦基金利率的升降。而其升降則會直接影響市場利率水準和借貸成本,進而對經濟活動、投資、消費和通貨膨脹產生影響。

雖然它的角色和世界上眾多的中央銀行,例如中國人民銀行、英國的英格蘭銀行。但美國聯邦儲備系統的組織機構卻和這些中央銀行不太一樣,世界上其他國家的中央銀行基本上都是政府機構。而它作為一個系統從,組成的時候就被分成了兩個部分,採用了一種政府部門加非營利組織的雙重結構。

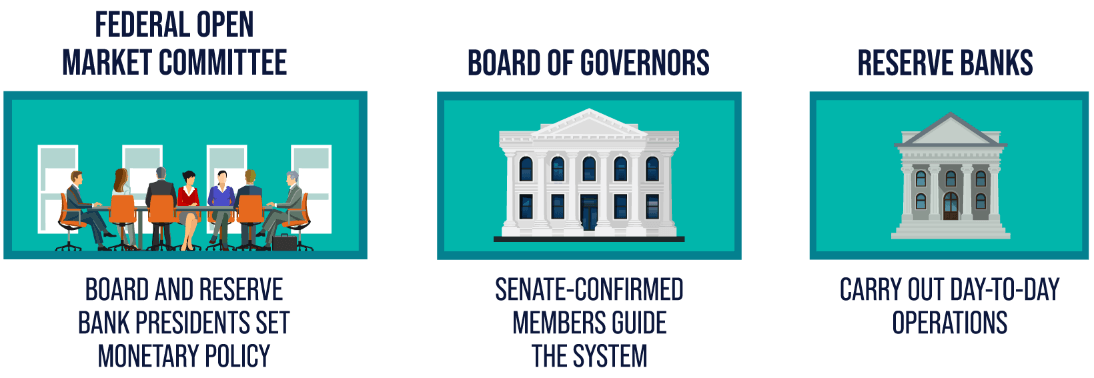

一個部分是聯邦儲備局,也就是我們常說的聯邦儲備委員會,這個部分是政府機構。另一部分是分佈在全美國12個不同城市的聯邦儲備銀行,這12家聯邦儲備銀行的性質是非營利組織。

這12個儲備銀行都有各自的管轄區,負責管理這個區域裡邊所有的商業銀行。每個儲備銀行都是由這個地區裡邊上千家成員銀行控股,也就是說,聯準會本質上可以說是私人銀行控股的機構。

當然,儘管美國聯邦儲備系統有一定的私人機構成分,但它是在聯邦政府的監管和控制下運作的,並且其目標是為了實現國家的貨幣政策目標,例如維持物價穩定、促進充分就業和維護金融穩定。而由於美元的世界貨幣地位,掌管美元發行的聯準會就一直是世界上最受關注的金融機構之一。作為美國經濟和金融體系中的核心機構,其政策決定對全球經濟和金融市場產生廣泛影響。

| 特徵 | 私人性質 | 公共性質 |

| 控制 | 部分私人持股 | 聯邦政府監管和控制 |

| 領導 | 私人股東選舉董事會成員 | 總統提名並由參議院批准的委員會成員 |

| 目標 | 實現私人股東利益與國家貨幣政策目標 | 實現國家貨幣政策目標 |

聯準會股東組成及佔比

和其他國家的中央銀行由政府控股不同,在本質上美國聯邦儲備系統採用了一種特殊的組織結構,由中央機構-聯邦儲備委員會和12個地區聯邦儲備銀行組成。這種雙重結構體系旨在實現中央化的貨幣政策決策和地方性的金融監管之間的平衡。

美國全境被劃分為12個地區,每個地區設立了一家地區聯邦儲備銀行。這些地區聯邦儲備銀行的股東主要是當地的商業銀行。商業銀行必須持有一定數量的地區聯邦儲備銀行的股份,以成為美國聯邦儲備系統的成員銀行。這些股份的持有量取決於各個商業銀行的規模和業務。

除了商業銀行外,一些私人銀行和其他金融機構也可以持有地區聯邦儲備銀行的股份。然而,私人股東的持股比例相對較小,不會對美國聯邦儲備系統的決策產生重大影響。

聯邦儲備委員會是美國聯邦儲備系統的核心機構,總部設在華盛頓特區。該委員會負責制定和執行貨幣政策,監督美國銀行體系,並維護金融穩定。委員會的成員由總統任命,經參議院確認,任期14年,具有廣泛的權力和職責。

美國聯邦儲備系統的決策是由聯邦儲備委員會(FRB)的成員制定的,這些成員是由總統任命並由參議院確認的。而每個地區儲備銀行的董事會成員則是由聯準會委員會(FOMC)任命,其中一半由聯邦政府任命,另一半由地區儲備銀行的私人股東選舉產生。

FOMC是美國聯邦儲備系統最重要的決策機構,負責制定和執行貨幣政策。該委員會由聯邦儲備委員會的七位成員和來自12個地區聯邦儲備銀行的五位銀行主席組成。 FOMC定期舉行會議,討論經濟狀況和貨幣政策,決定是否調整聯邦基金利率等貨幣政策工具。

這次公開市場會議,則只有7位來自中央聯儲局的執行委員和12位來自地方聯儲行的銀行主席有權參加。也就是說這19個人就是決定聯邦基金利率的最高決策者,這些最高決策者投票的過程不必請示總統和國會,具有完全的獨立性。

議席會議一共有12張票,中央方面7位聯儲局執行委員每人一票。地方方面共5票,其中因為紐約聯邦儲備銀行太重要了,所以紐約聯邦儲備銀行主席有固定的一票。其他11家聯邦儲備銀行依一期一年輪流行使剩下4票的投票權。

即使在今年沒有投票權的情況下,參加會議的決策者仍然有權發言和參與討論,對最終政策產生影響。這意味著聯邦基金利率的升降是由聯邦儲備委員會和地方聯邦儲備銀行共同討論決策的結果,而這項機制從制度上實現了分權制衡。

聯準會採用這種政府部門加非營利組織的雙重結構,一開始是因為美國聯邦和地方的製衡。而後經過百年的發展,這套複雜的運作機制卻因為美國中央銀行的影響力,而成為了保證其獨立性和其決策公正性的基石。

聯準會的獨立性

美國聯邦儲備系統獨立性自誕生之日起就存在了。因為美國自建國以來一直強調分權制衡,聯邦政府和州政府在行政和法律方面各有職責,相互協作,相互制衡。

儘管美國金融活動歷史悠久,但聯準會直到1913年12月才正式成立,經過了100多年的歷程。州政府曾擔心建立全國性中央銀行會擴大聯邦政府的權力範圍,損害各州利益,因此遲遲未成立中央銀行。

美國曾兩度成立全國性銀行,但它們實質上仍是商業銀行,不具備現代中央銀行的意義。這兩家銀行在特殊歷史時期應運而生,但設立時僅規定了20年的有效期,以防止權力過度集中。

美國第二銀行關閉後,幾乎每十年就會發生一次大規模金融危機,缺乏監管的金融體系使金融在經濟中的角色變得更加重要。隨著金融市場的擴張,金融危機的風險日益加劇,迫切需要建立中央銀行。

1913年,美國國會通過《聯邦儲備法案》,建立了一個由聯邦政府和非營利組織共同構成的雙重結構,建立了美國聯邦儲備系統,實現了分權制衡。該法案規定了美國聯邦儲備系統的組織架構、職責和權力範圍,並賦予其一定的決策自主權。

當時為了避免集權,同時為了防止任何一個利益集團安插自己的派系來操縱美國聯邦儲備系統。所以選擇讓聯邦儲備銀行和12個地方的儲備銀行一起承擔美國的央行職能,而且其主要領導人員,包括聯邦儲備委員會的成員和主席,是由總統提名並經過參議院確認任命的。

這項任命製度確保了政府在美國聯邦儲備系統決策中的參與,但同時也保障了其獨立性,因為這些領導人員的任期較長,不易受政治影響。並且形成了製衡系統,想要同時控制總統、眾議院、參議院,收買所有地區的這個主席,還有民間代表,以達到背後操縱美國聯邦儲備系統的目的,幾乎辦不到。

而且美國聯邦儲備系統在製定貨幣政策時享有較高的獨立權。儘管它需向國會和總統報告其貨幣政策措施和決策理由,但其貨幣政策決策主要是基於專業的經濟分析和數據,而非政治考量。不依賴政府撥款來運作,而是透過其所持有的資產和從金融機構獲得的利息收入來維持營運。這種財政自給自足的模式有助於減少政府對它的影響。

同時美國聯邦儲備系統注重透明度,定期向公眾和國會報告其貨幣政策決策和執行情況,並接受公眾和媒體的監督和評價。此外,它還接受審計,並定期向國會提交審計報告,以確保其行為符合法律和職責。

最終再經過歷任聯準會主席的努力,讓美國聯邦儲備系統在製定和執行貨幣政策時不受政治幹預或外部壓力的影響,以確保決策的專業性、客觀性和長期穩定性。而它的獨立性也是其確保貨幣政策決策專業性和穩定性的重要保障,有助於維持金融市場的穩定和經濟的健康發展。

| 影響方面 | 具體影響 |

| 貨幣政策獨立性 | 專注於長期經濟目標,如穩定通膨和促進就業。 |

| 決策透明度 | 公開市場會議和定期報告增強市場透明度,減少不確定性。 |

| 經濟穩定性 | 避免政治幹擾,維護金融市場穩定。 |

| 投資者信心 | 減少政治幹預的擔憂,增強投資者信心。 |

| 政策彈性 | 靈活應對經濟和金融市場變化。 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。