摘要:

摘要:

美联储是美国的中央银行,通过独立性、透明度和专业性支撑金融市场稳定。其双重结构体系确保了政府监管和私人参与的平衡,保障了货币政策的公正性和稳定性。

在美国经济舞台上,一个不可或缺的角色是美国联邦储备系统,通称美联储。作为美国的中央银行,它承担着制定货币政策、监管金融机构、维护金融稳定和促进经济增长的重要责任。其决策和政策不仅对美国经济产生深远影响,还对全球金融市场产生着广泛影响。现在我们就来好好了解一下,美国金融稳定的支柱——美联储是个什么样的机构?

美联储是个什么机构

它的全称Federal Reserve System,翻译过来就是美国联邦储备系统,是美国的中央银行系统。它是由联邦法律设立的、拥有独立法人地位的官方机构,负责制定和执行货币政策,监管金融机构,维护金融稳定,促进经济增长和就业,以及管理货币供应等。

中央银行和我们日常所说的银行,比如汇丰银行等并不是一回事,它们都是吸收存款、发放贷款要赚钱盈利的商业银行。而中央银行是发行银行、政府银行,它的功能就是发行货币、制定一个国家或者区域货币和信用政策。

可以说,每个国家都可以有几百家商业银行,但中央银行一个国家或者地区一般只有一个。比如中国的中央银行就是中国人民银行,而其发行的人民币上都印有中国人民银行的字样。

而美联储就是美国的中央银行,掌管着美元的发行,负责制定美元的货币政策。其主要职责是制定和执行货币政策,通过调整利率和货币供应来影响经济活动和通货膨胀水平。监管和监督美国金融体系,确保银行和金融机构的稳健运作,保护消费者权益,维护金融稳定。

并管理和运营美国的支付系统,包括清算和结算系统,确保支付的顺畅和安全。再进行经济研究和分析,收集并发布经济数据,提供有关经济和金融政策的建议和指导。还有发行和管理美国的货币供应,包括监管货币的发行和撤回。

而要履行这些职责,其依靠的是制定货币政策的三个工具:折扣贷款窗口、储备金率和公开市场操作。美国的货币政策主要就是通过这三个工具来实施,这三个词听起来可能有点拗口但其实并不复杂。

折扣贷款窗口其实就是一种对银行的紧急贷款政策,为了防止和对付经济危机而设立。它是万一遇到危机银行周转不灵时的救命稻草,银行只要能扛住轻易都是不会申请使用这个贷款。

储备金率则规定了各商业银行必须按照一定比例将吸收的存款上缴至美国联邦储备系统,以避免银行过度激进地放贷。由于这一比率涉及金融市场的整体稳定性,因此通常不会频繁变动。

其最重要最日常的政策工具还是第三个工具,公开市场操作。平常在新闻报道就能看到的美国联邦储备系统公开市场会议,也叫做议息会议。议是议论的议,息是利息的息。这个议息会议所讨论的利率,叫做联邦基金利率。

这个利率非常关键,可以说是美国金融市场上最重要的利率指标之一。美联储每年要召开8次公开市场会议,会议的目的只有一个,就是决定这个联邦基金利率的升降。而其升降则会直接影响市场利率水平和借贷成本,进而对经济活动、投资、消费和通货膨胀产生影响。

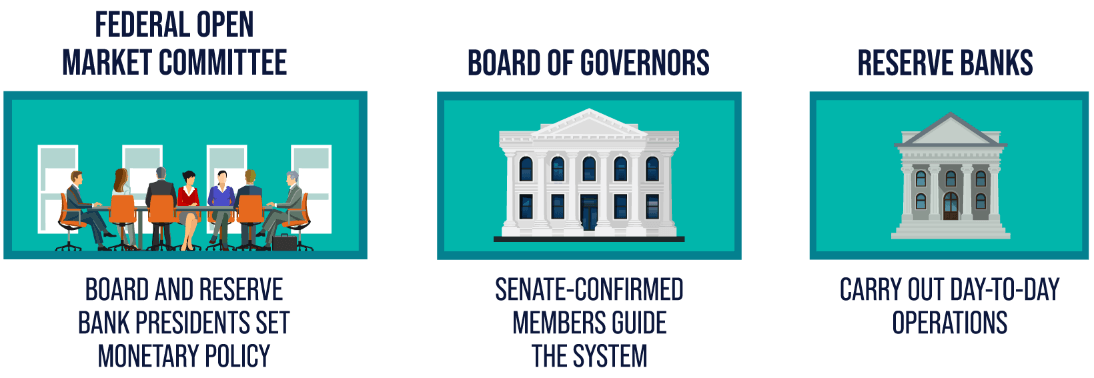

虽然它的作用和世界上众多的中央银行,比如中国人民银行、英国的英格兰银行一样。但美国联邦储备系统的组织机构却和这些中央银行不太一样,世界上其他国家的中央银行基本都是政府机构。而它作为一个系统从,组建的时候就被分为了两个部分,采用了一种政府部门加非营利性组织的双重结构。

一个部分是联邦储备局,也就是我们常说的联邦储备委员会,这个部分是政府机构。另一部分是分布在全美国12个不同城市的联邦储备银行,这12家联储行的性质是非营利性组织。

这12个储备银行都有各自的管辖区,负责管理这个区域里边所有的商业银行。每个储备银行都是由这个地区里边上千家成员银行控股,也就是说,美联储本质上可以说是私人银行控股的机构。

当然,尽管美国联邦储备系统有一定的私人机构成分,但它是在联邦政府的监管和控制下运作的,并且其目标是为了实现国家的货币政策目标,例如维持物价稳定、促进充分就业和维护金融稳定。而由于美元的世界货币地位,掌管美元发行的美联储就一直是世界上最受关注的金融机构之一。作为美国经济和金融系统中的核心机构,其政策决定对全球经济和金融市场产生广泛影响。

| 特征 | 私人性质 | 公共性质 |

| 控制 | 部分私人持股 | 联邦政府监管和控制 |

| 领导 | 私人股东选举董事会成员 | 总统提名并由参议院批准的委员会成员 |

| 目标 | 实现私人股东利益和国家货币政策目标 | 实现国家货币政策目标 |

美联储股东构成及占比

和其他国家的中央银行由政府控股不同,在本质上美国联邦储备系统采用了一种特殊的组织结构,由中央机构——联邦储备委员会和12个地区联邦储备银行组成。这种双重结构体系旨在实现中央化的货币政策决策和地方性的金融监管之间的平衡。

美国全境被划分为12个地区,每个地区设立了一家地区联邦储备银行。这些地区联邦储备银行的股东主要是当地的商业银行。商业银行必须持有一定数量的地区联邦储备银行的股份,以成为美国联邦储备系统的成员银行。这些股份的持有量取决于各个商业银行的规模和业务。

除了商业银行外,一些私人银行和其他金融机构也可以持有地区联邦储备银行的股份。然而,私人股东的持股比例相对较小,不会对美国联邦储备系统的决策产生重大影响。

联邦储备委员会是美国联邦储备系统的核心机构,总部设在华盛顿特区。该委员会负责制定和执行货币政策,监督美国银行体系,维护金融稳定。委员会的成员由总统任命,经参议院确认,任期14年,具有广泛的权力和职责。

美国联邦储备系统的决策是由联邦储备委员会(FRB)的成员制定的,这些成员是由总统任命并由参议院确认的。而每个地区储备银行的董事会成员则是由美联储委员会(FOMC)任命,其中一半由联邦政府任命,另一半由地区储备银行的私人股东选举产生。

FOMC是美国联邦储备系统最重要的决策机构,负责制定和执行货币政策。该委员会由联邦储备委员会的七位成员和来自12个地区联邦储备银行的五位银行主席组成。FOMC定期举行会议,讨论经济形势和货币政策,决定是否调整联邦基金利率等货币政策工具。

这个公开市场会议,则只有7位来自中央联储局的执行委员和12位来自地方联储行的银行主席有权参加。也就是说这19个人就是决定联邦基金利率的最高决策人,这些最高决策人投票的过程中不必请示总统和国会,具有完全的独立性。

议席会议一共有12张票,中央方面7位联储局执行委员每人一票。地方方面一共5票,其中因为纽约联储太重要了,所以纽约联储行主席具有固定的一票。其他11家联储行按照一期一年轮流行使剩下4票的投票权。

即使在今年没有投票权的情况下,参加会议的决策者仍然有权发言和参与讨论,对最终政策产生影响。这意味着联邦基金利率的升降是由联邦储备委员会和地方联邦储备银行共同讨论决策的结果,这一机制从制度上实现了分权制衡。

美联储采用这种政府部门加非营利性组织的双重结构,一开始是因为美国联邦和地方的制衡。而后经过百年的发展,这套复杂的运作机制却因为美国中央银行的影响力,而成为了保证其独立性和其决策公正性的基石。

美联储的独立性

美国联邦储备系统独立性自诞生之日起就存在了。因为美国自建国以来一直强调分权制衡,联邦政府和州政府在行政和法律方面各有职责,相互协作,相互制衡。

尽管美国金融活动历史悠久,但美联储直到1913年12月才正式成立,经过了100多年的历程。州政府曾担心建立全国性中央银行会扩大联邦政府的权力范围,损害各州利益,因此迟迟未建立中央银行。

美国曾两次成立全国性银行,但它们实质上仍是商业银行,不具备现代中央银行的意义。这两家银行在特殊历史时期应运而生,但设立时仅规定了20年的有效期,以防止权力过度集中。

美国第二银行关闭后,几乎每十年就发生一次大规模金融危机,缺乏监管的金融体系使金融在经济中的角色变得更加重要。随着金融市场的扩张,金融危机的风险日益加剧,迫切需要建立中央银行。

1913年,美国国会通过《联邦储备法案》,建立了一个由联邦政府和非营利组织共同构成的双重结构,建立了美国联邦储备系统,实现了分权制衡。该法案规定了美国联邦储备系统的组织架构、职责和权力范围,并赋予其一定的决策自主权。

当时为了避免集权,同时为了防止任何一个利益集团安插自己的派系来操纵美国联邦储备系统。所以选择让联储局和12个地方的储备银行一起承担美国的央行职能,而且其主要领导人员,包括联邦储备委员会的成员和主席,是由总统提名并经过参议院确认任命的。

这一任命制度确保了政府在美国联邦储备系统决策中的参与,但同时也保障了其独立性,因为这些领导人员的任期较长,不易受政治影响。并且形成了制衡系统,想要同时控制总统、众议院、参议院,收买所有地区的这个主席,还有民间代表,以达到背后操纵美国联邦储备系统的目的,几乎办不到。

而且美国联邦储备系统在制定货币政策时享有较高的独立权。尽管它需向国会和总统报告其货币政策措施和决策理由,但其货币政策决策主要是基于专业的经济分析和数据,而非政治考量。不依赖于政府拨款来运作,而是通过其所持有的资产和从金融机构获得的利息收入来维持运营。这种财政自给自足的模式有助于减少政府对它的影响。

同时美国联邦储备系统注重透明度,定期向公众和国会报告其货币政策决策和执行情况,并接受公众和媒体的监督和评价。此外,它还接受审计,并定期向国会提交审计报告,以确保其行为符合法律和职责。

最终再经过历任美联储主席的努力,让美国联邦储备系统在制定和执行货币政策时不受政治干预或外部压力的影响,以确保决策的专业性、客观性和长期稳定性。而它的独立性也是其确保货币政策决策专业性和稳定性的重要保障,有助于维护金融市场的稳定和经济的健康发展。

| 影响方面 | 具体影响 |

| 货币政策独立性 | 专注于长期经济目标,如稳定通胀和促进就业。 |

| 决策透明度 | 公开市场会议和定期报告增强市场透明度,减少不确定性。 |

| 经济稳定性 | 避免政治干扰,维护金融市场稳定。 |

| 投资者信心 | 减少政治干预的担忧,增强投资者信心。 |

| 政策灵活性 | 灵活应对经济和金融市场变化。 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。

美元与美股之间的关系错综复杂,关税政策和经济基本面共同影响市场信心、资本流动及资产表现,投资者需密切关注全球经济动态变化。

2025年06月24日

油价暴跌由地缘冲突缓解引发避险情绪骤降,再叠加库存激增、OPEC沉默与技术破位等多重利空因素持续推动下行,短期内难以止跌反弹。

2025年06月24日