摘要:

摘要:

據外媒報導,越來越多的投資者從某些已開發國家購買政府債券,因為他們認為這些國家的利率將比許多經濟學家預期的更早、更快地下調,澳大利亞和瑞典是基金經理最喜歡參與此類交易的市場。

與美聯儲相反,有一些已開發國家央行很快降息的可能性被低估了,越來越多投資者開始搶先押注。

據外媒報導,越來越多的投資者正在購買某些已開發國家的政府債券,因其認為這些國家的利率將比許多經濟學家預期的更早、更快地下調。

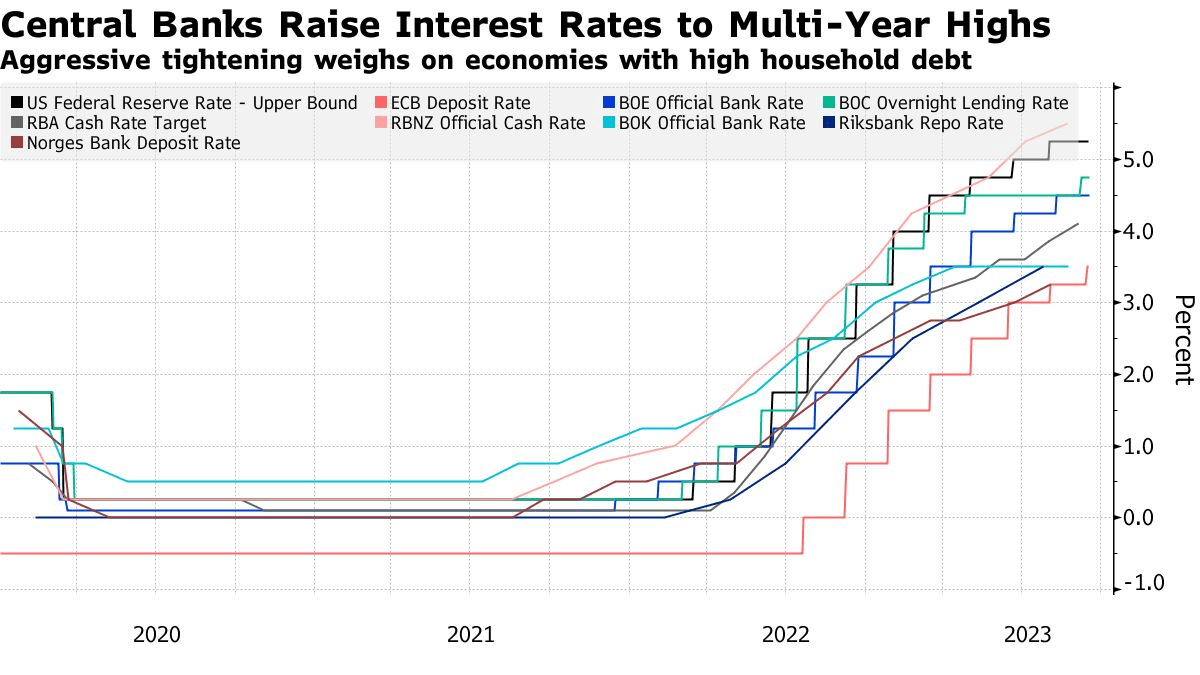

澳大利亞和瑞典是基金經理最喜歡進行此類交易的市場,除此之外還有韓國、挪威、紐西蘭和加拿大。 這些國家的共同點是它們的經濟受到家庭杠杆率高企的打擊,且市場還沒有消化央行很快降息的可能性。

全球央行將利率提高至多年高位,但激進的緊縮政策給一些家庭債務高企的經濟體帶來壓力。

這與美國的情况正好相反,在經濟資料强於預期之後,交易員一直在削减對美聯儲今年降息的押注。 然而,當前的市場定價仍顯示,美聯儲預計會在明年初降息,而澳大利亞聯儲和瑞典央行預計要到2024年晚些時候才會放寬政策。

91資產管理公司的投資組合經理伊恩·坎寧安(Iain Cunningham)說:

“與那些家庭杠杆失衡的經濟體相比,美國經濟在結構上更健康,能够承受更長時間的更高利率。”

自2022年年中以來,坎甯安一直在購買澳大利亞、紐西蘭、韓國的政府債券,並少量購買了瑞典的政府債券。 他認為,市場錯誤地預計這些國家央行將需要很長時間才會降息。

持有這類押注的投資者辯稱,由於這些經濟體的家庭債務水准更高,它們比美國更容易受到更高利率的影響,而且它們的緊縮週期的全面影響尚未顯現。

經合組織(OECD)截至2021年底的最新資料顯示,澳大利亞、瑞典和韓國的家庭債務約占國內生產總值(GDP)的190%。 相比之下,美國和德國的這一比例約為95%。

哈特福德世界債券基金的投資組合經理馬丁·哈維(Martin Harvey)說:

“隨著我們進入2023年底和2024年初,我們可能會看到這些經濟體的利率相對於美國或歐洲下降得相當快。”

自去年底以來,哈威新增了對瑞典、挪威和澳大利亞政府債券的敞口,其中澳大利亞政府債券是這家美國基金除美國國債以外持有規模最大的資產。

儘管澳大利亞聯儲本月加息令市場感到意外,但哈威不排除它今年晚些時候隨著經濟放緩而降息的可能性。 這與掉期定價背道而馳,交易員認為澳大利亞聯儲在2024年下半年開始降息之前,今年將再加息54個基點至4.64%。

在瑞典,根據SEB的計算,市場預計瑞典央行在2024年年中左右政策開始放鬆之前,將在今年11月之前再次加息約40個基點。 但Pictet AssetManagement正在考慮新增其瑞典政府債券的敞口,因為它預計瑞典央行的過度緊縮將進一步損害經濟,從而引發降息。

管理著約1萬億美元資產的1Insight Investment的投資組合經理布倫丹·墨菲(BrendanMurphy)正在購買韓國政府債券,押注如果未來幾個月全球經濟增長放緩,韓國可能會受到相對較大的打擊。

韓國央行在5月份連續第三次會議維持政策利率不變,同時强化了一個資訊,即在通脹居高不下的情况下可能再次加息。 在這次加息之前,投資者和許多分析師都押注韓國央行今年晚些時候會降息,因其經濟增長面臨的風險越來越大。

“市場,尤其是風險資產面臨的危險在於,央行實際上不得不犧牲經濟增長來讓通脹重新得到控制”,坎甯安說。

【EBC平臺風險提示及免責條款】:市場有風險,投資需謹慎。 本文不構成投資建議。

美國2025年7月CPI年增2.7%,低於預期的2.8%,核心CPI年增3.1%。儘管服務價格上漲推動通膨,能源價格下降。數據公佈後,市場加大對聯準會9月降息的押注。

2025年08月13日

8月13日,中國A50指數創年新高,貿易樂觀情緒和中國A50指數外資回流推動市場走高。摩根士丹利預測外資流入趨勢持續。中國晶片製造商股價上漲,帶動市場情緒。

2025年08月13日

美國6月消費者物價指數年增2.7%,高於聯準會2%的目標。服裝和家居用品漲價加劇貿易戰擔憂。川普堅持關稅未加劇通膨,認為央行未放寬貨幣政策導致債務成本上升。

2025年08月12日