2023年06月19日

在金融領域,有一句經典的格言是:“順勢而為可賺錢,逆勢而行易虧損。”因此,投資者普遍關注各種經濟指標,其中收益率曲線尤為重要。這條曲線展示了不同期限債券的利率和收益率之間的關系,被視為預測經濟走勢的重要工具。通過了解其形態和變化,投資者能更好地把握經濟走勢,制定更有效的投資策略。因此,本文將深入探討收益率曲線的形態及相應策略。

收益率曲線是什么?

它線是一種圖示不同到期期限債券收益率的曲線,反映了市場上各種期限債券的收益率水平及其隨時間變化的趨勢。通常來說,收益率曲線是以短期、中期和長期不同到期期限的債券收益率為基礎繪制的。

其顯示了同一發行者(如一個國家或公司)不同到期期限債券的收益率。其中,因為政府和中央銀行的違約風險極低,國債通常被視為無風險債券,這使得它們的收益率成為市場上的基准無風險利率。相比之下,公司債券由於其較高的信用風險,其收益率通常會高於同期限的政府債券。

當中央銀行調整利率政策時,整個收益率曲線會根據市場對未來經濟和通脹預期的重新評估而整體向上或向下移動。利率上調通常導致短期債券收益率立即上升,隨後長期債券收益率也可能上升,反映出市場預期未來經濟增長和通脹風險的加劇。

利率下調可能導致短期債券收益率迅速下降,長期債券收益率隨之降低,反映市場對未來經濟狀況放緩或通貨緊縮風險增加的預期。央行通常通過降低利率來刺激經濟活動,應對經濟衰退的風險。

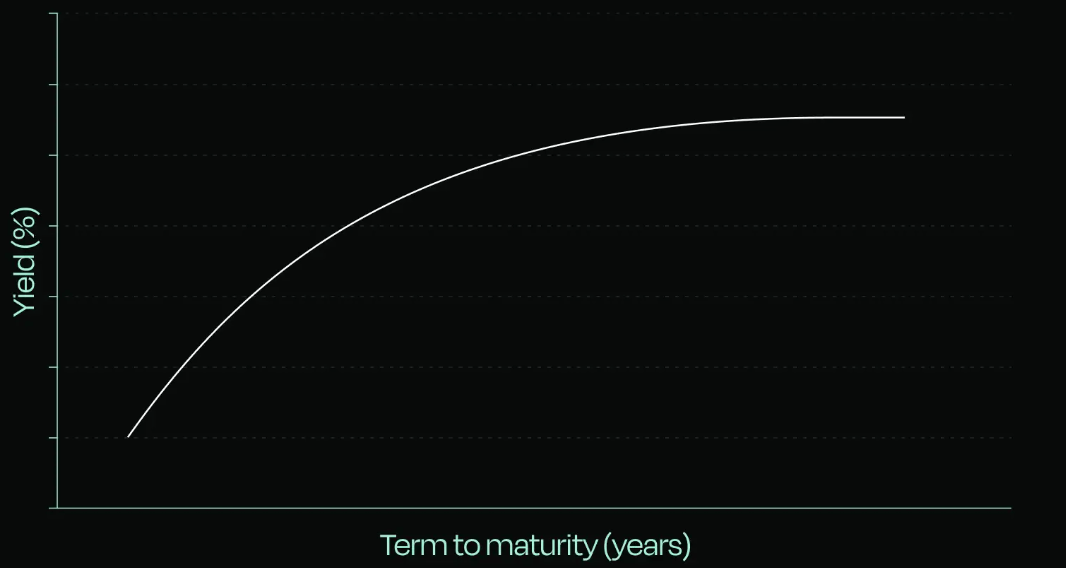

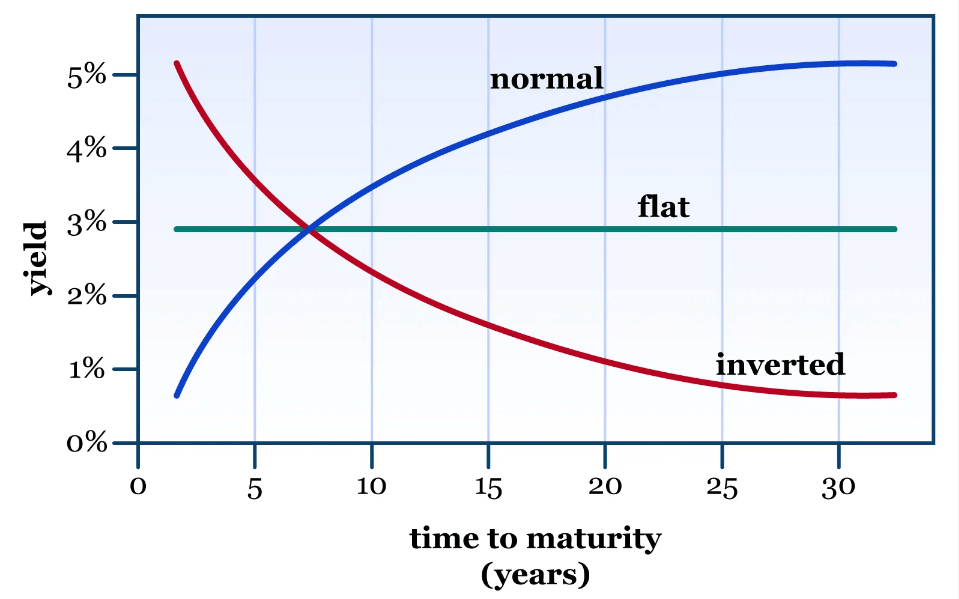

它主要有三種類型:正斜率、平坦和倒掛。通常,較長期限的債券收益率會比較短期期限的債券高,這被稱為正向收益率曲線。而如果是不同期限債券的收益率基本相同或非常接近的情況,則是平直型收益率曲線。如果是短期債券的收益率高於長期債券的收益率,則是反向收益率曲線。

正向曲線是市場正常情況下的常見表現,因為較長期限債券面臨更多未知的風險,例如通貨膨脹風險和經濟不確定性,需要提供更高的利息以吸引投資者。這種曲線形態通常反映了經濟擴張時期的市場預期,因為長期債券的需求相對較高,同時也反映了市場對未來通脹和經濟增長的樂觀看法。

平直型曲線通常發生在市場對未來經濟和利率變化沒有明確預期或預期相對穩定的情況下。投資者和市場參與者普遍認為經濟將維持現狀,或者預期未來的經濟變動不會顯著影響利率結構。因此,長期債券和短期債券的收益率差異較小,形成了一條平坦的曲線。

反向收益曲線又叫收益率曲線倒掛,通常被視為經濟衰退或通縮的前兆。投資者傾向於購買長期債券,從而推高其價格,降低長期債券的收益率。與此同時,市場對未來經濟增長前景和通貨膨脹預期不佳,導致對短期債券的需求增加,推高了其收益率。因此,它常被視為經濟衰退的一個重要信號之一,預示著未來經濟不確定性和市場壓力增加的可能性。

它的形態可以幫助分析者評估市場對經濟發展和政策變化的預期,是經濟學和金融市場研究中重要的工具之一。不同形態的收益率曲線,如正向、反向或平直型,反映了投資者對未來經濟和利率走勢的不同預期,為制定投資策略和政策決策提供了重要參考依據。

投資者可以根據它的形態和預期走勢來制定債券和其他資產的配置策略。例如,當預期經濟增長放緩時,投資者可能會轉向較低風險的長期債券,以獲取穩定的收益和避免市場波動。它的形態變化可以提示投資者經濟和貨幣政策的走向,幫助他們在不同市場環境下做出合適的資產配置決策。

總之,收益率曲線是衡量經濟活動和金融市場預期的重要工具,它反映了投資者對未來經濟走勢和風險的信心和態度。這不僅對宏觀經濟政策制定有重要影響,也對投資組合管理提供了有價值的參考依據。

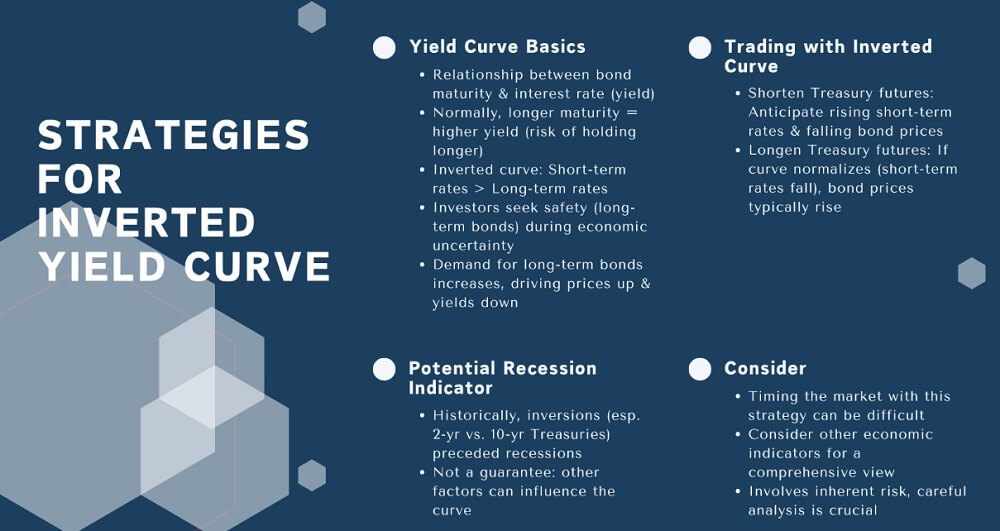

收益率曲線倒掛

它指的是長期利率低於短期利率的情況,通常被視為經濟衰退的前兆。這種現象表明市場對未來經濟增長持悲觀看法,因為投資者通常會傾向於購買長期債券,推動其利率下降,以對抗可能的經濟衰退風險。

曆史數據顯示,收益率曲線倒掛通常在經濟衰退前幾個月或一兩年內出現。例如,美國曆次經濟衰退前,都伴隨著倒掛現象。這種現象被視為經濟衰退的一個潛在先行指標,但並非是絕對的衰退預測工具,因為經濟環境和市場條件可能有所不同,影響其預測能力的准確性。

造成這種曲線形態的原因主要是因為投資者普遍預期未來經濟增長放緩,從而會尋求安全的避險資產,如長期債券。這種大規模購買長期債券推高了它們的價格,因此降低了長期債券的收益率。與此同時,由於央行可能采取降息政策來刺激經濟,短期債券的收益率可能繼續維持或略微上升,導致短期債券的收益率高於長期債券。

還有一個原因是,中央銀行在經濟面臨衰退風險時通常會采取降低短期利率的措施來刺激經濟活動。這種政策導致了短期債券的收益率下降,同時長期債券的收益率可能保持相對穩定或下降幅度較小,結果導致了收益率曲線的倒掛現象。

或者是當投資者對未來經濟前景持悲觀態度時,更傾向於購買長期債券作為避險工具,以保護其投資免受經濟下行風險的影響。這種行為推動了長期債券的需求增加,進而導致其價格上升,收益率下降。相比之下,短期債券的收益率可能受央行降息等因素影響而上升或維持較高水平,從而形成了倒掛現象。

還有就是,長期債券的需求增加或供應減少可以顯著影響其價格和收益率。例如,如果投資者預期未來的通脹率將下降,他們可能會轉向購買長期債券作為避險工具。這種需求增加推動了長期債券的價格上漲,由於債券價格上漲與收益率呈反比關系,因此長期債券的收益率也會相應下降。與此同時,短期債券的收益率可能受到央行政策等因素的影響而上升或保持較高水平,導致出現倒掛現象。

而收益率曲線倒掛的出現則意味著,經濟可能陷入衰退。因此,金融機構如銀行通常會根據市場利率結構進行資金籌集和貸款發放。當長期利率高於短期利率時,這種利率結構會導致銀行在借貸過程中承擔更高的成本。這種情況下,銀行傾向於限制借貸規模,這可能對企業的融資活動產生負面影響,可能導致信貸條件收緊,企業擴展步伐放緩,甚至經濟增長放緩。

倒掛的情況,還通常反映了市場對未來經濟走勢的擔憂和不確定性。這種現象可能導致投資者增加對避險資產的需求,如購買長期債券或黃金,以規避可能的經濟衰退和市場波動風險。投資者也可能會調整其投資組合,尋求更穩定或抗風險的資產配置,以適應當前不確定的經濟環境。

市場對中央銀行未來貨幣政策走向的預期變化可能會顯現在收益率曲線上。例如,如果市場預期央行將采取降息措施來刺激經濟,這可能導致短期利率上升,因為投資者可能會預期短期內央行會減少利率。

與此同時,長期利率可能會下降,因為市場預期經濟增長放緩或通貨緊縮風險增加,長期債券成為避險資產的首選。這種短期利率上升、長期利率下降的情況會導致收益率曲線的倒掛,反映出市場對未來經濟和貨幣政策的深刻擔憂。

收益率曲線倒掛對投資者來說意味著不同期限債券的價格和回報可能出現反常現象,這增加了資產配置和風險管理的複雜性。通常情況下,倒掛表明市場對經濟前景持悲觀態度,可能預示著經濟衰退或增長放緩的風險。

對投資者而言,需要考慮調整投資組合,可能增加對避險資產如長期債券的配置比例,以應對潛在的市場不確定性和波動。同時,倒掛也提醒投資者謹慎評估市場風險,可能調整投資策略以應對變化的經濟環境和利率預期。

總結起來,收益率曲線倒掛是經濟和市場環境變化的重要指標之一,對投資者和經濟決策者具有關鍵的參考價值。它能夠幫助他們深入理解市場情緒和經濟預期,從而調整其投資組合和制定相應的政策策略。

收益率曲線策略的基本思路

投資者可根據收益率曲線形態和預期走勢靈活調整投資組合,以優化風險收益比並獲取更好的投資回報。這種策略允許根據市場動態調整債券期限和其他資產配置,如利用正斜率增加長期債券收益率,或在曲線扁平化或倒掛時通過減少長期債券比重及增加流動性資產來應對市場波動。

根據收益率曲線的走勢,投資者可以選擇合適的期限債券或其他資產,以利用預期的經濟和利率變化。例如,在其倒掛時,可能傾向於購買長期債券作為避險資產,因為市場預期經濟可能放緩或衰退,長期債券的價格可能會上升,收益率下降。

相反,在其正常或者向上傾斜時,短期債券可能更為吸引人,因為市場預期經濟保持穩健增長,長期債券的需求相對較低。因此,根據收益率曲線的形態,投資者可以調整其資產配置,以反映其對未來經濟和利率走勢的預期。

還可以通過持有不同期限和類別的債券,或者利用衍生品市場進行對沖操作,讓投資者有效減少由利率波動引起的風險。持有不同期限的債券可以幫助分散利率波動對投資組合的影響,例如同時持有短期、中期和長期債券,以便在不同利率環境下獲得更平衡的回報。

此外,通過衍生品市場,如利率期貨或利率互換,投資者可以進行對沖操作,以鎖定或者調整其債券投資的利率風險暴露。這些策略有助於投資者在面對利率變動時,更有效地保護其投資組合的價值和回報。

當收益率曲線變得扁平或倒掛時,投資者可以利用市場情緒和經濟預期來調整其債券期限結構,以獲取額外的收益或降低風險。例如,對於預期經濟將進入衰退或增長放緩的情況,投資者可以增加持有長期債券的比例,因為長期債券的收益率通常會隨著市場預期的調整而下降。

這種策略可以幫助投資者在市場動蕩或經濟不確定時,通過優化債券投資結構,有效管理投資組合的風險和收益。同時,增加對避險資產如黃金、通貨膨脹保護債券(TIPS)等的配置,以保護投資組合免受經濟衰退或市場波動的影響。

此時,長期投資者可以考慮增加債券和其他避險資產的配置比例,特別是在經濟衰退跡象增多或收益率曲線倒掛時。這種策略有助於降低投資組合的整體風險敞口,並提供穩定的收益來源,以對抗市場波動和經濟不確定性帶來的負面影響。

而短期投資者則需謹慎因應市場波動,可以考慮減少杠杆,調整持倉結構,或者利用波動率相關的衍生品進行對沖操作。這些策略有助於降低投資風險,保護資本免受市場波動的影響,並在波動較大的時期保持較為穩健的投資表現。

根據經濟周期的不同階段,調整投資組合的債券期限和類型是一種有效的策略,以應對利率變動和經濟環境的變化。在經濟擴張階段,投資者可能傾向於持有較長期限的債券,因為長期債券在這一階段通常表現穩定,並能夠從高收益率中受益。而在經濟衰退或放緩階段,短期債券可能更具吸引力,因為它們受央行降息政策的支持,可以減少利率下降對投資組合的負面影響。

此外,根據不同的經濟預期,還可以選擇不同類型的債券。例如,在通貨膨脹加劇時,投資者可能選擇持有通脹保護債券(TIPS)或者資產支持證券(ABS),以抵禦通貨膨脹對債券價值的侵蝕。

綜上所述,這些策略幫助投資者根據收益率曲線的變化,不僅可以有效因應市場的不確定性,還能夠抓住市場機會,在複雜的市場環境中實現更優秀的投資回報。通過靈活調整債券期限和資產配置,投資者能夠在不同的曲線形態下采取相應措施,以適應不同經濟周期下的利率波動和市場動態。

| 形態 | 描述 | 策略 |

| 正常/向上傾斜 | 短期利率低於長期利率,經濟複蘇。 | 買長債利用低長期利率賺高回報,用短期利率做短期投資。 |

| 倒掛/向下傾斜 | 短期利率高於長期利率,經濟衰退。 | 避免長期債券,因長期利率低於短期利率。償還高成本的短期債務。 |

| 平坦 | 短期和長期利率接近,市場不確定。 | 等待利率信號變化,考慮高股息股票或穩定債券作為穩定收益資產。 |

【EBC平台風險提示及免責條款】:本材料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。