摘要:

摘要:

外匯期權是一種金融衍生品,類型可以根據其執行時間、執行價格和執行方式來分類,不同種類的外匯期權適用於不同的投資策略和風險偏好,投資者應該根據自己的需求來進行合理投資。

在我們的日常生活中,匯率波動就像天氣變化一樣難以預測。而外匯期權就像是為這種“氣候”變化准備的“保險單”。無論是企業還是個人,外匯期權都能幫助他們鎖定匯率,防范匯率波動帶來的風險,從而在匯率劇烈波動的情況下保持穩定,確保財務健康。接下來,讓我們深入了解一下外匯期權的類型和應用。

外匯期權有哪幾種類型?

外匯期權是一種金融衍生工具,它賦予持有者在特定日期或在一定期限內,以預定匯率買入或賣出某種貨幣的權利,而非義務。根據不同標准,它可分為多種類型,以滿足不同的投資策略和市場需求。

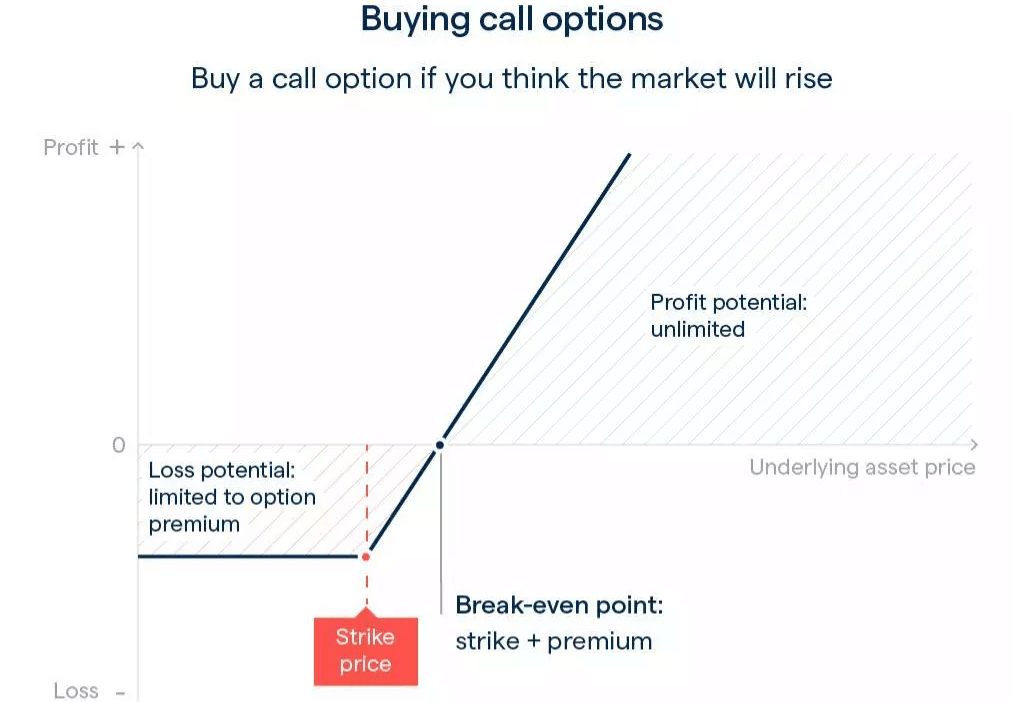

按交易目的,外匯期權可以分為買入期權(看漲期權)、賣出期權(看跌期權)和雙向期權。看漲期權允許投資者在未來某一日期以固定價格購買標的資產,適用於預期資產價格上漲的情形。看跌期權則賦予投資者以固定價格出售標的資產的權利,適用於預期價格下跌的情況。這兩種期權結構簡單、交易廣泛,是最常見的期權類型。

雙向期權則涉及同時持有看漲期權和看跌期權,適用於預期資產價格將會大幅波動但不確定具體方向的場景。這種策略可以在價格劇烈波動時獲利,但由於包含兩種期權,權利金通常較高。

按期權合約的原生金融產品分類,可分為現匯期權和外匯期貨期權。現匯期權以現貨貨幣為基礎資產,允許買方在到期日或之前以約定匯率購買或出售一定數量的外匯,直接與現貨貨幣交易相關。外匯期貨期權則以外匯期貨合約為基礎資產,買方在執行期權時將獲得或交付期貨合約,而非直接獲得或交付外匯本身。

現匯期權主要用於對沖或投機現貨外匯市場的匯率波動,而外匯期貨期權則適用於需要管理期貨合約風險的投資者。在實際交易中,現匯期權關注現貨匯率的變化,而外匯期貨期權則涉及期貨合約的市場動態。

按期權行使權的時間來分類,外匯期權可分為歐式期權和美式期權。歐式期權只能在到期日當天行使權利,這種期權的行權時間受到限制,通常期權費較低。相對而言,美式期權允許投資者在到期日前的任何一天行使權利,提供了更大的靈活性,但因此期權費一般較高。

此外,還有奇異期權,其行使條件或支付結構較為複雜,如障礙期權和亞式期權。障礙期權的有效性取決於標的資產價格是否達到預設障礙水平,而亞式期權基於期權有效期內的平均價格進行結算。這些奇異期權通常用於特定的投資策略或市場需求,如對沖特定風險或優化投資組合的風險收益比。

根據交易場所的不同,外匯期權可以分為場內期權和場外期權。場內期權在交易所內進行,合約標准化、不可更改,適用於所有投資者。場外期權則在交易所之外的櫃台市場交易,合約非標准化,由交易雙方協商確定。場外期權的交易對手主要是機構投資者,而場內期權則涉及各種類型的投資者,交易對手沒有特定區分。

總之,外匯期權作為一種相對複雜的外匯衍生品,根據不同標准可以分為多種類型,包括標准期權、障礙期權、亞式期權。每種都具有不同的行使條件和支付結構,適用於不同的投資策略和風險偏好。投資者在選擇時,應根據自己的具體需求和風險承受能力,結合市場情況進行合理投資,以達到最佳的投資效果。

外匯期權的應用

外匯期權的應用

外匯期權的應用非常廣泛,不僅幫助企業和個人對沖匯率風險,保護資產免受市場波動的影響,還支持投機交易、優化投資組合以及資產管理和保值策略。企業可以通過鎖定未來匯率來穩定財務狀況,而個人投資者則利用期權進行市場預測和抓住投資機會。此外,它還可優化外匯敞口,提高投資回報,並提供靈活的長期保值策略。

在人民幣匯率雙向波動的環境下,涉外企業需要及時鎖定匯率敞口,以防范匯率風險,同時靈活運用各種避險工具,如外匯期權,以保護利潤和穩定財務狀況。例如,一家出口公司可能會購買看漲期權,以確保在未來能以有利的匯率將其收入兌換為本國貨幣。

企業應結合自身的風險承受能力和業務背景,選擇適合的外匯期權策略,以應對市場波動。通過精確的策略選擇和風險管理,企業能夠有效應對外匯市場的不確定性,保障自身的經濟利益。

需要注意的是,許多企業認為期權屬於高風險產品,認為不適合穩健型企業,這通常是因為對期權理解不足。實際上,期權可以根據企業的具體需求靈活使用,制定有效策略不僅可以控制和降低風險,還能在不確定的市場環境中實現財務目標。合理運用期權工具,能夠幫助企業更好地對沖外匯風險和優化財務狀況,從而提升整體風險管理水平。

還有一些企業嘗試通過賣出期權以收取期權費,賭市場匯率不會突破預設的執行價格。然而,這種做法可能帶來較大風險,因為一旦市場走勢超出預期,企業可能面臨顯著損失。為了更好地適應避險需求,企業應考慮使用靈活的期權策略,如區間波動型和期限錯配型,這些策略可以更有效地應對匯率變動風險並優化風險管理。

企業在編制預算時可以提前確定期權費用,從而將匯率避險的主動權掌握在自己手中。通過使用主動避險型期權,企業能夠有效規避匯率波動帶來的市場風險和估值壓力。這種策略使企業能夠在預算中更好地控制外匯風險,確保財務預測的穩定性,並在波動的外匯市場中保持更大的財務靈活性。

例如,在2018-2019年期間,美元對人民幣的匯率上漲幅度超過了4800點,導致一些企業面臨顯著的匯率損失。在這種情況下,企業可以利用外匯期權來有效對沖匯率風險,從而減少損失。

如果年末美元對人民幣匯率在6.50上方,企業可以通過差額交割的方式,完全對沖美元上漲的風險。這意味著企業能夠確保在預設匯率下完成美元兌換,從而避免匯率上漲帶來的額外成本。

如果年末美元對人民幣匯率在6.50下方,企業可以選擇不行使期權,以市場實時價格購匯,從而避免期權費用的支出。這種靈活的策略能夠使企業在匯率未上漲時,利用更有利的市場匯率進行購匯,從而優化成本。

交易員和投資者利用外匯期權來預測匯率走勢並從中獲利。例如,當投資者預期某種貨幣的匯率將會下跌時,他們可能會購買看跌期權。通過這種方式,投資者能夠在匯率實際下跌時以更有利的價格賣出貨幣,從而實現利潤。這種策略不僅允許投資者在匯率變化中獲得潛在收益,還能有效地利用市場波動來優化投資回報。

外匯期權是投資組合中重要的工具,用於分散風險和增強收益。投資者利用它來調整外匯敞口,以應對市場變化和實現風險收益目標。同時,基金經理和金融機構也廣泛使用它來管理外匯風險,保護資產免受匯率波動的影響,從而優化投資回報和風險控制。

個人投資者和企業可以利用它來鎖定未來的匯率,以規避匯率的不確定性。這種策略能夠幫助他們在未來的交易中確保匯率的穩定性,從而保障資金的購買力和成本效益。通過提前確定匯率,他們可以有效避免市場波動帶來的風險,確保財務計劃的可靠性和預算的准確性。

通過靈活運用外匯期權,投資者和企業能夠在多變的市場環境中有效控制風險,優化收益,並提升財務穩定性。這種靈活的工具使他們能夠在面臨匯率波動時,做出更精准的財務決策,確保資產安全和投資回報。

| 類型 | 描述 | 應用 |

| 看漲期權 | 購買貨幣。 | 預期匯率上漲時鎖定成本或收益。 |

| 看跌期權 | 出售貨幣權利。 | 預期匯率下跌時保護資產或盈利。 |

| 雙向期權 | 同時持有看漲和看跌期權。 | 適用於大幅預期的市場抵押。 |

| 現金期權 | 基於現貨外匯的期權。 | 對沖或投機現貨匯率波動。 |

| 期貨期權 | 基於外匯期貨合約的期權。 | 對期貨市場風險。 |

【EBC平台風險提示及免責條款】:本材料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。