摘要:

摘要:

外汇期权是一种金融衍生品,类型可以根据其执行时间、执行价格和执行方式来分类,不同种类的外汇期权适用于不同的投资策略和风险偏好,投资者应该根据自己的需求来进行合理投资。

在我们的日常生活中,汇率波动就像天气变化一样难以预测。而外汇期权就像是为这种“气候”变化准备的“保险单”。无论是企业还是个人,外汇期权都能帮助他们锁定汇率,防范汇率波动带来的风险,从而在汇率剧烈波动的情况下保持稳定,确保财务健康。接下来,让我们深入了解一下外汇期权的类型和应用。

外汇期权有哪几种类型?

外汇期权是一种金融衍生工具,它赋予持有者在特定日期或在一定期限内,以预定汇率买入或卖出某种货币的权利,而非义务。根据不同标准,它可分为多种类型,以满足不同的投资策略和市场需求。

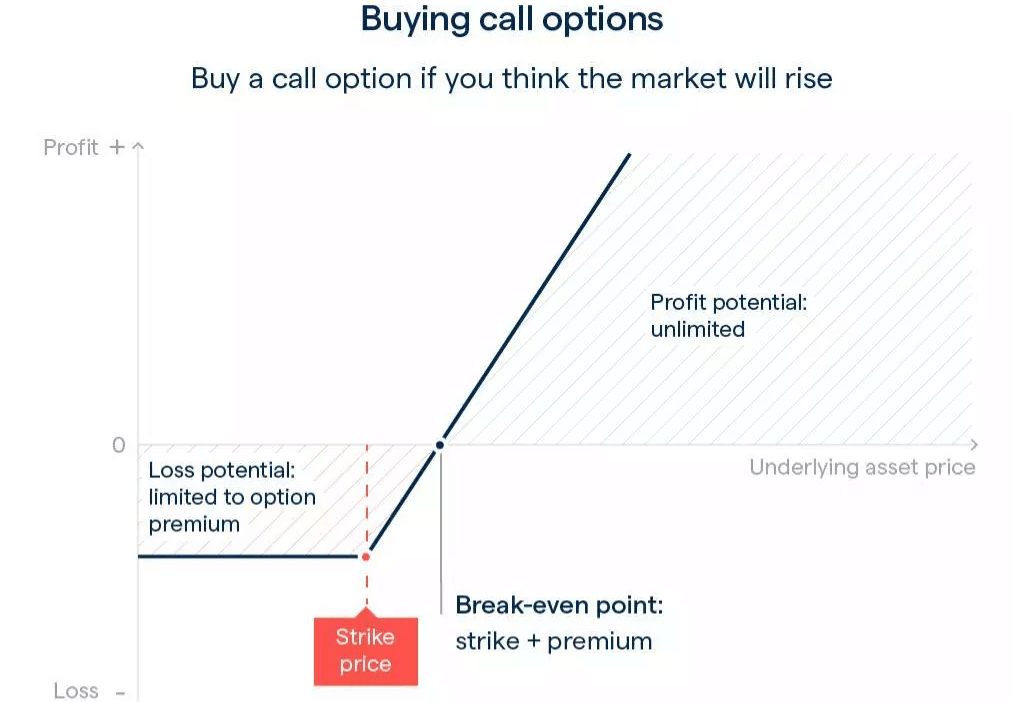

按交易目的,外汇期权可以分为买入期权(看涨期权)、卖出期权(看跌期权)和双向期权。看涨期权允许投资者在未来某一日期以固定价格购买标的资产,适用于预期资产价格上涨的情形。看跌期权则赋予投资者以固定价格出售标的资产的权利,适用于预期价格下跌的情况。这两种期权结构简单、交易广泛,是最常见的期权类型。

双向期权则涉及同时持有看涨期权和看跌期权,适用于预期资产价格将会大幅波动但不确定具体方向的场景。这种策略可以在价格剧烈波动时获利,但由于包含两种期权,权利金通常较高。

按期权合约的原生金融产品分类,可分为现汇期权和外汇期货期权。现汇期权以现货货币为基础资产,允许买方在到期日或之前以约定汇率购买或出售一定数量的外汇,直接与现货货币交易相关。外汇期货期权则以外汇期货合约为基础资产,买方在执行期权时将获得或交付期货合约,而非直接获得或交付外汇本身。

现汇期权主要用于对冲或投机现货外汇市场的汇率波动,而外汇期货期权则适用于需要管理期货合约风险的投资者。在实际交易中,现汇期权关注现货汇率的变化,而外汇期货期权则涉及期货合约的市场动态。

按期权行使权的时间来分类,外汇期权可分为欧式期权和美式期权。欧式期权只能在到期日当天行使权利,这种期权的行权时间受到限制,通常期权费较低。相对而言,美式期权允许投资者在到期日前的任何一天行使权利,提供了更大的灵活性,但因此期权费一般较高。

此外,还有奇异期权,其行使条件或支付结构较为复杂,如障碍期权和亚式期权。障碍期权的有效性取决于标的资产价格是否达到预设障碍水平,而亚式期权基于期权有效期内的平均价格进行结算。这些奇异期权通常用于特定的投资策略或市场需求,如对冲特定风险或优化投资组合的风险收益比。

根据交易场所的不同,外汇期权可以分为场内期权和场外期权。场内期权在交易所内进行,合约标准化、不可更改,适用于所有投资者。场外期权则在交易所之外的柜台市场交易,合约非标准化,由交易双方协商确定。场外期权的交易对手主要是机构投资者,而场内期权则涉及各种类型的投资者,交易对手没有特定区分。

总之,外汇期权作为一种相对复杂的外汇衍生品,根据不同标准可以分为多种类型,包括标准期权、障碍期权、亚式期权。每种都具有不同的行使条件和支付结构,适用于不同的投资策略和风险偏好。投资者在选择时,应根据自己的具体需求和风险承受能力,结合市场情况进行合理投资,以达到最佳的投资效果。

外汇期权的应用

外汇期权的应用

外汇期权的应用非常广泛,不仅帮助企业和个人对冲汇率风险,保护资产免受市场波动的影响,还支持投机交易、优化投资组合以及资产管理和保值策略。企业可以通过锁定未来汇率来稳定财务状况,而个人投资者则利用期权进行市场预测和抓住投资机会。此外,它还可优化外汇敞口,提高投资回报,并提供灵活的长期保值策略。

在人民币汇率双向波动的环境下,涉外企业需要及时锁定汇率敞口,以防范汇率风险,同时灵活运用各种避险工具,如外汇期权,以保护利润和稳定财务状况。例如,一家出口公司可能会购买看涨期权,以确保在未来能以有利的汇率将其收入兑换为本国货币。

企业应结合自身的风险承受能力和业务背景,选择适合的外汇期权策略,以应对市场波动。通过精确的策略选择和风险管理,企业能够有效应对外汇市场的不确定性,保障自身的经济利益。

需要注意的是,许多企业认为期权属于高风险产品,认为不适合稳健型企业,这通常是因为对期权理解不足。实际上,期权可以根据企业的具体需求灵活使用,制定有效策略不仅可以控制和降低风险,还能在不确定的市场环境中实现财务目标。合理运用期权工具,能够帮助企业更好地对冲外汇风险和优化财务状况,从而提升整体风险管理水平。

还有一些企业尝试通过卖出期权以收取期权费,赌市场汇率不会突破预设的执行价格。然而,这种做法可能带来较大风险,因为一旦市场走势超出预期,企业可能面临显著损失。为了更好地适应避险需求,企业应考虑使用灵活的期权策略,如区间波动型和期限错配型,这些策略可以更有效地应对汇率变动风险并优化风险管理。

企业在编制预算时可以提前确定期权费用,从而将汇率避险的主动权掌握在自己手中。通过使用主动避险型期权,企业能够有效规避汇率波动带来的市场风险和估值压力。这种策略使企业能够在预算中更好地控制外汇风险,确保财务预测的稳定性,并在波动的外汇市场中保持更大的财务灵活性。

例如,在2018-2019年期间,美元对人民币的汇率上涨幅度超过了4800点,导致一些企业面临显著的汇率损失。在这种情况下,企业可以利用外汇期权来有效对冲汇率风险,从而减少损失。

如果年末美元对人民币汇率在6.50上方,企业可以通过差额交割的方式,完全对冲美元上涨的风险。这意味着企业能够确保在预设汇率下完成美元兑换,从而避免汇率上涨带来的额外成本。

如果年末美元对人民币汇率在6.50下方,企业可以选择不行使期权,以市场实时价格购汇,从而避免期权费用的支出。这种灵活的策略能够使企业在汇率未上涨时,利用更有利的市场汇率进行购汇,从而优化成本。

交易员和投资者利用外汇期权来预测汇率走势并从中获利。例如,当投资者预期某种货币的汇率将会下跌时,他们可能会购买看跌期权。通过这种方式,投资者能够在汇率实际下跌时以更有利的价格卖出货币,从而实现利润。这种策略不仅允许投资者在汇率变化中获得潜在收益,还能有效地利用市场波动来优化投资回报。

外汇期权是投资组合中重要的工具,用于分散风险和增强收益。投资者利用它来调整外汇敞口,以应对市场变化和实现风险收益目标。同时,基金经理和金融机构也广泛使用它来管理外汇风险,保护资产免受汇率波动的影响,从而优化投资回报和风险控制。

个人投资者和企业可以利用它来锁定未来的汇率,以规避汇率的不确定性。这种策略能够帮助他们在未来的交易中确保汇率的稳定性,从而保障资金的购买力和成本效益。通过提前确定汇率,他们可以有效避免市场波动带来的风险,确保财务计划的可靠性和预算的准确性。

通过灵活运用外汇期权,投资者和企业能够在多变的市场环境中有效控制风险,优化收益,并提升财务稳定性。这种灵活的工具使他们能够在面临汇率波动时,做出更精准的财务决策,确保资产安全和投资回报。

| 類型 | 描述 | 应用 |

| 看涨期权 | 购买货币。 | 预期汇率上涨时锁定成本或收益。 |

| 看跌期权 | 出售货币权利。 | 预期汇率下跌时保护资产或盈利。 |

| 双向 | 同时持有看涨和看跌期权。 | 适用于大幅预期的市场抵押。 |

| 現金期权 | 基于现货外汇的期权。 | 对冲或投机现货汇率波动。 |

| 外汇期货期权 | 基于外汇期货合约的期权。 | 对期货市场风险。 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。

台积股价对大盘的影响不可小觑,当前台积电在加权指数中的权重达到39.88%,意味着股价每波动1%,大盘约波动83.74点。其股价波动不仅电子股及产业链,还反映国际资金流向。

2025年08月21日

美国科技股近期大幅回调,主因AI概念股估值过高、市场担忧利率政策及获利盘了结,但机构资金未大规模撤离,AI算力投资与商业化仍在加速,表明此次下跌属技术性调整而非热潮终结。

2025年08月21日

黄金现货兑美元预计在2025下半年保持震荡上行趋势。当前美元走弱,加之美联储降息预期和实际利率下降,黄金有望进一步上涨,市场情绪表明金价有望挑战3600-3700美元区间。

2025年08月21日