摘要:

摘要:

互換指兩個交易方同意在未來的特定時間內交換一組資產或負債,包括貨幣、利率、股權等交易類型。可協助企業降低成本、管理風險、多元化,但也伴隨著信用風險。

在物資極度貧乏的原始社會,當時既沒有貨幣也沒有發達的商業。但如果有兩個人都對對方的手上的東西感興趣時,他們就會互相交換,以物易物來各取所需。而在現如今,這種交換仍被廣泛運用。在資本市場中就有這樣一種備受歡迎的金融工具-互換,讓我們來了解下,互換都有哪些交易類型?

互換是什麼?

互換是什麼?

它又稱為互換交易,是指交易雙方約定在未來某一時間相互交換某種資產的交易形式。正所謂尺有所長寸有所短,不管是交易者機構還是國家,在金融市場上各自的優勢和短處都不同。如果能找到願意互相交換的小夥伴,雙方以優勢換優勢各取所需,許多難題便能迎刃而解。

互換合約通常規定了交換的時間、支付頻率、交換的資產數量或金額等關鍵條款,其可用於對沖各種風險,如匯率風險、利率風險、商品價格波動等。透過與另一方交換資產或負債,參與者能夠降低特定風險對其財務狀況的影響。例如兩個交易方交換不同貨幣的現金流,它通常用於對沖匯率風險,使企業能夠更好地管理跨國交易中的貨幣波動。

而且可以幫助投資人實現投資組合的多元化。透過交換不同類型的資產,投資人能夠分散投資風險,提高整體投資組合的穩健性。例如兩個交易方互相交換公司的股權。這種交易可以用於多種目的,包括多元化投資組合、實現公司合併與收購、管理股權結構等。

還可以幫助企業降低借款成本。透過與另一方交換不同類型的利率支付,企業可以更好地適應市場利率變化,實現更有競爭力的融資條件。例如兩個交易方交換一系列未來的現金利率支付。以固定利率和浮動利率的互交換,來用於對沖利率波動,降低借款成本或投資收益。

這種合約不僅可以根據參與者的特定需求進行定制,還可能帶來稅務優勢。它的這種靈活性使得其可以滿足不同行業、企業或投資者的獨特需求,提供更個人化的解決方案。而且透過巧妙設計架構,企業也能夠在稅務方面獲得一些利益。

其也提供了額外的流動性來源,使得參與者能夠更靈活地進行資產或負債的管理。這對大型金融機構和企業來說尤其重要。因此該類市場通常由大型金融機構和企業主導,也因此這些交易可能涉及較大的風險和資金。

如今它的品種日漸增多,從傳統的貨幣、利率延伸到股票債券等多個範疇。而使用主體也不再侷限於企業,各國央行、出口、信貸機構等都紛紛成為該類交易中的生力局。

其在不同的品種裡各有優勢,例如在貨幣交換中,雙方可以在較短的時間內籌集到各自所需的貨幣資金。並能節省集資成本,省去了透過銀行貸款、發行債券等,所產生的交易費、承銷費等。此外互換協議事先約定好固定匯率能夠有效避免匯率波動的風險,進而降低了貨幣兌換的損失。

但它雖好卻也有一定風險存在,其中信用風險就是最大的敵人。因此在進行交換交易前,雙方應盡量完善交換協議的各項條款,最大程度的保障自身的利益。要注意它是一種複雜的金融工具,參與者應該充分了解合約條款和風險,尋求專業建議,並確保合約符合法規和法律要求。

| 特點 | 說明 | 例子 |

| 定義 | 兩方協議交換資金流,通常包括利率、貨幣或其他財務指標。 | 利率、貨幣。 |

| 目的 | 風險管理、融資成本降低、流動性提高、投資組合多元化等。 | 降低匯率風險、取得低利率融資。 |

| 參與方 | 通常是金融機構、企業或投資者。 | 銀行A和企業B、公司C和機構D。 |

| 流程 | 簽署協議、確定交換條款、定期交換支付。 | 交換利率、支付利息。 |

| 風險與效益 | 風險管理工具,同時涉及利率、市場和信用風險。 | 降低成本,但也可能面臨交易對手風險。 |

股權互換(Equity Swap)

這是一種金融交易方式,涉及兩家公司之間交換彼此擁有的股權。在這種交易中,兩家公司同意相互交換一定數量或比例的股票,從而改變彼此之間的股權結構。這項交易通常是基於雙方達成的協議,目的可能包括策略合作、業務整合、風險分散等。也可以是全資股權的交換,也可以是部分股權的轉讓,取決於雙方的協商。

這種交易的優點包括可以加強合作關係、優化企業結構、共享業務資源,但同時也伴隨著一定的風險和法律合規的考慮。

公司透過股權間的交換可以整合各自的資源,如技術、市場通路、品牌等,實現優勢互補,提升綜合競爭力。還可以降低公司單一業務或行業的風險,透過持有不同公司的股權,分散業務和市場的波動對企業的影響。

它通常伴隨著策略合作協議,促進企業之間更深層的合作,共同應對市場挑戰,創造更多的商業機會。若合作雙方各自的業務互相補充,可以提高整體估值。市場可能會看好兩家公司合作後的潛在成長和綜效。

透過股權間的交換,公司可以共享融資管道,降低融資成本,提高籌資效率。如果交換後的合作產生了綜效,對企業績效有正面影響,可望創造更多的股東價值,提高股東滿意度。

舉個例子,假設公司A和公司B都在相同的行業,但各自面臨一些業務挑戰。為了共同應對這些挑戰,它們決定進行股權互換。公司A擁有技術創新方面的優勢,而公司B在市場拓展和銷售方面表現出色。它們達成協議,公司A同意交換部分自己的股權給公司B,而公司B也同意交換相應比例的股權給公司A。

透過這次股權間的交換,公司A獲得了更大的市場份額和銷售網絡,同時也分享了公司B的成功經驗。公司B則得到了技術創新的支持,促使業務更具競爭力。

這種股權間的交換使得兩家公司能夠共享資源、優勢和風險,加強了彼此之間的合作關係,為業務發展提供了更多可能性。然而,這樣的交易也需要謹慎考慮法律和財務方面的問題,確保交易的合規性和可持續性。

利率互換(Interest Rate Swap)

利率互換(Interest Rate Swap)

這種金融工具,它允許兩個交易對手在未來的一段時間內交換利率支付。其通常涉及一方支付固定利率,而另一方支付浮動利率,以便對沖或調整它們在債務或投資中面臨的不同利率風險。

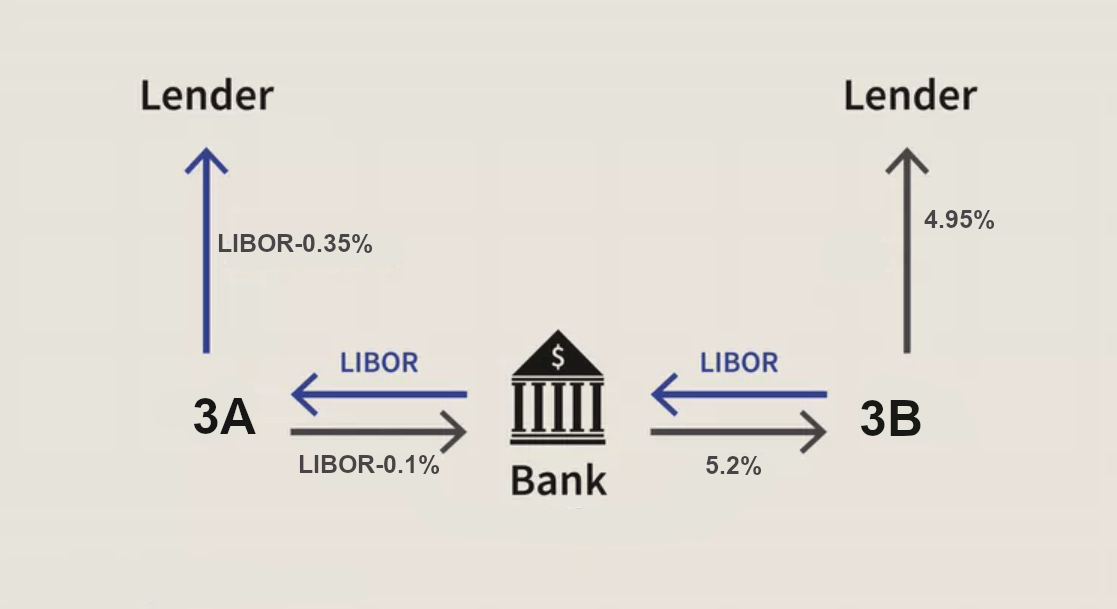

假設有兩家公司3A公司和3B公司,這兩家公司都想藉入期限為5年的1000萬美元貸款。假設3A公司希望藉款的貸款為浮動利率貸款,而3B公司則希望藉入固定利率貸款。但因為信用等原因,3A公司在固定利率市場有相對優勢,而3A公司在浮動利率市場有相對優勢。

假定不使用該類合約,那麼3A公司會依照6個月的利波(利率波動)減去0.1%的成本,借出浮動利率貸款。而3B公司則以5.2%的利率,借出固定利率貸款。此時兩家公司的總成本,為6個月的利波加5.1%的總成本。

那麼借助這種交換合約之後,3A公司可以按照4%的利率借出固定利率貸款,而3B公司則可以按照6個月利波加0.6%的成本借出浮動利率貸款,然後透過雙方再交換現金流。

於是對3A公司而言,實際介入的成本為6個月的利率減去0.35%的成本,與直接介入浮動利率貸款相比,這一成本更低,低了0.25%。那麼對於3B公司來說,實際收入成本為4.95%,比直接介入固定利率貸款的成本5.2%低了0.25%。總成本為利波加上4.6%,比沒有交換的時候總成本低了0.5%。

因此我們可以說利率互換透過類似國際貿易的方式,提升了參與各方的福利降低了他們的融資成本。作為一種有效的工具,它可用於對沖由於不同利率結構而導致的風險。企業或投資者可以透過它來規遍其現金流,尤其是在面臨利率上升或下降的環境中。

它提供了一種增加流動性的途徑,使得企業或金融機構能夠更好地適應市場條件和資金需求。並允許參與者以相對較低的成本獲得所需的融資條件。透過支付固定利率並收取浮動利率,一方可以在市場上獲得更有競爭力的融資條件,從而降低融資成本。

該合約可以根據參與者的需求進行客製化。這種靈活性使得其可以適應不同行業、企業或投資者的特定要求,提供更個人化的風險管理解決方案。也有助於多元化企業或投資者的資產負債表。透過選擇適當的交換策略,可以使其獲得更平衡和穩定的財務結構。

貨幣互換(Currency Swap)

它是一種金融工具,涉及兩個交易對手之間交換一定金額的不同貨幣,並在未來約定的日期上再次交換回來。舉例說明,它是指調換兩筆金額和利率計算方法相同但貨幣種類不同的資金。

例如2014年10月中俄雙方央行簽署了一份為期三年的貨幣互換協議,雙方在協商好了匯率和利率的前提下,由中國央行交付俄羅斯央行1500億人民幣,而俄羅斯央行則給中國央行等值的8150億盧布。

3年滿後俄羅斯歸還1,500億人民幣,中國央行也將8,150億盧布還給俄羅斯。兩國在這過程中得到了各自所需的外幣,這些資金既可供銀行用來完成外幣貸款,又可供中俄雙方用於貿易結算,並維持本國外幣市場的資金流動性。

它允許交易雙方在未來固定的日期上以協商好的匯率進行貨幣交換,主要目的是在不同貨幣之間實現資金的靈活調配和風險管理。這有助於減輕匯率波動帶來的風險,尤其對國際交易和企業跨國經營尤為重要。

其透過以相對較低的利率借入一種貨幣,然後透過互相交換結構將其轉換為所需的本幣,企業可以透過這種方式來獲取更有競爭力的融資條件。並提供了一種增加流動性的途徑,尤其是對於在國際市場上活動的金融機構和企業。透過與其他交易對手進行貨幣間的交換,可以更靈活地管理流動性和支付需求。

也提供了多元化的資金來源,使得企業能夠更好地適應市場條件和資金需求。這對於國際企業來說尤其重要,因為它們可能需要在不同國家或地區之間進行資金調配。同時這種合約可以根據參與者的需求進行客製化。這種客製化使得它可以適應不同行業、企業或交易者的特定要求,提供更個人化的解決方案。

同時互換也可以用作長期融資的工具,使企業能夠規遍其融資結構,更好地匹配其現金流和資金需求。但要注意的是,與其他金融工具一樣,它也伴隨著一定的風險,包括匯率波動、信用風險和流動性風險等。

| 好處 | 說明 | 例子 |

| 風險管理 | 透過降低匯率波動影響,規避貨幣風險。 | 企業A和企業B透過貨幣交換鎖定匯率。 |

| 降低融資成本 | 實現更有利的融資條件,降低融資成本。 | 企業C本地融資,企業D透過交換獲低利率。 |

| 多元化融資 | 增加融資來源多樣性,提高籌資彈性。 | 企業E與國外企業簽貨幣交換,拓寬融資。 |

| 提高流動性 | 提供流動性管理工具,滿足不同貨幣資金需求。 | 企業F透過交換提前獲取外幣流動性。 |

| 戰略合作 | 促進國際戰略合作,支持全球業務發展。 | 企業G與國外供應商建立貨幣交換關係。 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。

AUD/SGD走勢圖不僅反映匯率變化,更揭示了澳新兩國經濟關係、市場預期及現實交易活動背後的深層聯繫與實際意義,對企業和投資者都有重要參考價值。

2025年04月26日