發布日期: 2025年05月21日

你有沒有註意過那些看起來「和股市沒啥關係」的財經新聞,比如「央行逆回購1000億元」或「正回購利率略有上調」?其實這些操作背後,牽動的是整個市場的資金流和短期走勢。正逆回購,說到底和我們每個炒股的人都息息相關——但你真的懂它們的意思嗎?

什麼是正回購和逆回購?

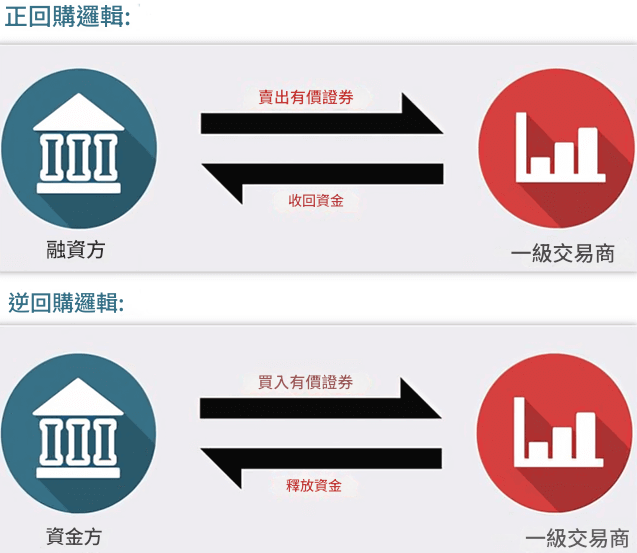

正回購是融資方(通常是銀行、券商等金融機構)把債券等高信用等級的資產賣給對方,同時約定未來以約定價格買回的交易,本質上是以債券做抵押的短期借款。對融資方來說,就是賣出債券換取現金,未來再買回,還本付利息。

逆回購是資金方(例如其他銀行、機構、企業或投資者)買入債券,同時約定未來轉售給對方,相當於把錢借出去,債券是抵押。對資金方來說,是買入債券、借出資金,未來收回資金和利息。

▶我們不妨看一個例子,雙向理解:假設券商A手上有很多國債,但短期缺錢;銀行B手上有閒錢,希望賺點低風險利息。

於是,兩者達成一筆回購交易,券商A將1億元國債「賣」給銀行B,拿到現金9000萬元;雙方約定7天后,券商A以9050萬元「買回」這些債券。

•對券商A來說,這是正回購操作:賣債券融資、未來再買回;

•對銀行B來說,這是逆回購操作:買債券出借資金、未來對方回購。

可以說這筆交易的本質上是一筆“有抵押的短期貸款”,債券只是形式上的“買賣”。

| 角色 | 操作名稱 | 交易本質 | 誰先拿到現金 |

| 借錢的一方 | 正回購 | 把債券抵押換現金 | 借錢方(券商A) |

| 出錢的一方 | 逆回購 | 用現金買債券借錢 | 出錢方(銀行B) |

正回購和逆回購有什麼差別?

從我們一般股市投資人的角度來看,通常接觸的其實是逆向回購。例如你手邊暫時有閒置資金,暫時不想買股票,又不想讓錢在帳戶裡閒著,這時候你就可以操作逆向回購——把錢借給市場上的機構,比如券商、銀行等。

他們拿債券來做抵押,約定幾天後歸還本金並支付利息。對投資人來說,這是一種短期、低風險的理財方式。特別是在假日前,許多機構短期資金緊張,願意給予更高的利率吸引資金,這時候逆回購的收益就會更可觀。

反過來看,正回購則更多是金融機構或大戶操作的方式,例如他們有大量債券資產,但臨時缺錢時,就透過正回購把債券「賣出」變現,再在短時間內「買回」。本質上就是一種短期融資行為。

二者除了角色不同之外,在資金流動、交易目的、收益方式等方面也有明顯差異。

| 比較維度 | 正回購 | 逆回購 |

| 定義 | 債券持有人賣出債券,未來買回 | 資金出借人買入債券,未來賣回 |

| 交易目的 | 融資(短期借錢) | 投資(短期出借資金) |

| 操作對象 | 金融機構、企業 | 金融機構、個人投資者 |

| 資金方向 | 資金流入,債券流出 | 資金流出,債券流入 |

| 投資者角度 | 借錢、承擔利息成本 | 出錢、獲取利息收益 |

正回購透過回收市場資金,收緊流動性,通常導致利率上升,市場情緒偏弱,股市容易回檔;而逆回購則釋放資金,寬鬆流動性,利率下降,提振市場信心,股市更易反彈。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。