摘要:

摘要:

美聯儲2025年降息預測9月啟動。雖然美聯儲目前因關稅不確定性維持觀望,但整體預估全年或降息2-3次,需及時關注通膨與就業數據轉折點。

2025年已經過去近半,美聯儲2025年降息預測的話題度一直是只升不降。從華爾街投行的策略報告到各大財經媒體的頭版頭條,「美聯儲降息」幾乎成了投資圈的日常話題。

從美聯儲的目標來看,他們關注的目標其實只有兩個“就業”和“通貨膨脹”,在現在美國就業率堅挺且通脹在逐漸回落,馬上就要達到合格標準的情況下,美聯儲是沒有動力去提早降息的。

要知道最近一期議息會議,美聯儲仍然沒有降息,這已經是美聯儲連續三次維持利率不變了,鮑威爾(美國聯邦儲備委員會主席)也是明確表示現在關稅帶來的不確定性非常大,要等到這種不確定性消除後,了解關稅到底能夠帶來多少通脹,才會考慮開始降息。

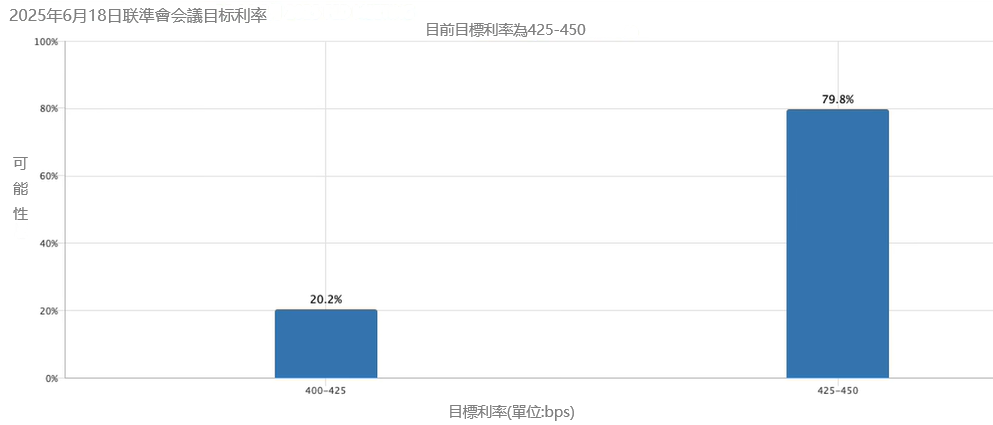

這也就表示,如果關稅持續變化的話,鮑威爾是不會考慮開始降息的。其實在近期議息會議前,市場就預測利率大概是會維持不變的,不過這次會議開完後,市場調低了下一次議息會議降息的可能性,由55%降到了20%。

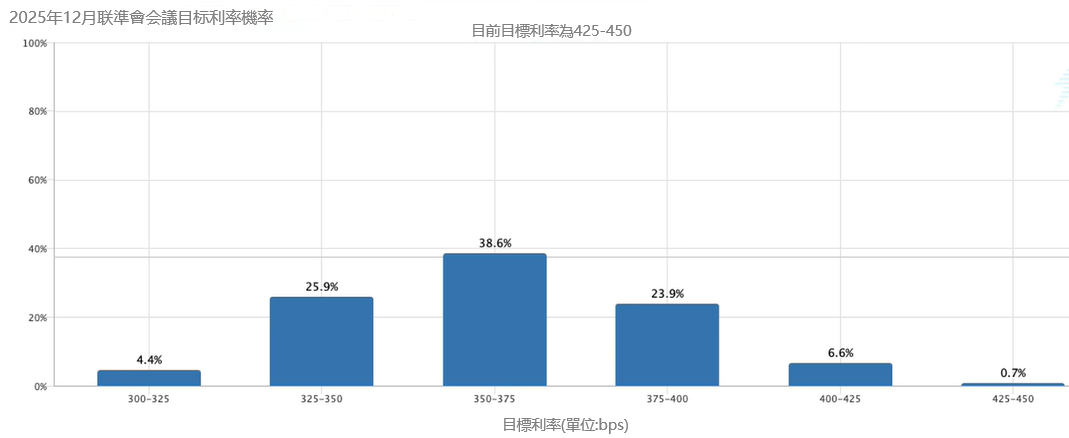

雖然對於6月降息的機率調低了,但是市場對於全年降息的預測仍然是降息3次。預計年末的利率能夠達到3.5-3.75的區間。

根據CME FedWatch工具,交易員預期:

•首次降息機率集中在9月會議(約70%)

•年內降息幅度預計為50-75個基點(2-3次降息)

•若通膨更快下行,不排除12月前再追加一次降息

投資者接下來該如何佈置?

不要搶跑,等待明確訊號再動手。目前市場高度押注9月降息,但現在就重倉高彈性資產,容易踩中「買預期、賣事實」的節奏。建議密切注意通膨和就業數據,尤其是核心PCE和失業率,等待數據出現明顯拐點後再加碼更穩健。

提前關注受益資產,低位慢建倉。雖然不建議搶跑,但部分利率敏感資產可開始分批建倉,例如美債ETF對利率下行反應靈敏,具備「先卡位、後兌現」的特性。

| 資產類別 | 配置比例 | 核心邏輯 |

| 美國大型科技股 | 30% | 利率敏感,政策轉向後彈性大 |

| 長期美債ETF(如TLT等) | 20% | 提前受益降息預期,具備配置價值 |

| REITs / 房地產ETF | 10%–15% | 降息後融資成本下降,租金估價有修復空間 |

| 標普500指數ETF | 25% | 核心配置、分散風險 |

| 黃金或現金類資產 | 10%–15% | 提高流動性、增強防禦性 |

未來有兩種情況美聯儲大概率會開始降息。第一個就是關稅的不確定性下降,確定性一高,美聯儲就可以開始慢慢調整自己的貨幣政策;第二個就是美國的就業開始惡化,如果就業惡化,即使關稅仍然有不確定性,相信美聯儲也會提前開始降息來幫助就業。

總的來說,美聯儲在2025年的政策空間正在打開,但降息並非萬靈藥。投資人的關注重點,應轉向政策節奏與經濟動能之間的配合。盲目樂觀不可取,理性、分批、均衡的策略才是勝率較高的選擇。

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。

納指ETF是一種追蹤納斯達克100指數的投資工具,憑藉分散風險、低成本、高流動性優勢,幫助投資人參與科技龍頭成長,同時也需關注市場波動、匯率和產業集中風險。

2025年05月16日