2023年12月25日

對於投資,每個人的操作方式都不一樣。但其中最著名的一種很多人大概都知道,那就是價值投資(Value Investing)。雖然大家都知道它,但並不是所有人都了解它。而且因為它至今沒有一個準確的定義,多數人都不能準確的概括它。為此,本文將給大家詳細敘述,價值投資的理念精髓有什麼?

價值投資什麼意思

價值投資什麼意思

它是一種投資策略,其核心理念是尋找被低估的、真實價值高於市場價格的投資標的。這種方法強調長期投資,認為市場對某些公司的估值可能存在誤差,而投資人可以透過深入研究和分析,挑選那些潛在被低估的股票或其他資產,以期待它們未來價值的實現。

這個理論的歷史可以追溯到本傑明·格雷厄姆(Benjamin Graham)和戴維·多德(David Dodd),在1934年所做的證券分析一書中。這是關於價值投資主題的經典之作,在這本書中他們提出應該購買那些價格相對於其內在價值大打折扣的股票。

而這需要三個步驟來確認:一是要確定價格與價值之間是否存在差異,二是要確定證券其未來的獲利能力,三是要在基本面上來分析其獲利能力。也就是說,為了找到被市場低估的股票,就需要了解清楚股票的內在價值。

為了全面研究股票的內在價值,投資人需要分析公司的財務表現收入獲利現金流和利潤等指標。同時也要研究公司基本面狀況,例如商業模式等。只有確定了其真實價值,才能找到被市場低估的潛在投資機會。

總而言之,其通常關注基本面分析,包括財務報表、獲利狀況、產業地位等面向。尋找那些具有強勁基本面,但由於市場情緒或短期問題而被低估的投資機會。但評估股票真實的內在價值更像是一門藝術而不是科學,不同的投資者在進行股票估值時會因為選擇不同方法或衡量指標而得出不同結論。

同時,在了解其內在價值後,也需要注意市場情緒。因為市場對於好消息和壞消息的反應都是過度的,而這也創造了買進機會。它強調理性和不受市場情緒左右的決策,不追求短期漲幅,而是專注於投資標的的長期潛在表現。其使用財務分析指標忽略股價短期走勢,尋找長期可持續發展的優質公司。

作為一種長期的投資策略,投資者期望市場最終會認識到被低估資產的真實價值。因此,通常不會受短期市場波動的影響而頻繁交易。著名的股神巴菲特曾說過,如果你不願意持有一個股票10年,那麼你連10分鐘都不要持有。

巴菲特也強調風險管理,注重安全邊際,並主張投資人應該像創業家一樣對待自己的投資。就是將自己看作企業的業主,而不只是股票的持有人。所以對企業的經營狀況和管理階層的品質非常關注。同時會根據對風險的容忍程度來設定安全邊界,但即使是中低風險策略風險也是不可避免的。

整體而言,其強調理性分析、長期持有,以及對投資標的真實價值的深刻理解。這種投資策略與其他短期交易或更為投機性的策略有所區別。相對於市場的短期波動,其更專注於投資對象的長期潛在收益。

| 書籍名稱 | 作者 | 主要觀點和亮點 |

| 《證券分析》 | 本傑明·格雷厄姆 | 強調安全邊際 |

| 《股票市場常勝投資法》 | 唐納德法根 | 以長期投資為基礎的投資法則。 |

| 《智慧財務》 | 卡爾·伊坎 | 介紹了該投資者的思考方法和決策過程。 |

| 《投資者的終極指南》 | 喬舒亞·肖茲 | 著重於長期投資策略,提供了實用的投資建議。 |

| 《巴菲特致股東的信》 | 華倫‧巴菲特 | 從巴菲特的角度解釋了這項投資的概念 |

| 《價值投資的邊界》 | 陶冬 | 探討了該投資與投機之間的區別 |

| 《意志力的勝利》 | 本·格雷厄姆 | 強調決策的理性與自律 |

| 《約翰尼夫:股市之子》 | 尼古拉斯·巴蒂尼 | 講述了約翰·尼夫的生平和投資方法 |

| 《大類資產配置》 | 戴維·費希爾 | 引導讀者實現多元、風險管理良好的資產配置 |

| 《巴菲特的股東大會》 | 帕米拉·邁耶 | 總結了巴菲特股東大會上的經典言論和智慧 |

價值投資兩個維度

其有兩個關鍵的維度需要深入了解和熟悉,這兩個維度分別是公司的基本面和市場心理。理解這兩個維度可以幫助投資者更全面地評估潛在的投資機會。

公司的基本面這個構面關注的是企業的基本面和內在價值。投資者會深入分析公司的財務狀況,包括利潤表、資產負債表和現金流量表,以評估其內在價值。這包括了對公司未來現金流量的估算,以及相對於競爭對手的估值水準。其核心在於找到被低估的股票,即市場價格低於內在價值的股票。

首先仔細研究公司的財務報表,包括資產負債表、利潤表和現金流量表。了解公司的債務水準、獲利能力和流動性等方面的情況。其次,理解公司的商業模式以及它是如何獲利的。弄清楚公司在其行業中的地位,以及它是否擁有競爭優勢。最後評估公司管理階層的品質和決策能力,了解管理階層的過往績效和對未來的願景。

市場心理這個向度關注的是市場的情緒和投資者心理。投資者相信市場上會出現低估和高估的波動,而這些波動通常受到投資者情緒和市場熱點的影響。所以在市場情緒過度悲觀或過度樂觀時,尋找被低估的投資機會。投資決策不受市場短期波動的影響,而更關注公司的長期潛力。

首先,了解市場的情緒和投資者的波動性。市場可能會過度反應短期事件,創造出被低估或高估的投資機會。其次分析市場趨勢,了解目前市場的整體方向。這有助於決定何時進入或退出投資,以及何時保持謹慎。最後,考慮宏觀經濟因素和特定產業的前景,了解產業的發展趨勢和影響公司績效的外部因素。

價值投資的四大要素

這四大要素是基於本傑明·格雷厄姆(Benjamin Graham)等先驅者的理念,在選擇潛在投資標的時需要考慮的核心因素,如內在價值(Intrinsic Value)、安全邊際(Margin of Safety)、企業財務狀況(Financial Health)以及長期業績。

內在價值是企業或資產的真實價值,通常是基於其未來現金流量的估算。投資者的目標是尋找市場上被低估的資產,其真實價值高於當前市場價格。這可以使用各種估值方法(如DCF模型、相對估值等)來計算真實價值,以確定一個投資標的是否被低估。

為了確定內在價值,投資人需仔細研究潛在投資標的的財務報表,包括資產負債表、利潤表和現金流量表。了解公司的財務狀況,包括債務水準、獲利能力和流動性,有助於評估其穩健性和抵禦不利變化的能力。

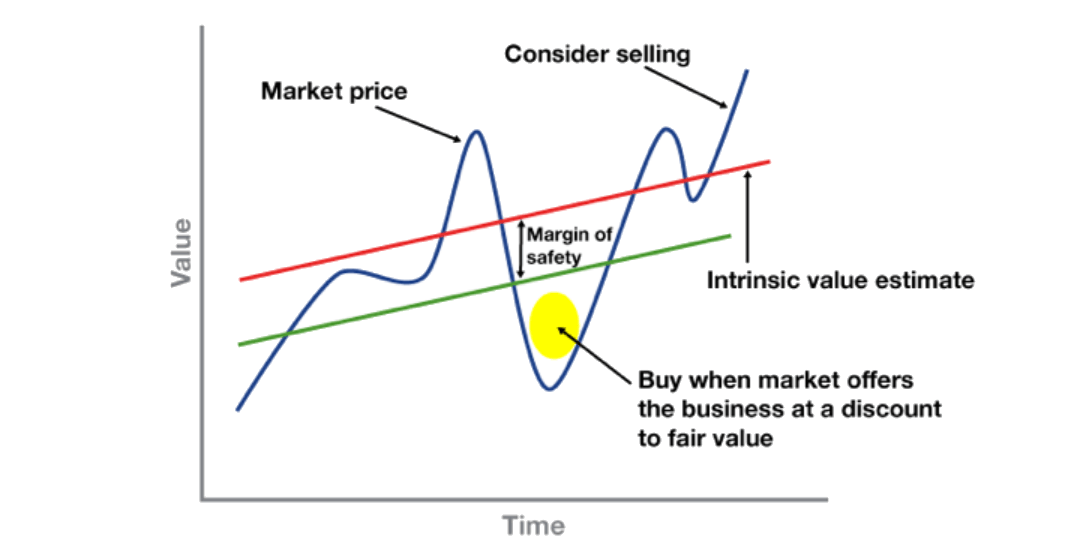

安全邊際是指市場價格與計算的真實價值之間的差距。投資人要確保購買資產時有足夠的安全邊際,以抵禦市場波動和錯誤估值的風險。有足夠的安全邊際可以提供額外的保護,降低投資的風險。

因為在計算公司內在價值的過程中也具有不確定性,所以需要對計算可能出現的錯誤留一點空間。也就是說不能在公司內在價值剛低於市場股價時就買入,要等到遠低於的時候再出手。

例如如果覺得一家公司值300億美元,不能在290或280億的時候就入手,萬一估錯了公司實際只值200億怎麼辦?那格雷厄姆在書中提到只會買股價是2 /3內在價值的股票,也就是說價值300億美元的公司,市場估值200億的時候就是非常好的買點。

其安全邊際標準就是1.5倍,但在現今的實際市場環境中,這個標準卻不太合用。因為想要真正的看懂一家公司變得越來越難,今天的美股上市公司先不說不同行業之間公司的差距,就算同為科技公司可能商業模式也會完全不一樣。

最後,它是一種長期的投資策略,強調持有那些有望在未來實現長期成長的股票。投資人會關注公司的長期績效和競爭力,而不是只關注短期市場波動。

這四個要素相互關聯,構成了價值投資的核心概念。透過仔細研究這些要素,投資者可以更好地選擇被低估的資產,並建立一個具有長期成長潛力和相對低風險的投資組合。

價值投資的理念精髓

其精髓在於尋找並投資被低估的金融資產,以期待市場最終認識到其真實價值,推動資產價格上升。它的核心是對投資標的真實價值的深入理解,投資者可透過基本面分析,特別是財務報表和獲利歷史,來估計資產的內在價值。

首先要了解投資和投機的差異。股票和彩券不同,買的股票不只是一個交易代碼,而是一家公司的一部分。換句話說買進一家公司,不是因為猜股票明天或後天會漲。而是因為認定這家公司在長期可以創造價值,讓這個世界在某些層面變得更好。投資人賺的錢就來自於這家公司為社會創造的價值,這也是價值投資這個名字的由來。

所以要了解一家公司的內在價值,就是一家公司真正該值多少錢。這可以關注公司的現金流狀況,因為其反映了公司的真實獲利能力。同時,也需要重視股息,因為它們提供了投資回報的一部分,尤其是當市場波動時。

關注公司的財務狀況,包括債務水準、獲利能力和流動性。健康的財務狀況有助於評估企業的穩健性和對不利變化的抵抗能力。同時評估公司管理階層的品質和決策能力。有負責任和有遠見的管理階層通常更能實現公司的長期價值。

因為市場先生不會告訴我們公司真正的價值,只能體系股票目前的交易價格而已,這個價格往往波動巨大。投資人要做的就是當公司的內在價值高於市場價格公司被低估時候買入,而內在價值低於市場價格的時候賣出。

市場就像一個鐘擺一樣,永遠在過於樂觀和不合理的悲觀之間擺動。過於樂觀時股價過於昂貴,過於悲觀時股價又會非常廉價。而聰明的投資人應該是冷靜的,向樂觀主義者賣出股票,從悲觀主義者手中買進股票。

所以,要把一家公司的價值和市場的短期波動分開。在研究一家公司的時候應關注公司實際的表現狀況,例如公司的營收有沒有穩定成長,公司的產品能不能帶來一個更高的毛利率,管理階層能不能有效的控製成本,提高營業利潤率。

這就需要了解市場心理學,特別是市場對於特定產業或公司的情緒。有時市場情緒可能導致股票被低估,為投資者提供機會。並強調獨立思考和不被市場情緒左右。不盲目跟隨市場的短期趨勢,而是根據深入的研究和理性分析做出決策。

同時投資人應倡導獨立思考,不盲目跟風。透過深入研究和分析公司,形成自己的獨立意見,而不是簡單地追隨市場熱點或大眾情緒。且在購買資產時要有足夠的安全邊際,即股票的市價應明顯低於其內在價值。這提供了一種保護機制,使投資者能夠承受不可預測的市場波動和估值誤差。或分散投資組合,避免對某一產業或資產的過度集中。

它是一種長期的策略,投資者應該有耐心等待市場最終認識到被低估資產的真實價值。長期持有有助於避免短期市場波動對投資決策的影響,並有助於充分發揮公司內在價值,並避免頻繁交易的成本和不確定性。

價值投資的概念精髓在於透過深入研究和理性判斷,尋找被低估的股票,以實現長期的、穩定的投資回報。這一理念由一系列的原則和策略所支撐,強調長期投資、風險管理和獨立思考。

和成長投資的區別

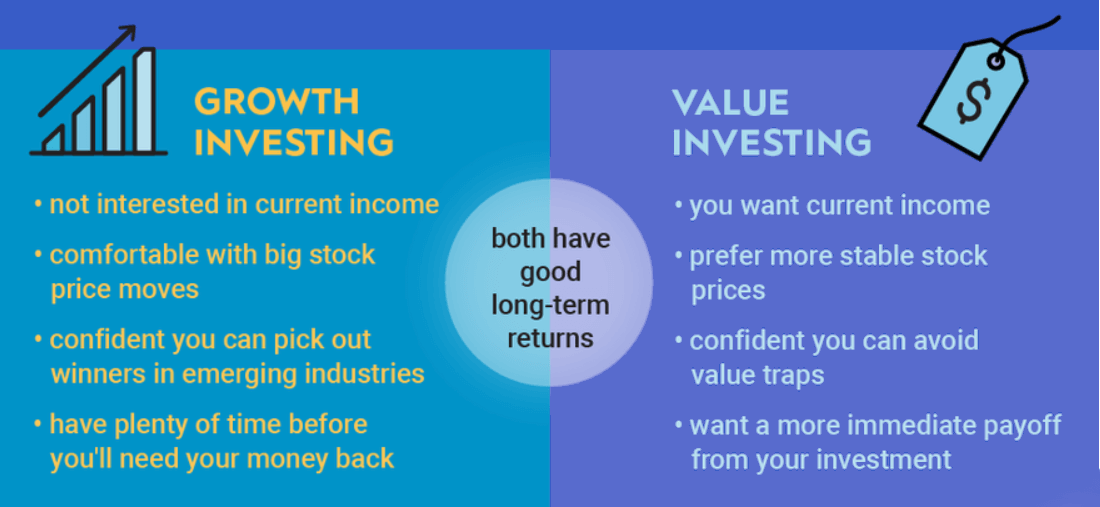

它們是兩種不同的投資策略,雖然都是更傾向於長期投資的概念,但在選擇投資標的和核心理念上存在一些顯著的差異。

價值投資者關注的是市場上被低估的金融資產,也就是那些市場價格低於其真實價值的投資機會。通常透過分析公司的財務報表、獲利歷史和其他基本面指標來確定一個資產的真實價值。

並強調購買資產時要有足夠的安全邊際,以抵禦市場波動和錯誤估值的風險。是一種長期的投資策略,投資人相信市場最終會意識到被低估資產的真實價值。

成長投資則關注那些有望在未來持續成長並創造高收益的公司,更注重投資標的潛在成長性。成長投資者可能更關注公司的收入成長率、市場份額和創新能力等指標,而不是過去的獲利歷史。

成長投資者可能更願意接受高估值,因為他們相信這些公司有望在未來實現高收益。成長投資者可能更容忍短期的股價波動,因為他們更注重公司未來的長期潛在成長。成長投資通常與創新和技術密切相關,因為這些公司有望透過不斷創新來取得成長。

一些成長公司更傾向於將利潤用於再投資業務而不是支付股息。因此,成長投資者可能不會專注於尋找股息收入,而更關注公司的再投資能力。

整體而言,價值投資更具投資性質,著重於低估的、相對低估的資產。而成長投資更具投機性質,更關注那些有望在未來實現高成長的公司。有些投資人也會採用混合策略,同時考慮價值和成長因素。

| 公司 | 商業模式和亮點 | 風險考慮 | 估值和收益 |

| 波克夏海瑟威公司 | 多元化投資組合,穩健的獲利能力。 | 依賴領導及有全球經濟波動風險。 | 低市盈率,穩定的現金流。 |

| 寶潔公司 | 多品牌策略, 連續65年提高股利。 | 消費者需求波動及市場競爭激烈。 | 穩定的股息,有機銷售成長。 |

| 塔吉特 | 獨特的數位模式,品牌強大。 | 零售業競爭大,依賴線上銷售。 | 低估市盈率,品牌銷售額成長。 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。