發布日期: 2023年12月13日

投資人帶著資金進入市場,但他們都各有不同的風險偏好。有的甘於冒險,所以喜歡炒科技,不會去賺去那些相對穩定的收益。但同樣的有些就不想追求那些高收益,要的就是一個穩定性。這些人往往會比較喜歡銀行股,因為它確實比較穩定,可以說是資深長線投資人的必備底倉。那麼對一般投資人來說,銀行股適合長期投資嗎?這個問題本文將來詳細講解一二。

銀行股是什麼?

它是指屬於銀行業的上市公司的股票。這些公司主要從事金融服務業務,包括但不限於存款、貸款、投資銀行、信用卡業務、資產管理等。它通常被認為是經濟的晴雨表,因為它們的表現和股價通常受到宏觀經濟因素的影響。

它是金融市場中的一種主要投資品種,投資者可以透過購買它來分享銀行業的利潤和增值。一些銀行以分紅政策著稱,向股東發放部分獲利。此外,一些銀行也可能實施股票回購計劃,用於提高每股股價。

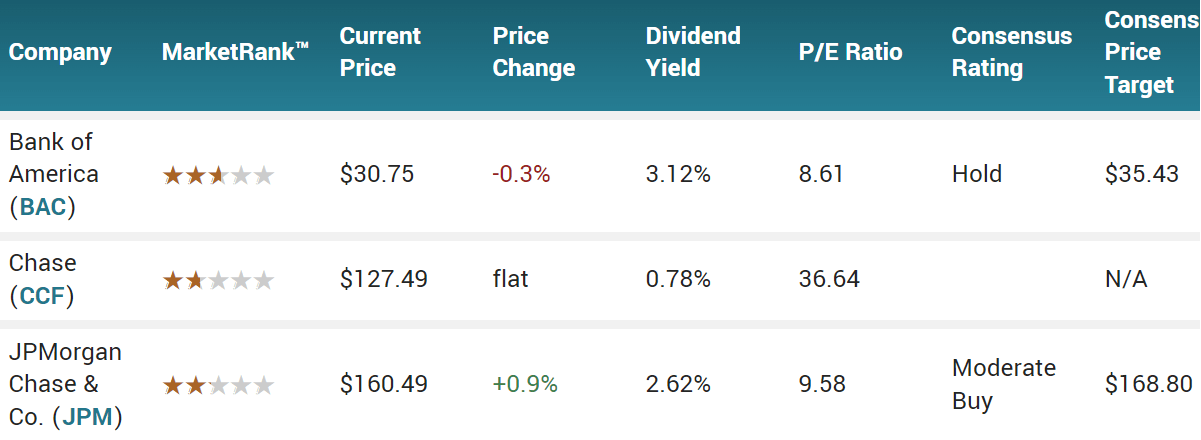

也就說,投資它可以得到兩方面的利潤。一個就是股息,一個就是分紅。如果想要從股利獲利,就要看股息率,高股息率更值得投資。但要注意的是,這部分利潤還需要看股價是否能成長。一般來說,銀行的股價成長率較低。想要從股息率中獲取更高利潤的,可以考慮好。

如果是對分紅利潤感興趣的,就需要了解關於銀行的獲利,獲利來源主要是透過向客戶提供貸款、管理存款、投資和其他金融服務來賺取收入。這可以從三個指標來計算,淨利差(NIM)、股東權益報酬率(ROE)、資產回報率(ROA)。

淨利差是銀行用來衡量其核心業務的指標,表示銀行從其貸款和投資中獲得的淨利息收入與其支付的存款利息成本之間的差額。淨利差的計算可以幫助銀行評估其資產和負債之間的利差,也就是透過借貸和投資活動實現的利潤。較高的淨利差通常被視為對銀行獲利能力的正面指標,不過它會受到市場利率、經濟環境和財務管理等因素的影響。

ROE衡量銀行為股東創造價值的能力,是透過將淨利潤與股東權益相比較而計算得出的。對於銀行而言,ROE通常會受到資本結構和負債成本的影響。 ROA衡量銀行在利用其總資產方面的效率,是透過將淨利潤與總資產進行比較而計算得出的。它體現了銀行在營運中實現利潤的能力,較高的ROA意味著銀行更有效地利用其資產來產生獲利。

ROE關注股東權益,而ROA則關注總資產。如果Roe高可是ROA低,可能是因為銀行沒有真正完善的使用他們的所有資源。銀行通常透過借貸和投資來實現利潤,因此它們的資本結構和負債成本可能對這兩個指標產生影響。投資者需將它們與同行業其他銀行進行比較,以評估其績效來確定銀行在利潤和資產利用方面相對於其他同行的優勢或劣勢。

| 公司 | 股利 | 國家 |

| LT集團 | 15.35% | 菲律賓 |

| 巴西奧銀行 | 14.74% | 墨西哥 |

| 哥倫比亞銀行 | 12.24% | 哥倫比亞 |

| 巴西銀行 | 11.19% | 巴西 |

| BNK金融集團 | 10.63% | 韓國 |

| 重慶農村社區 | 10.54% | 中國 |

| 中信銀行 | 10.14% | 中國 |

| 中國建築 | 9.96% | 中國 |

| 友利金融集團 | 9.74% | 韓國 |

| 地方性證券有限公司 | 9.71% | 墨西哥 |

| 莫內塔貨幣銀行 | 9.66% | 捷克共和國 |

| 荷蘭銀行 | 9.49% | 荷蘭 |

| 中國銀行 | 9.38% | 中國 |

| 智利銀行 | 9.23% | 智利 |

| 工商銀行 | 9.15% | 中國 |

| 中國民生銀行 | 9.13% | 中國 |

| 通訊系 | 9.08% | 中國 |

| 光大銀行 | 9.04% | 中國 |

| 農業信貸銀行 | 9.01% | 法國 |

| 農業銀行 | 8.96% | 中國 |

| 韓國工業區 | 8.92% | 韓國 |

| 商業銀行 | 8.70% | 捷克共和國 |

| DGB金融集團 | 8.67% | 韓國 |

| 桑坦德銀行 | 8.04% | 巴西 |

| 北歐銀行 | 7.91% | 芬蘭 |

銀行股分紅

分紅是股票投資的一種收益形式。在購入股票時,要考慮銀行的紅利收益率,即年度分紅與股價的比率。銀行股較高的紅利收益率對尋求穩定收入的投資者更具吸引力,但不要僅僅因為分紅而忽略其他重要的投資考慮因素。仍需要對公司的基本面、財務狀況和未來潛在成長進行充分研究。

購買銀行的股票後,如果想拿到分紅,一定要確保持有股票到權益登記日以及查看分紅政策和重要日期。分紅政策因公司而異,不同的銀行或任何上市公司都可以製定不同的分紅政策。持股多久能夠獲得分紅通常取決於公司的特定規定,這在公司的股票分紅政策中會有詳細說明。

一般銀行都會設定權益登記日或分紅日,只有在這個日期之前持有公司股票的股東才有資格享受分紅。因此,要確保在權益登記日之前購買並持有足夠數量的股票。一旦在權益登記日之前購買並持有了足夠數量的股票,就有資格獲得分紅。

銀行會在分紅日後的一段時間內將分紅款項支付給符合資格的股東,有些銀行會允許股東選擇以現金或以股票形式收取分紅。如果有這樣的選擇,可以根據需求和偏好進行選擇。需要注意的是,公司可能會在一定期間內多次進行分紅,而不僅僅是一次性的分紅。

分紅日之後,還有個付款日(Payment Date),在這一天分紅款項將直接支付給符合資格的股東。整個過程,包括分紅日、權益登記日和付款日,被稱為分紅週期。這些日期都會在其財務報告、分紅政策文件或其他公告中詳細說明,確保了解這些日期,以便及時採取必要的步驟。

分紅後,銀行的股價可能會調整。因為投資者在獲得分紅後選擇出售股票,或者市場對公司未來的預期發生了變化。所以這時投資人需要仔細考慮股價的變動,並評估投資目標和策略,以便更好地滿足長期目標。

分紅可能涉及稅務方面的考慮,例如分紅持有不到一年要繳10%所得稅,持有不到一個月要繳20%所得稅等。還有分紅後銀行可能會公佈未來的計劃,包括發放更多的股利、股票回購等。這些資訊都比較重要,需要投資人在了解後根據個人的投資目標、風險承受能力和市場條件做出明智決策。

銀行股為何下跌

這可能受到多種因素的影響,這些因素可能是公司內部的問題,也可能是宏觀經濟和市場因素。銀行的獲利很大程度上依賴淨利息收入,即貸款利息減去存款利息。如果利率下降,銀行的淨利息收入可能受到挑戰,對股價產生負面影響。

銀行業通常與經濟週期密切相關。在經濟放緩或衰退期間,貸款違約可能上升,同時公司和個人的信貸需求可能減少,這可能對銀行的獲利能力產生負面影響。如果銀行的貸款組合中存在大量不良貸款或經濟不景氣時違約的風險較高,投資者可能對銀行的資產品質感到擔憂,導致股價下跌。

隨著科技和數位化變革的加速,銀行業面臨來自新型金融科技公司(FinTech)的競爭,這可能對傳統銀行的獲利模式構成威脅。銀行業受到廣泛的法規和監管約束。政府對金融體系的監理政策的改變可能對銀行的經營產生影響,引發投資人擔憂。

一些宏觀經濟指標,如就業率、通貨膨脹率和國內生產毛額(GDP)等,對它的表現也有影響。整體市場情緒的變化也可能影響它的表現。如果投資者對整個經濟或金融市場的前景感到悲觀,可能會減少對它的投資。所以,投資人在購買前就應對這些因素有所考慮,以更全面地評估風險和機會。

適合長期投資嗎?

對於它是否適合長期投資,對於普通投資者來說。需要考慮的方面有,銀行業通常與經濟成長密切相關。如果投資者對未來的經濟成長持樂觀態度,就可以選擇長期持有受益。有些銀行股會定期支付穩定的股息,這對於追求長期資本增值和收入的投資者來說非常有吸引力。

許多銀行實施穩定的分紅政策,為投資者提供可觀的現金回報。這些分紅可以為投資者提供穩定的現金流,尤其是在市場波動時。所以,如果發現某家銀行有強健的財務狀況、穩定的獲利能力和有效的風險管理體系,就可以進行長期投資。

但同時,銀行業會有一定的利率、監理風險。也就是說,銀行業通常會受到利率波動的影響。如果利率上升,銀行的借貸和投資收益可能會增加,但如果利率下降,銀行的獲利能力可能受到挑戰。而且銀行業受到廣泛的監管約束,法規的變化可能對其經營產生重大影響。對其投資時,投資者應密切注意監管環境的變化。

而且銀行業容易受到宏觀經濟環境和市場波動的影響。如果投資者預期市場將面臨不確定性和波動性,就需要謹慎對待。

所以,如果想要投資銀行股,應了解其所屬銀行基本面和業務模式。同時,如果應該注意投資風險管理。將資產分散到不同行業和資產類別,以降低投資組合的整體風險。並定期檢查投資組合,並根據市場和個人情況進行調整。

總體而言,它可以成為長期投資組合的一部分,但投資者需要對市場和銀行業的風險有清晰的認識,並根據個人的財務目標和風險承受能力做出明智的投資決策。

| 公司 | CMP(盧比) | 市值(盧比) |

| SBI | 574.05 | 512317 |

| 印度工業信貸投資銀行 | 916.75 | 638593 |

| HDFC銀行 | 1520.7 | 846548 |

| 巴羅達銀行 | 141.6 | 73226 |

| 印度工業銀行 | 1264.1 | 97996 |

【EBC平台風險提示及免責條款】:本資料僅供一般參考使用,無意作為(也不應被視為)值得信賴的財務、投資或其他建議。