2023年02月24日

2022年转眼已近半年,在这个被无数作品称之为“未来”的时代,却让我们感到科幻作品与现实的割裂,经历两年多的公共卫生事件还未结束,后新冠时代已经进入了许多史学家的词典,一体化的世界如今已经是动荡不安,除了新冠余威犹在,俄乌的地缘冲突、大宗商品价格暴涨、美债收益率倒挂等,都影响和牵动着全球投资者的神经,让人不禁想起基辛格在华尔街日报的发言:新冠大流行将永远改变世界秩序。

今年1月,美国银行的首席投资策略师哈奈特(Michael Hartnett)发文警告华尔街,认为2022年将会迎来一场“利率冲击”。

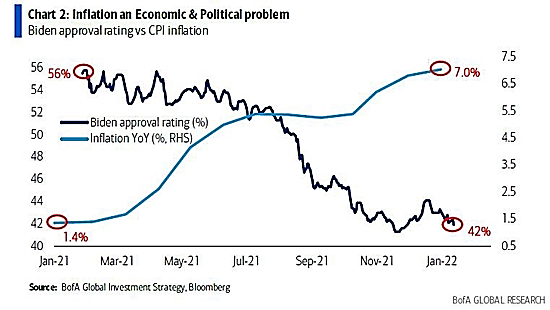

今天来看,他的警告已经变成了现实,哈奈特的每周流动显示报告的数字展示了严峻的数据:美国的通胀率已经从1.4%升至7%(美国3月公布的CPI已飙升至40年来最高8.5%),而拜登的支持率从去年的56%降至了42%。

(2021-2022拜登支持率与CPI)

越来越多的数据表明,“滞胀”这个70年代的老故事很可能要在2022年回归了,今天EBC金融就来和大家一同聊聊「滞胀」。

一、滞胀的前世今生

当我们谈论滞胀的时候,就会将我们的目光引向历史,1968年-1981年期间,纸醉金迷的“美国梦”来到了梦醒时分,在此之前,得益于世界大战积累起来的被抑制的对固定资产、住宅建筑、耐用消费品的需求,美国享受了五十年代和六十年代的工业高速发展,到1969年,战争的刺激消失了,科技发展处于低潮,此时的美国正经历着增长下滑、物价飞涨和失业率持续走高的复杂局面,GDP增长陷入停滞,而通货膨胀却节节攀升,滞胀便由此产生了。

从今天审视70年代的美国,我们普遍认为政策导向的偏差和政策对经济的误判很可能是导致当时滞胀的重要因素,这一观点被称作“不良政策冲击”,政策制定者长期采取扩张性的货币和财政政策导致货币超发和财政赤字扩张(期间美国M2同比稳定领先CPI同比2年),但经济学家们一直对此存有争议,因为在滞胀出现的70年代之前,流行的经济理论并不认可滞胀。

经济学家面对造成滞胀的原因,提出了不同的意见,除了前文所说的不良货币政策之外,还有以下五个原因:

1、供应冲击

供应冲击理论的支持者认为,滞胀的发生是由于某种服务或商品的供应突然减少。这导致价格急剧上升,通常会降低大多数公司的利润率,并减缓经济增长。

2、差异性积累

这是由经济学家Jonathan Nitzan和Shimshon Bichler创立的理论,部分学者认为并购、滞胀和全球化之间存在着某种关系。与供应冲击理论类似,他们认为,差异性积累推动了兼并和收购,而兼并和收购将限制商品供应的权力和积累的资本集中到了少数人手中,并导致滞胀的更高风险。

3、需求-拉动

由经济学家Eduardo Loyo提出的需求拉动滞胀理论认为,滞胀可以完全由货币冲击引起,而不需要与供应有关的冲击。当政府制定了货币紧缩政策,如提高联邦利率或者减少货币供应量时,就会出现这种情况。

4、成本推动型

成本推动型通货膨胀理论认为供应方的通货膨胀是滞胀的其中一个关键驱动因素。在这种情况下,价格上涨会导致失业,因为它们通常会降低公司的利润率,从而导致经济产出减少。供应方的通货膨胀也会受到关税、工资增长或劳动力短缺等因素的影响。

5、金本位制的结束

从历史上看,尼克松结束美元与黄金的可兑换性被认为是70年代滞胀的一个驱动因素。1971年,尼克松关闭了允许美元兑换黄金的黄金窗口,这使得美国很容易受到黄金挤兑的影响,因为外国人手中的美元要多于美国的黄金储备。1976年,美元的价值正式与黄金脱钩。这两个举措都使美元贬值,影响了通货膨胀和经济增长,导致了滞胀。

经济学家对导致滞胀的原因并没有达成共识。至今仍然在学界有很大的争议,但大多数人都同意滞胀绝非拼凑与巧合,而是一个可能重现的现象。

1979年沃尔克上台采取的紧缩货币政策成为这次滞胀的转折点,美国政府以大幅压低需求为代价遏制了高通胀,后续在里根政府主导的供给侧改革、科技进步等因素支持下美国彻底走出了“滞胀”。

二、滞胀的后果——如何影响每一个人

滞胀对于普通人的影响是什么?显而易见,一旦滞胀发生,最先冲击的就是普通人的抗风险能力,很多人就难以满足基本需求,尤其是失业者。对于打工人来说,滞胀会导致失业风险和降薪裁员,这也能显著降低消费者的信心和购买力,毕竟预期收入降低的时候,你选购新车的急迫心情肯定也就大大降低了。

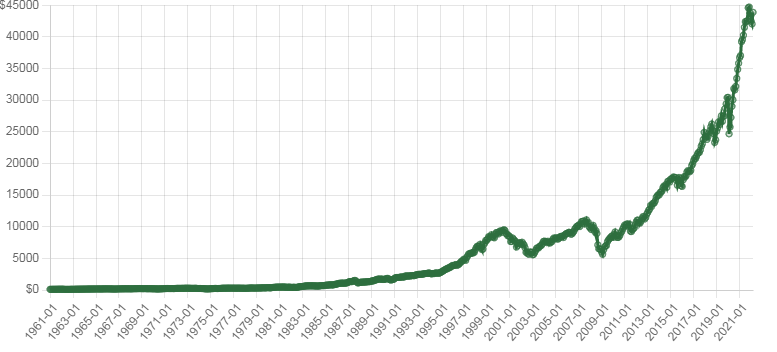

投资者受滞胀的影响往往来自利润率,因为滞胀通常会导致利润率降低,公司的每股收益增长减少进而影响股票价格,对股市的影响很大。根据高盛银行出具的报告,在过去的60年中,标普500指数每季度平均回报率为2.5%,但在滞胀时期的回报率为-2.1%。。

(1961-2021年标普500指数)

而对注重股息的投资者而言,也可能受到负面影响,因为公司在滞胀期间往往减少或暂停分红以节省现金。对于那些投资增长型股票的人来说,也可能会有重大损失,因为许多人对股票都有预期的增长目标,而滞胀会使其更难实现。

同样的,如果滞胀发生的时间足够长,一些公司可能会破产,造成投资者的重大损失,公司无力偿还的债务也可能会影响债券价格。

当然,投资者并非没有办法对冲通货膨胀的风险,金融市场常常会为高通胀时期设计专门的基金。对于滞胀还未到来或者初露端倪的投资者就需要转变其投资组合策略,或者决定继续持有食品和烟酒行业的蓝筹股,食品是消费者最后从购物清单中划掉的品类,而烟酒消费往往在经济下行时期出现增长,这些行业会带来相对稳定的收益,可以借此抵御滞胀或迅速恢复。

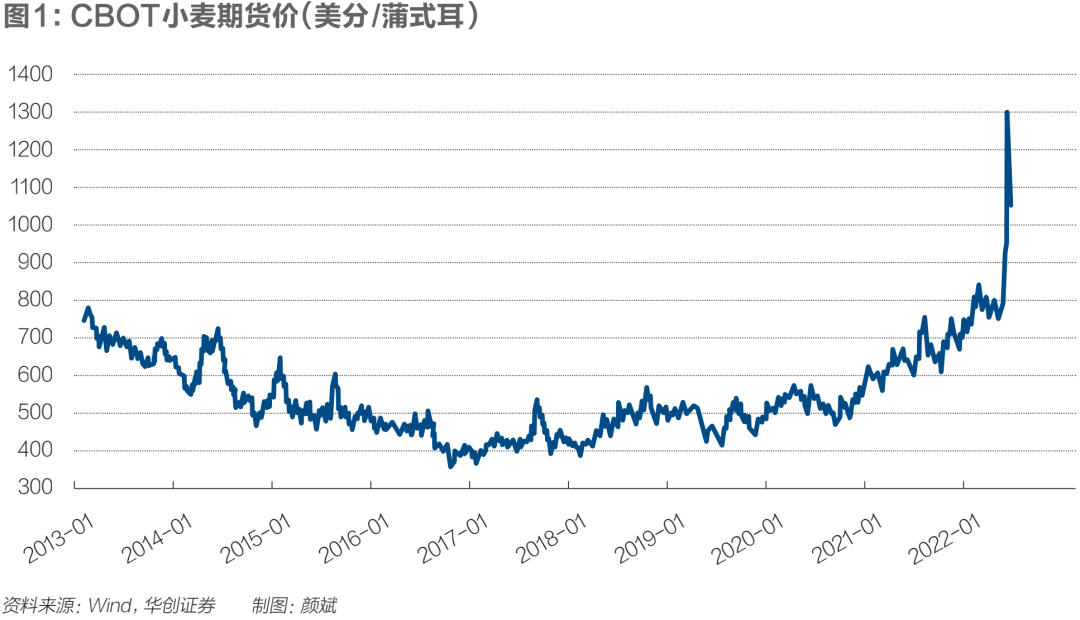

滞胀也可能会影响到国际贸易,因为包括食品在内的所有商品的全球价格上升,使做生意的成本大大增加,并进一步增加通货膨胀。国家或全球的失业也会减少全球经济产出、消费者信心和支出--由于全球贸易的相互关联性,增加更多地区的失业。

(CBOT小麦期货价:美分/蒲式耳)

应对滞胀,不同的国家政策也可能影响全球贸易,因为这些政策为复苏创造了不同的条件,但并非同时同步制定,这就意味着可能会发生冲突。这往往对新兴经济体和发展中经济体影响更大,因为这些国家往往由于赤字率过高,而无法像其他国家一样指定相应的各种货币或财政刺激政策。

三、该如何应对滞胀

应对通货膨胀对各国中央银行和政策制定者来说都是一件很困难的事,因为针对问题的一个方面会对问题的另一个方面产生负面影响。例如,提高利率会提高借贷成本,减少需求,从而降低通货膨胀,但也会导致GDP增长放缓。

货币主义对滞胀的应对方法是降低通货膨胀,即便它会导致短期失业率上升和经济增长下降。英国保守党政府在1979年至1984年期间采用了这种策略,并导致了该时期的经济衰退。

而通过支持企业降低成本和提高效率的政策来增加总供给也是其中一个措施,例如放松管制和暂停关税,可以用来解决成本推动型通货膨胀。但这些政策往往被排除在外,因为它们通常是为了解决全球供应短缺的国家政策。

新古典主义经济学家弗里德里希-哈耶克(Friedrich Hayek)建议政府通过停止扩张性货币政策,等待价格通过自由市场进行调整来对抗通货膨胀。这意味着削减货币供应量的扩张和利率的降低。

「躺平」也是一种策略:许多经济学家认为,面对滞胀,最好的办法可能是什么都不做,耐心等待。滞胀有时会随着时间的推移而得到纠正,而任何试图结束滞胀的干预措施可能会因大幅降低GDP而导致经济衰退。