2023年11月01日

在日元长期萎靡的背景下,日本周二央行宣布对收益率曲线控制进行进一步调整,允许10年国债收益率超过1%。

决策者还上调了物价预期,认为通胀会在今年和明年都将超过2%的目标,为结束超宽松政策铺路,然而决议宣布后日元又跌破150关口。

日本核心通胀在9月跌破3%,为逾1年来首次,原因是进口燃料价格走低。一些经济学家警告,日本通胀可能比想象中更具粘性。

在10月,日本劳动组合总联合会表示在明年薪资谈判中会寻求更大幅度涨薪。不仅如此,日本首相也承诺,在2035年左右前会将最低时薪提高1000到1500日元。

虽然央行行长植田和男屡次强调超宽松政策会保持下去,但是路透调查中近三分之二的经济学家都认为明年负利率就会寿终正寝。

不良后果

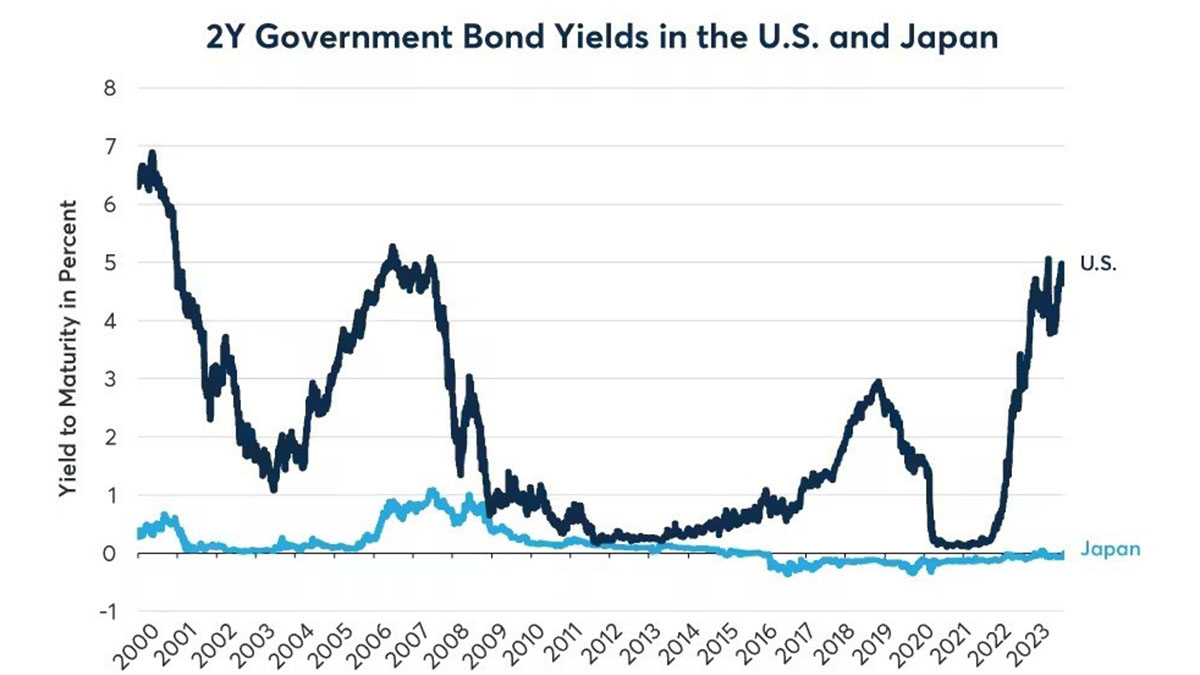

距离上次调整收益率曲线控制后仅仅3个月,其中必然存在一些风险,然而在日本国债收益率接近1%以及美国利率走高的情况下,此举被认为是必要的。

10年美国国债收益率离开关键心理点位仍然近在咫尺,美联储本周预计会再次进行鹰式暂停,潜在加剧债市抛售。

那意味着日本央行或许不得不额外增加购债规模来保卫现行政策框架,使得宽松项目的可行性受到挑战。

虽然最新利率决议可以减少购债需求,但是央行这么做的一个副作用是潜在推升长期利率,使其和经济基本面脱钩,破坏通胀稳定性目标。

此外,此举还可能向等待狩猎的投机交易者释放出信号。澳大利亚联储收益率目标在2021年的失效就充分展示政策难以为继会有什么风险。

日本央行国际部前主管长井滋人指出,变更收益率上限来应对美债收益率上涨会让收益率曲线控制变得没有意义。

同样是日本央行官员的小山贤太郎警告称,考虑到通胀前景以及市场对政策正常化的预期,在日本央行12月决议前,收益率曲线控制面临的压力可能极端严重。

日元疲软

根据彭博一份调查,大多数经济学家认为植田坚持想看到更多薪资增长可持续的迹象,才会考虑放弃负利率。

他此前辩称,推升物价的主要推动力是进口成本。在日本央行内部,如何结束黑田东彦遗留产物并没有达成一致意见。

随着美元主导汇率走势,交易员已经放弃对于日元上涨的期望。期权定价暗示,日元强力反弹不太可能在近期发生。

大多数期限的隐含波动率在10月触及18个月新低,黑天鹅指数则显示,美元兑日元的看跌期权流行度今年一直在稳步下行。

日元在中东冲突升级的情况下表现令人失望,即便有潜在官方干预风险,日元可能也只能止跌,而非扭转趋势。

不过景顺基金经理Tony Roberts认为“日元在现在的位置上不会贬值太多”,因此他削减了日本出口商的股票持仓。

新加披银行表示,日元在2024年有很大机会大幅跑赢,理由是预计美联储会降息而日本央行加速政策正常化。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。