发布日期: 2024年09月23日

更新日期: 2024年09月24日

随着美联储利率政策的变动,美国债券又火了起来,成了投资者们的“新宠”。无论是寻求避险资金,还是渴望固定收益的投资者,都不约而同地把视线聚焦在这个超过50万亿美元的庞大市场。这些债务工具的背后有着不为人知的市场玄机和经济趋势。今天,就让我们一起揭开这些债券的神秘面纱!

美国债券介绍

美国债券是美国政府、公司、市政当局或其他机构发行的一种借款工具。投资者购买债券,相当于借钱给发行方,发行方承诺在未来某个时间还本金并支付利息。

美国的债券有不少吸引人的特点,所以特别受投资者欢迎。首先,美国债券通常能提供固定收益,投资者可以定期拿到利息,这种稳定的现金流对那些追求稳健投资的人来说非常合适。

另外,债券的安全性跟发行方的信用评级息息相关。美国国债几乎被认为是无风险的投资,而公司债券和市政债券的安全性就要看发行方的财务状况了。

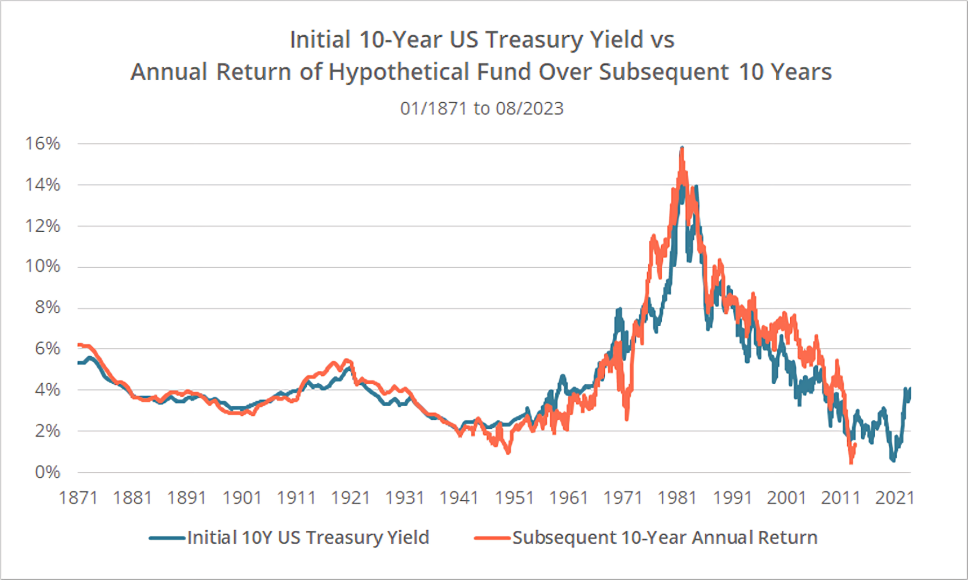

还有,债券的价格对利率变动非常敏感。利率上升时,已经发行的债券价格通常会下降,反之亦然。这意味着在利率环境变化的时候,债券的价格也会跟着波动。

美国的债券市场也非常多样化,不仅有国债、公司债和市政债,还有抵押支持证券(MBS)和资产支持证券(ABS)等各种选择。这样,投资者可以根据自己的风险偏好和投资目标,挑选最适合的债券。

在流动性方面,美国国债市场一直很活跃,特别是短期和中期的国债,投资者买卖起来比较方便。而且每种债券都有固定的到期日,到了那个时候,发行方会把本金还给投资者,所以你可以根据自己的投资计划,选择不同到期时间的债券。

还有,某些市政债券的利息在联邦层面免税,有时甚至还能免去州税和地方税,这对高收入人群特别有吸引力。

另外,一些美国债券,比如通胀保值债券(TIPS),会根据通胀情况做出调整,能帮助投资者抵御通胀,保持他们的实际购买力。

美国债券市场规模及ETF类别

美国债券市场是全球最大的,规模非常庞大,种类繁多。总市值大约有53万亿美元,占全球债券市场的主导地位。这里的债券类型多样,不同发行主体、期限、收益率和风险都有涉及。

主要类型有:

美国国债,由联邦政府发行的,主要分为短期、中期和长期国债,还有一种叫通胀保值债券(TIPS)。

短期国债(T-Bills)期限在一年以内,不定期支付利息,到期时只还本金和收益;中期国债(T-Notes)的期限是2到10年,会定期支付利息,到期时还本金;长期国债(T-Bonds)则有20年或30年的期限,需要定期支付更高的利息。

通胀保值债券,是和通胀挂钩的,能提供经过通胀调整的本金和利息保护。这意味着如果通货膨胀上升,你的本金和利息都会相应增加,帮助你保持购买力。

公司债券,由美国企业发行的,用来融资运营或者投资。这些债券根据信用评级分为投资级和高收益债券。投资级的债券信用评级较高,风险较低,通常利率也比较低;而高收益债券信用评级较低,风险相对高,但利率也更高。

美国债券的市政债券则是由州、市和地方政府发行的,主要用于资助公共项目。它的利息收入通常是免征联邦税的,有时在某些情况下也能免征州税和地方税。这让市政债券对投资者尤其有吸引力。

抵押支持证券,由住房抵押贷款支持的,主要是由一些政府支持的机构,比如房利美和房地美发行的。投资者通过这些证券可以获得来自住房抵押贷款的现金流。

资产支持证券是由多种金融资产支持,比如汽车贷款和信用卡债务等。投资者通过这些证券来分享资产带来的收益。

到2023年,美国债券市场的总规模大约有53万亿美元,还是全球债券市场中最大的一块。

其中美国国债大概占24万亿到26万亿美元;公司债券在10万亿到11万亿美元之间;市政债券约有4万亿美元;抵押支持证券(MBS)大约9万亿美元;资产支持证券(ABS)在1万亿到1.5万亿美元之间。

为了更方便地参与这个庞大的市场,美国债券ETF(交易所交易基金)就是一个非常便捷的选择,它让投资者能够通过证券交易所轻松买卖基金份额,从而投资于多种债券组合。主要的债券ETF类别有:

| 类别 | 介绍 | 举例 |

| 国债ETF | 投资于美国国债 | iShares 20+ Year Treasury Bond ETF(TLT) |

| 公司债ETF | 投资于美国企业债券 | iShares iBoxx $ Investment Grade Corporate Bond ETF(LQD) |

| 高收益债券ETF | 投资于高收益、低评级公司债券 | SPDR Bloomberg Barclays High Yield Bond ETF(JNK) |

| 通胀保值债券ETF | 提供通胀保护 | iShares TIPS Bond ETF(TIP) |

| 综合债券ETF | 涵盖美国债券市场的广泛敞口 | Vanguard Total Bond Market ETF(BND) |

美国的债券市场规模真是惊人,那么如此庞大的市场自然需要很多指标来帮助我们理解它的整体表现。这些指数能够反映不同类型债券的价格变化和收益率,帮助投资者把握市场趋势。接下来就来详细看一看这些主要的债券综合指数。

美国债券综合指数

债券综合指数是用于衡量美国市场整体表现的关键指标,反映了各类债务证券的价格变化、收益率和市场趋势。通过综合不同类型的债券,这些指数为投资者提供了市场状况的全面视角。

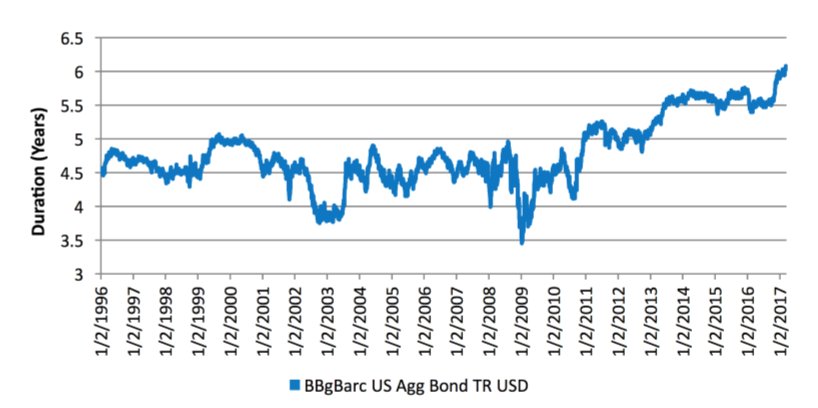

彭博巴克莱美国综合债券指数(Bloomberg Barclays U.S. Aggregate Bond Index),是最广泛使用的债券综合指数之一,涵盖了美国投资级债券市场的各个部分,包括国债、公司债和市政债券。该指数由资本加权计算,为了反映整体市场的表现。

彭博巴克莱美国综合债券指数包含超过9.000个债券,代表了广泛的债务证券;被广泛用于债券基金和ETF的业绩基准;提供稳定的收益来源,比较适合希望实现风险多样化的投资者。

富时罗素美国债券指数(FTSE Russell U.S. Bond Index)涵盖各种类型的债务证券,主要为投资者提供美国市场的全面视图。

FTSE Russell包括投资级债务和高收益债务,适合多样化投资策略,其还提供详细的分项指数,帮助投资者根据需求选择合适的投资组合。

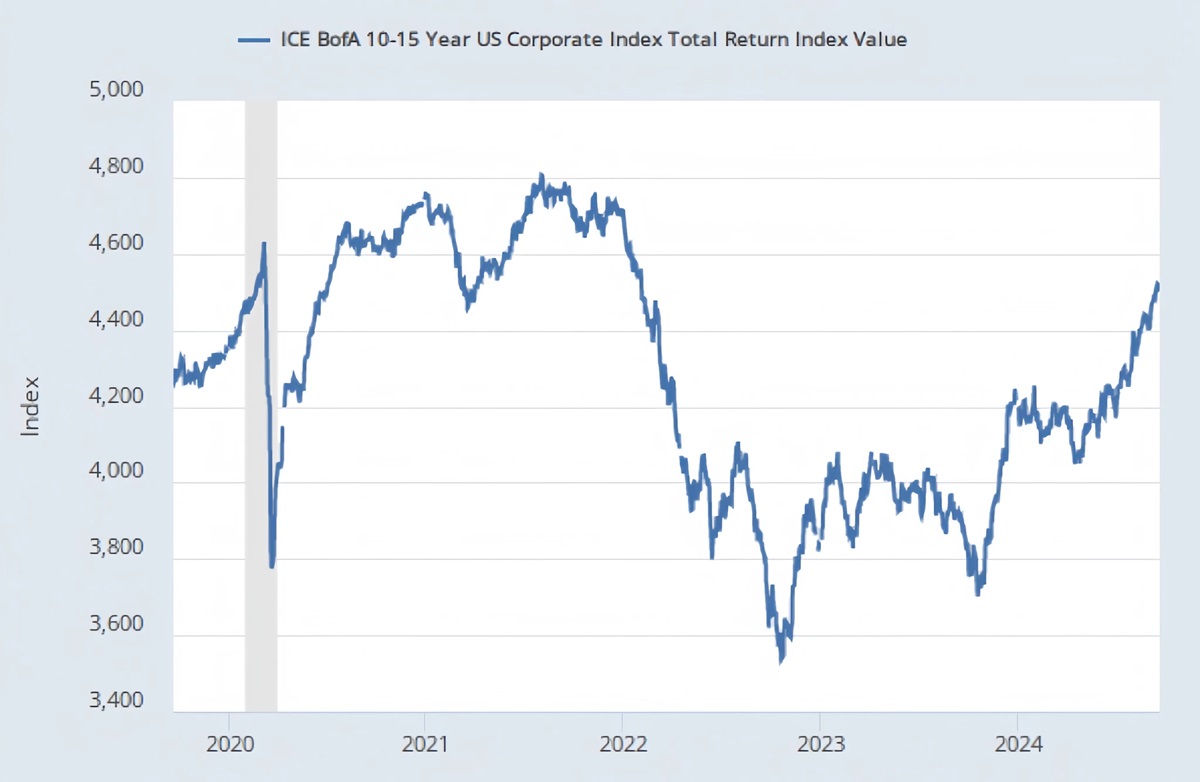

ICE美银美国公司指数(ICE BofA U.S. Corporate Index)专注于美国公司债券,涵盖多种信用评级的企业债,主要反映企业债市场的整体表现。

包含投资级和高收益公司债,提供对企业信用风险的详细分析,适合那些想要深入分析和投资公司债务的投资者。

标普美国发行投资级公司债券指数(S&P U.S. Issued Investment Grade Corporate Bond Index)包括所有由美国发行的投资级公司债券,按市场资本化加权。

主要聚焦于信用评级较高的公司债,适合追求稳定收益的投资者。反映美国企业债市场的整体健康状况,方便风险评估。

美国债券综合指数为投资者提供了市场表现的整体视角,有助于制定有效的资产配置策略。许多债券基金和ETF以这些综合指数为业绩比较基准,帮助投资者评估其投资的相对表现。

关注这些指数的变化能够帮助投资者了解市场风险,从而调整投资组合以应对潜在波动。

美国债券的购买途径

债券购买途径多种多样,取决于你希望购买的债券类型以及你的投资渠道。

通过经纪账户购买债券或债券ETF。美国国债可以通过网上券商账户直接购买,这些平台通常提供国债的一级和二级市场交易,一级市场是通过财政部发行的新债,二级市场是之前发行的债券的交易。

如果你想要更方便地投资债券组合,可以通过经纪账户购买债券ETF。购买美国债券ETF和购买股票一样简单,可以在券商的交易平台上直接交易。

通过美国财政部网站(TreasuryDirect)购买国债。美国财政部通过TreasuryDirect平台直接向公众出售国债,包括短期国债(T-Bills),期限通常为4、8、13、26或52周;中期国债(T-Notes),期限为2年、3年、5年、7年和10年;长期国债(T-Bonds),期限为20年或30年。

通胀保值债券(TIPS),帮助抵御通胀,提供通胀调整后的回报。通过银行或金融机构购买债券基金。这些基金通常投资于多种债券类型,提供多样化的债券敞口。

购买美国债券时,有几个关键点需要注意。第一是利率风险,债券价格和市场利率是反向关系,利率一旦上升,债券价格就会下跌。

其次是信用风险,尤其是公司债券,要了解发行人的信用评级。还有通货膨胀,它可能会侵蚀固定收益债券的购买力,但通胀保值债券(TIPS)可以帮助对冲这个风险。

最后,要记得根据你的投资目标、风险承受能力和流动性需求来选择合适的购买渠道和债券类型。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。