摘要:

摘要:

套汇交易是通过利用不同市场或金融工具间的暂时性价格差异获取无风险利润,但在实践中需面对市场波动、流动性不足、交易成本和执行风险等挑战。

在全球化的金融市场中,价格差异为交易者提供了大量机会,而套汇交易(Arbitrage)正是一种广为使用的策略,旨在通过利用不同市场或金融工具之间的价格差异来获取无风险利润。通过在不同市场同时买卖资产,交易者可以利用这些暂时的价格不一致性,实现资本的高效运作和增值。本文将详细探讨套汇交易的类型、性质以及在金融市场中的应用策略。

套汇交易是什么意思?

套汇交易,也常被称作套利交易(Arbitrage),是一种利用不同市场之间的价格差异来获取无风险利润的金融交易策略。其基本原理是,在一个市场中以较低的价格买入某资产,同时在另一个市场中以较高的价格卖出相同资产,从中获取价差利润。它主要依赖于市场价格的不统一性,来实现资本的转移和价值的增减,从而获得收益。

套汇交易类型

在不同市场或不同形式之间的资产价格出现差异时,套汇者会通过同时在不同市场进行相反方向的买卖操作,以期在价格差异消失时获得利润。以下是套汇交易的基本类型:

空间套汇,也称为跨市场套汇,指在一个市场中买入资产,同时在另一个市场中卖出相同的资产,利用两个市场之间的价格差异获利。这种类型的交易通常发生在不同交易所之间。例如,如果某股票在纽约证券交易所的价格低于在伦敦证券交易所的价格,套利者可以在纽约买入并在伦敦卖出,从而获利。

时间套汇,又叫做跨期套汇,涉及在不同时间点的交易。交易者在期货市场上买入一个合约,并同时在现货市场或另一个期货合约中卖出,以利用价格波动来获取利润。这种套汇通常发生在不同交割日期的期货合约之间。例如,某股票在上午和下午的价格差异可以为套利者提供获利机会。

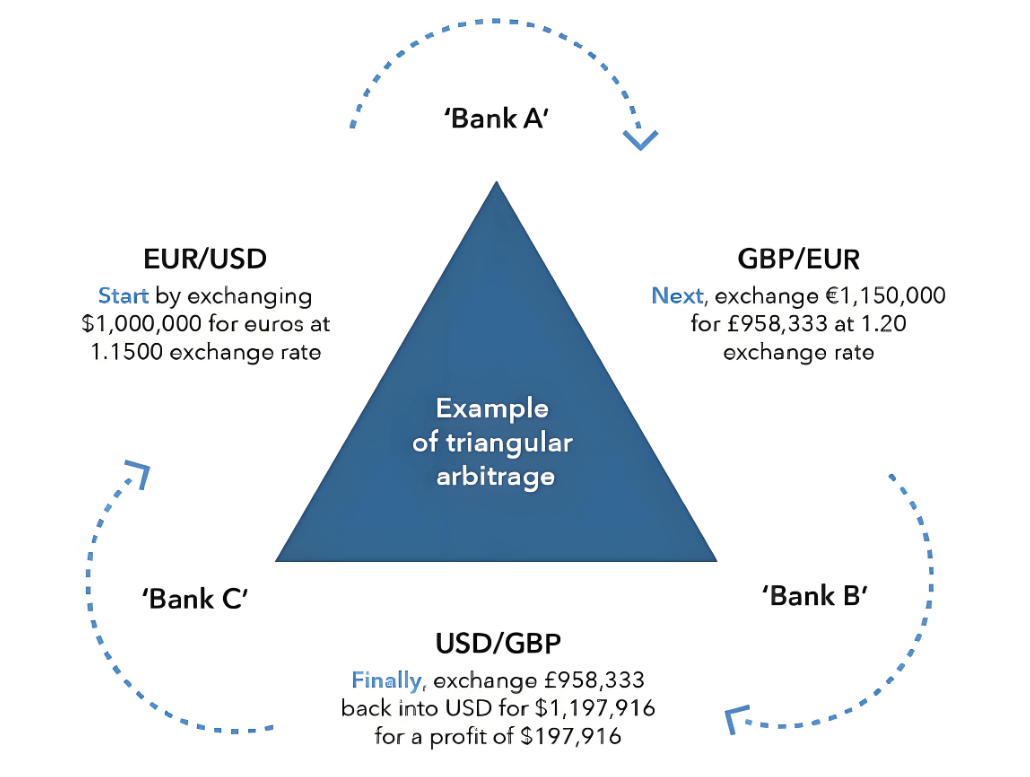

三角套汇又称间接套汇,在外汇市场中进行,交易者利用三种货币对的汇率差异进行套利。例如,通过美元/欧元、欧元/英镑和美元/英镑这三个货币对的汇率不一致进行交易,从中获利。

统计套利基于统计模型和算法,通过对历史数据进行分析,寻找和利用资产价格之间的异常关系。这种类型的交易通常依赖于量化模型和高频交易技术。

尽管理论上套汇交易是无风险或低风险的,因为它不需要预测市场方向,而是利用已有的价格差异来获利,但在实践中,市场效率的提高和套利机会的稀缺使得套利交易的实施变得更加复杂。这通常需要大量资金、高速交易系统以及深入的市场分析。此外,交易成本和市场流动性不足也可能影响套利交易的收益。每种类型的交易都依赖于对市场价格差异的及时识别和执行。现代交易系统和技术的进步使得交易变得更加高效和精确。

套汇交易的性质

它是一种金融策略,旨在通过利用市场之间或同一市场内部不同资产的价格差异来获利。其核心在于通过同时买入和卖出不同市场或金融工具,利用价格的不一致性实现无风险利润。套汇交易的基础是利用不同市场或金融工具之间的价格差异,例如,在价格较低的市场买入,在价格较高的市场卖出,从中获利。理论上,它是一种无风险的策略,因为它依赖于市场间价格的差异,而这些差异可以通过及时的交易实现锁定利润。然而,实际操作中可能存在执行风险和市场波动风险。

它有助于提高市场效率,因为它会促使市场价格向均衡水平靠拢。当套利者利用价格差异进行交易时,价格差异会逐渐缩小,市场趋向于更加均衡的状态。此类交易通常需要迅速反应和执行,因为市场价格的差异可能非常短暂。一旦价格差异被市场参与者发现并利用,套利机会可能很快消失。现代金融市场中,许多交易是通过高频交易策略来实现的,这需要先进的技术和算法来快速捕捉和执行交易机会。

它有多种形式,包括空间套汇(利用不同地理位置市场之间的价格差异)、时间套汇(利用同一市场不同时间的价格差异)和货币套汇(利用不同货币间的汇率差异)等。尽管理论上无风险,但实际操作中可能面临交易成本(如手续费、买卖价差)和其他风险(如市场流动性风险、执行风险等)。通过精准的交易策略和快速的执行,交易者可以利用市场中的价格差异实现盈利。

套汇交易在金融市场中的策略

在金融市场中,套汇交易的策略通常包括以下几种形式:首先,空间套汇涉及利用不同市场间的价格差异。例如,某种资产在两个不同交易所的价格不同,交易者可以在价格较低的交易所买入,并在价格较高的交易所卖出。这种策略要求交易者能够迅速识别价格差异,并能够在两个市场之间有效地进行交易。

其次,时间套汇利用同一市场中不同时间的价格差异。这种策略通常涉及购买资产并在未来某个时间点卖出,或反之,依赖于价格的预期变化。例如,交易者可能会在预期价格上涨之前买入资产,然后在价格上涨后卖出,从而实现盈利。

货币套汇则利用不同货币之间的汇率差异。交易者可以在一个货币对的汇率被低估时买入,并在另一个货币对的汇率被高估时卖出。这种策略可以涉及现货市场和期货市场的操作,通过货币对的价格差异来实现盈利。

跨市场套汇是指在不同类型的金融市场中寻找价格差异。例如,交易者可以在股票市场和期货市场之间寻找套利机会。当股票市场和期货市场之间存在价格差异时,交易者可以进行买卖操作来实现盈利。这种策略需要对多个市场有深入的了解和监控。

此外,还有统计套利,这是一种基于统计模型和算法的策略。交易者使用数学模型来预测价格走势,并利用历史数据中的统计规律来寻找套利机会。这种策略通常需要先进的计算技术和数据分析能力。

最后,高频交易也常用于套汇策略中。利用先进的技术和算法,交易者可以在极短时间内捕捉市场中的微小价格差异。高频交易者依靠超快的交易执行和强大的数据处理能力来实现套利。在实际操作中,套汇交易可能面临各种风险,包括市场流动性风险、交易成本和执行风险。成功的交易需要快速响应市场变化、有效管理风险,并利用技术手段提升交易效率。

尽管理论上套汇交易是一种无风险的获利手段,但在实践中,交易者仍需面对市场波动、流动性不足和交易成本等风险。成功的交易不仅依赖于对市场价格差异的准确识别,更需要高效的执行策略和先进的技术支持。随着金融市场的不断发展,套利机会逐渐稀缺,交易者必须具备敏锐的市场洞察力和快速反应能力,才能在复杂的市场环境中持续获利。

| 类型 | 描述 | 优势 | 风险 |

| 空间套汇 | 不同市场间价格差异套利 | 利用市场差异 | 交易成本高 |

| 时间套汇 | 同市场不同时间点套利 | 抓住时机 | 价格波动风险 |

| 三角套汇 | 外汇市场三种货币间套利 | 汇率差异获利 | 汇率波动风险 |

| 统计套利 | 基于历史数据和算法套利 | 量化分析 | 模型失效风险 |

| 高频套利 | 超快交易系统捕捉微小差异 | 执行快速 | 高成本与技术要求 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。

黄金现在可以买吗?近期黄金市场波动主要是对政策不确定性溢价的修正,支撑黄金的四大基石依旧稳固。最佳买入时机通常在恐慌抛售后或长期涨势中健康回调结束时。

2025年08月12日

期货平仓意思是通过相反方向的交易结束持仓,释放保证金,既可以是止盈,也可以是止损。即止损只是平仓的一种特殊类型,止损必然通过平仓实现,但平仓未必是为了止损。

2025年08月12日