发布日期: 2024年09月09日

在投资交易中,基本面分析和技术分析是两大核心要的分析方法。基本面分析关注标的物的具体情况,例如公司的商业模式和财务状况等,而技术分析则侧重于通过各种技术指标来分析市场趋势和预测价格变化。为了做好技术分析,投资者必须熟悉并有效运用各种技术指标。现在,我们来看一看,技术指标及其应用与注意事项。

技术指标指的是什么?

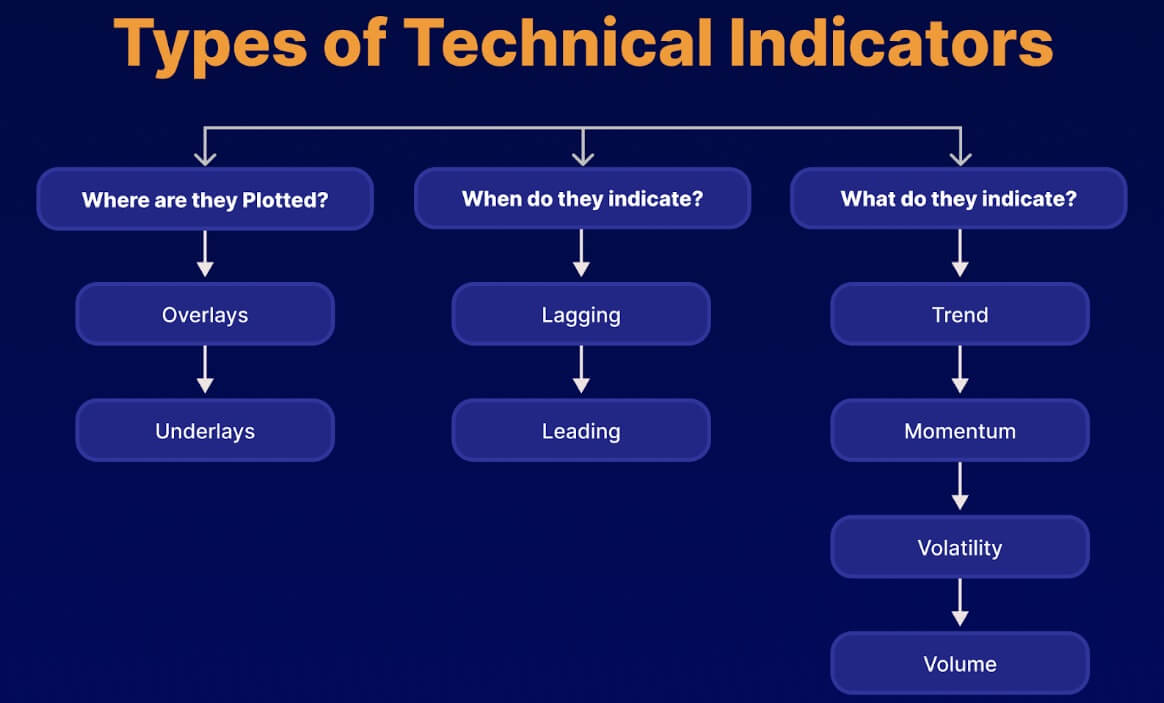

技术指标是基于股票或市场的历史价格和成交量数据,通过数学公式计算得出的量化数据,用于分析市场走势和预测未来价格变化。它们帮助投资者和交易者识别市场趋势、买入或卖出的时机、以及潜在的市场反转点。

技术指标通常可以分为趋势指标、动量指标、波动性指标和成交量指标等类型。每种类型的指标提供了市场的不同信息:趋势指标帮助识别市场的整体方向,动量指标衡量价格变动的速度和强度,波动性指标评估市场的波动范围,而成交量指标确认趋势的强度和可能的市场转折点。将这些指标结合使用,可以从多个角度全面分析市场状况,提高投资决策的准确性。

其中,趋势指标主要包括移动平均线(MA)、平均趋向指数(ADX)和移动平均收敛发散指标(MACD)。这些指标通过不同的方式帮助投资者把握市场的主要方向,从而制定更有效的交易策略。移动平均线通过平滑价格数据来显示长期趋势,帮助确认市场是否处于上升或下降趋势中。平均趋向指数(ADX)则专注于衡量市场趋势的强度,评估趋势的持续性及其强弱程度。

此外,MACD结合了短期和长期移动平均线,提供了市场趋势的动向和潜在反转点。macd线与信号线的交叉,以及MACD柱状图的变化,帮助投资者识别趋势的变化和买卖时机。通过综合使用这些趋势指标,投资者可以更清晰地把握市场走势,提高交易决策的准确性。

动量指标,如相对强弱指数(RSI)和随机指标(KDJ),主要用于衡量价格变动的速度和强度。这些技术指标帮助投资者了解市场的动量变化,从而优化买卖时机。RSI通过比较一定时间内的平均上涨幅度与平均下跌幅度,评估市场的超买或超卖状态,进而帮助识别可能的价格反转点。

另一方面,KDJ通过计算价格在一定周期内的最高价、最低价和收盘价的关系,揭示市场的超买或超卖区域。这些动量指标提供了关于市场过度买入或卖出的信号,帮助投资者在适当的时候做出交易决策,避免在不利条件下进出市场。

波动性指标,如布林带和平均真实范围(ATR),用于帮助投资者了解市场的波动程度,从而制定更合适的交易策略。布林带通过计算价格的标准差来设定上下轨,这些轨道显示了市场的波动范围,并帮助识别潜在的超买或超卖状态。价格触及布林带的上下轨通常预示着市场可能的转折点。

另一方面,平均真实范围(ATR)则测量价格在一定时间内的波动幅度,提供了市场波动性的量化指标。ATR的增加表明市场波动性上升,可能伴随着价格变动加剧;而ATR的减少则表明市场波动性下降,价格变动较小。通过这两种波动性技术指标,投资者可以更好地评估市场的风险和机会,从而优化交易策略。

成交量指标,包括成交量和累积/派发线(Accumulation/Distribution Line),帮助识别趋势的强度和潜在的反转信号。成交量显示交易活动的数量,帮助判断市场对价格变动的认同程度,成交量增加通常表明趋势可能持续,减少则可能预示趋势减弱或反转。

累积/派发线结合价格变动与成交量,揭示市场的买卖力量。当累积/派发线升高时,表明买盘强劲,价格可能上涨;下降则可能表示卖盘压力增大,市场面临下行风险。这些指标结合使用,能更准确地评估市场趋势和反转点。

这些技术指标提供了对市场状态的不同视角,使投资者能够从多个角度分析市场动向。趋势指标帮助识别市场的整体方向,动量指标衡量价格变动的强度,波动性指标评估市场的波动范围,而成交量指标则确认趋势的强度和潜在的转折点。通过结合多种指标,投资者可以综合考虑各种市场因素,从而获得更全面的市场分析,制定出更有依据和有效的交易决策。

技术指标炒股有用吗?

通过分析历史价格和成交量数据,技术指标帮助投资者识别市场趋势、判断买卖时机和预测价格变动,是炒股中非常有用的工具。然而,尽管它提供了有价值的信息,但也有局限性,比如滞后性和假信号。因此,最好将他与其他分析方法结合使用,以提高投资决策的准确性。

技术指标具有显著的优点,特别是在趋势识别方面。例如,移动平均线(MA)通过平滑价格数据,能够清晰地显示市场的长期趋势,使投资者能够更好地判断市场的主要方向。这些指标能够有效地指导投资者跟随趋势或适时调整策略,从而提高交易决策的科学性和准确性。

它还在买卖信号的生成中发挥着关键作用。例如,相对强弱指数(RSI)和MACD(平滑异同移动平均线)能够为投资者提供明确的买卖信号。这些信号帮助投资者在适当的时机做出决策,优化交易策略。

同时,技术指标在风险管理方面也具有重要作用。波动性指标如布林带(Bollinger Bands)和平均真实范围(ATR)能够评估市场的波动性,从而帮助投资者设定合理的止损和止盈点。这些工具可以有效控制风险,提升投资策略的稳健性。

在市场确认方,成交量指标起着至关重要的作用。例如,成交量(Volume)和累积/派发线(Accumulation/Distribution Line)可以帮助确认价格走势的有效性。这些指标能够增加信号的可靠性,帮助投资者判断趋势的真实程度,并做出更加准确的交易决策。

但是,由于大多数技术指标基于历史数据进行计算,它们往往反映的是过去的市场走势。因此,投资者可能在市场已经发生变化之后才收到信号。这种滞后性可能导致决策延迟,从而影响投资的时机和效果。尽管它可以提供有价值的参考,但在动态的市场环境中,投资者应结合其他分析工具和方法,以提高决策的准确性和及时性。

而技术指标的另一个局限性是可能产生假信号或误导信号,尤其在震荡行情中。由于它们依赖于历史数据进行计算,当市场处于横盘或无明确趋势时,指标可能会频繁发出错误的买卖信号。这些假信号可能导致投资者进行不必要的交易,进而引发损失。

在不同的市场环境中可能表现出不同的效果,这是技术指标局限性之一。例如,在强势市场中,某些指标可能有效地帮助识别趋势和买卖信号,而在弱势市场或震荡行情中,这些指标可能表现不佳,产生误导性信号。相同的技术形态在不同的市场环境下可能有不同的效果,

此外,单一技术指标往往无法全面反映市场的复杂情况,因此依赖单一指标进行决策可能会导致片面的分析。为了获得更准确的市场评估,投资者应结合趋势指标、动量指标、波动性指标和成交量指标,以及其他分析方法。这样才能够更全面地分析市场动态,从而提高决策的准确性和有效性,减少由于单一指标局限性而可能带来的误判。

总的来说,技术指标是股票投资中的重要工具,帮助分析市场趋势和价格动向。然而,为了做出更准确的投资决策,其应与基本面分析、市场新闻和个人投资策略相结合。这样可以综合考虑公司基本面、市场情绪和投资目标,从而提高决策的全面性和准确性。

技术指标运用时的注意事项

技术指标运用时的注意事项

通过应用各种技术指标,如移动平均线、相对强弱指数(RSI)和MACD等,投资者可以从众多股票中筛选出符合特定技术信号的股票。然而,需要注意的是,相同的技术形态在不同的市场环境中可能会有不同的表现。因此,在使用技术指标进行选股时,必须结合市场整体走势和行业板块的表现进行综合分析,以提高选股决策的准确性。

在强势市场中,技术形态如“早晨之星”或“老鸭头”通常表现良好,预示着股价上涨。然而,在弱势市场中,这些形态可能失效,价格可能继续下跌或横盘。因此,使用技术指标时需要结合市场环境来调整策略,以确保更准确的投资决策。

在市场处于弱势时,选股难度增加。即便选中了形态好的强势股,由于大盘整体不佳,股价的上涨空间有限,甚至可能面临亏损。许多投资者在弱势市场追涨强势股时,容易高位被套。因此,技术指标在弱势市场中需要调整,避免盲目追逐短期的强势股。

在市场强势时,强势股的上涨机会更大。强势股通常会吸引跟风盘,主力敢于拉升股价。此时,强势股的上涨往往持续,强者恒强。这种情况下,技术指标可以帮助投资者捕捉市场中的机会,特别是那些拒绝调整的强势个股。

在技术选股中,常用的短期均线包括5日线、10日线和20日线。股价突破5日线通常表明短期内有上行动力,若伴随成交量放大,则市场对该股的认可度较高。对于股价在5日线和10日线之间的个股,若能在回踩10日线后反弹,可能表明股价经历了短期的洗盘调整,有望继续上涨。而回踩20日线的个股则需谨慎分析,特别是在股价已处高位时,回踩20日线可能存在较大风险。

20日均线在技术分析中是一个关键支撑位,代表一个月的平均成本。强势股通常不会跌破20日均线,一旦跌破,可能引发技术派散户的抛售,影响市场信心。因此,主力通常会避免股价跌破20日均线,以维持市场的稳定。投资者在技术选股时,应重点关注股价是否能稳在20日均线上方,以便更好地把握投资机会和规避风险。

在利用相对强度技术指标来选股时,应优先选择那些长期趋势向上的股票。例如,NVIDIA的相对强度线在长期内持续走高,即使在大盘调整期间也展现出较强的相对强度,这意味着该股在市场波动中依然保持稳健上升趋势,符合长期投资者的需求。

此外,关注那些股价尚未创新高但相对强度线已领先创新高的股票。这通常表明机构投资者对该股票的买入兴趣浓厚,未来可能会推动股价进一步上涨。像2020年期间的Sientra和DocuSign,就曾展现出这种相对强度领先股价创新高的特点。

为了更好地适应个人投资需求,投资者可以根据不同的投资周期调整相对强度指标。例如,对于中长期投资者,可以将均线设置为50日或200日,以减少短期市场波动带来的信号干扰,更准确地把握股票的趋势变化。

技术选股的成功不仅依赖于指标本身,还需要结合市场的大环境和个股的具体情况。投资者在应用技术指标时,必须灵活应对市场变化,调整策略,避免机械化使用指标。同时,风险控制也至关重要,尤其是在市场弱势或个股高位时,应警惕回撤风险,及时止盈或止损。

| 指标名称 | 运用 | 注意事项 |

| 移动平均线(MA) | 应用于识别长期趋势 | 注意避免滞后信号。 |

| 平均趋向指数(ADX) | 衡量趋势强度 | 注意避免在震荡市场中使用。 |

| MACD | 识别趋势方向和潜在反转点 | 注意可能出现假信号。 |

| 相对强弱指数(RSI) | 衡量超买或超卖状态 | 注意调整周期以匹配市场情况。 |

| 随机指标(KDJ) | 揭示超买或超卖区域 | 注意避免在震荡市场中误用。 |

| 布林带(Bollinger Bands) | 评估市场波动范围 | 注意在强趋势市场中信号的有效性。 |

| 平均真实范围(ATR) | 测量市场波动性 | 帮助设置止损点,注意波动性变化的影响。 |

| 成交量(Volume) | 确认趋势的强度 | 注意避免低成交量时的信号。 |

| 累积/派发线(AD) | 识别买卖力量 | 注意与价格走势的配合。 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。