2023年04月06日

“坏消息就是坏消息”成了投资者们的普遍共识,高盛、摩根大通接连警告,经济衰退和硬着陆的预期开始在市场上体现,投资者们已开始演绎经济衰退剧本。

本周经济的坏消息包括:

3月ADP就业人数增加14.5万,远低于预期的21万和前值26万,同时工资增长放缓,突显出劳动力市场需求出现降温迹象。

3月ISM服务业指数降至51.2的三个月新低,逊于预期的54.6和前值55.1,衡量新订单、商业活动和就业的指标均下降,投入品价格指数降至2020年7月来最低,表明通胀压力放缓。

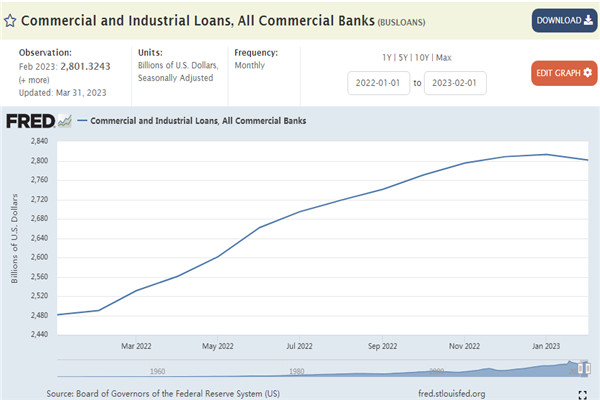

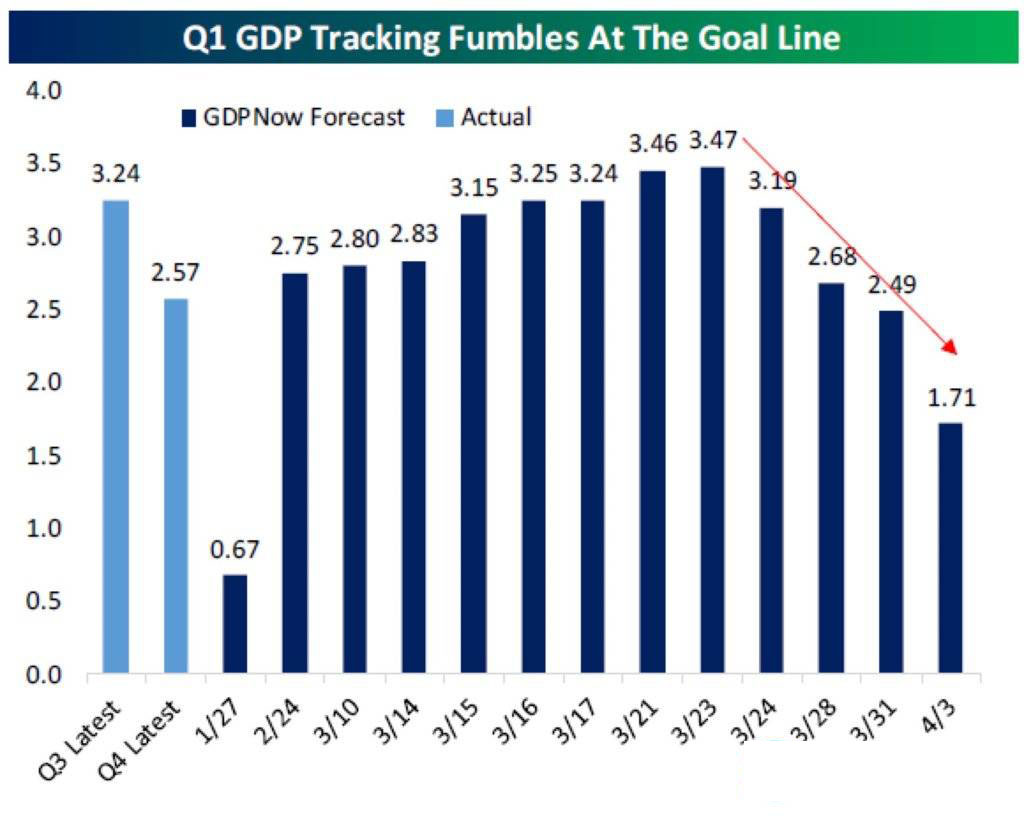

2月贸易逆差705亿美元超预期,为去年10月以来最大逆差,或拖累一季度GDP表现。亚特兰大联储的GDPNow模型预计美国一季度经济增长1.5%,显著低于两周前预测的3.5%。

2月JOLTS职位空缺数近两年里首次跌破1000万。

美国接连几日经济的“坏消息”不再是市场的“好消息”,4月5日,美债、美元及黄金均上涨,三个月/10年期美债收益率曲线倒挂幅度徘徊历史最深。现货黄金一度升破2030美元,连涨三日并刷新13个月最高。美国科技股指跌1%,周期性股票的涨幅低于防御性股票4.23%,为去年8月以来的最大差距。

亚特兰大联储不到两周时间,将美国第一季度实际GDP增长预期从3.5%下调至1.7%,衰退越来越近。

摩根大通的市场分析师 Andrew Tyler在最新的市场总结中指出,美国劳动力市场持续降温,经济衰退正在逼近,市场继续保持风险厌恶的基调。

摩根大通分析师Ronald Adler解释称,最近几天市场对经济衰退的预期因ISM数据的公布加剧,市场存在避险心理:

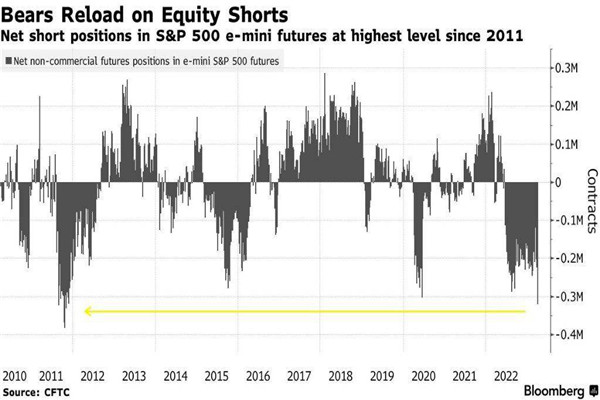

市场更偏好较大规模、更为防御性的股票指数。相对于小型股指数IWM,标普500指数SPX仍然保持着稳定的表现。虽然纳斯达克指数和标普500指数的交易量下降了20%,但总体资金流向保持平衡。同时,更多的投资者采取了做空策略。

高盛分析师John Flood也认为,隔夜市场呈现出对经济衰退与硬着陆的预期,长时间以来首次出现糟糕的经济数据对股票产生负面影响的情况:

高盛用于衡量周期性股票和防御性股票之间相对表现的指数,下跌了160个基点。

如果用1-10分来给高盛每日的活跃程度打分,那么能拿到4分。

"Sell Skew"是指买入和卖出期权合约的比例。如果卖出偏度为负,意味着卖盘更多,市场看跌情绪增强,股价下跌的可能性增加。

总体而言,当日交易规模的卖出偏度为-6%,处于过去52周第82百分位数。

资产管理公司的卖出交易偏度为-14%,处于过去52周第80分位。

与此同时,对冲基金为-6%卖出偏度,处于过去52周第77分位。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。