摘要:

摘要:

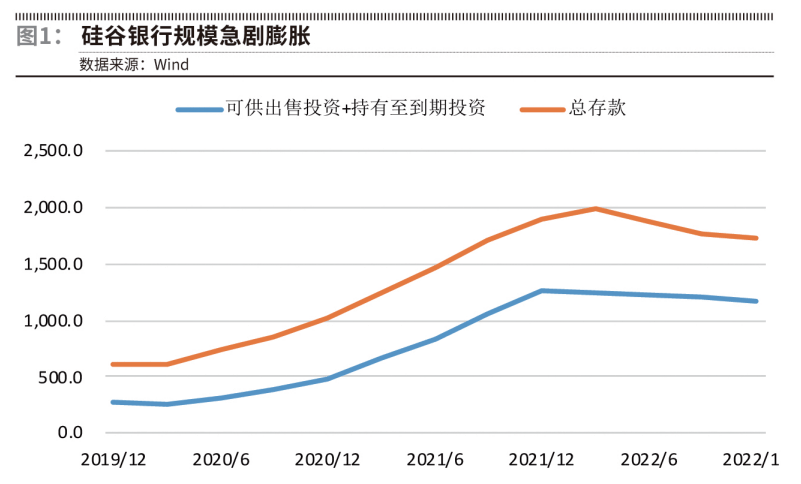

疫情爆发后,美联储向全国注入了大量流动资金。主要为科技企业服务的硅谷银行的存款规模飙升了1100多亿美元。由于信贷渠道有限,硅谷银行配置了大量债券(国债、MBS等),导致期限错配和利率风险错配。

硅谷银行倒闭带来的美国银行挤兑传染,不得不让我们重新反思——银行的经营和金融监管、传统的经济学理论、以及“推特时代”的羊群效应。

疫情之后,美联储大放水导致流动性泛滥。以服务科技企业为主的硅谷银行,存款规模暴增1100多亿美元,由于信贷投放渠道有限,硅谷银行大量配置债券(国债、MBS等),形成久期错配和利率风险错配。

2022年以来美联储大幅加息,美债收益率大幅上行,硅谷银行持有的债券类资产出现严重“浮亏”,根据媒体报道,若浮亏全部做实,股东权益面临清零风险。

2022年,受美联储加息和科技行业融资不景气影响,硅谷银行存款不断减少,带来流动性压力,虽然公司增加了100多亿美元短期借贷,仍不能满足流动性需求。3月公司准备出售210亿债券,这笔交易将做实亏损18亿美元,市场将此解读为银行出现流动性问题,随即出现挤兑,据称一天转账需求达到420亿美元,约占总资产20%,2天后硅谷银行宣布倒闭。

挤兑风潮的扩散

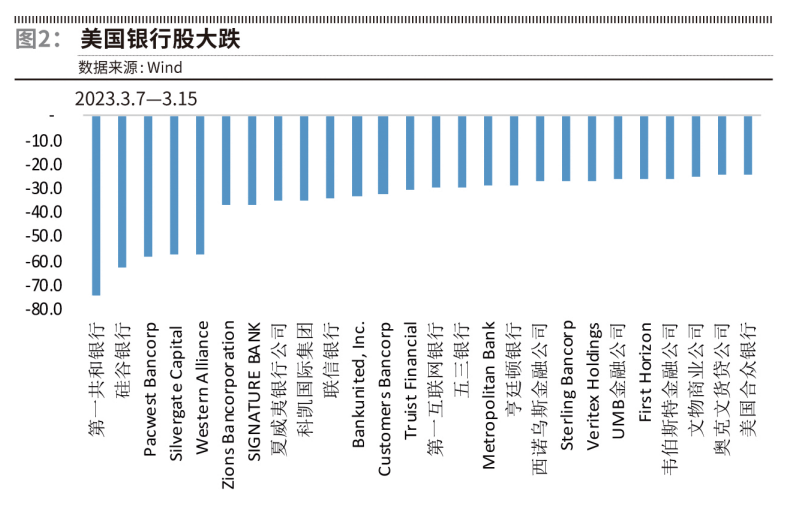

硅谷银行倒闭后,虽然美联储快速行动,向银行体系提供流动性支持,美国政府向储户提供存款保险。但很快,与“币圈”关系密切的签字银行(Signature Bank)倒闭,第一共和银行、嘉信理财银行也出现了挤兑。美国系统重要银行也受到波及,美国银行、美国合众银行等大行也被怀疑债券投资存在较大浮亏,股价大幅下跌。

危机正在向欧洲传染。瑞士第二大银行瑞信银行由于常年经营不善,硅谷银行事件引发恐慌,瑞信银行股债暴跌,瑞士央行承诺提供流动性支持,以避免危机进一步扩散。

当前银行业挤兑危机仍在发酵,如果不能控制住挤兑风潮,或将引发更大的银行业危机,势必造成信贷收缩,加大经济衰退风险。美联储面临控通胀与稳金融的两难抉择。考虑到银行体系脆弱性、信贷收缩以及经济衰退风险,市场预计美联储最快在6月开始降息。

银行经营与监管的启示

逆周期是个美好的愿望,实际操作起来非常困难。哪家银行不希望客户越来越多、规模越来越大呢?但实际上,杀死硅谷银行的就是2020-2021年存款规模急剧扩张。做好资产负债管理,做好利率风险控制,在经营原则和潜意识里牢记“经济周期”、“货币周期”理念,做好跨周期经营,放松年度盈利考核,对金融公司长远发展至关重要。不管过去经营得多好,一旦经营出现重大失误,风险暴露后可谓“病来如山倒”,倒闭可能只需几天。

以前我们认为存款是“好的”负债,同业负债不稳定、容易放大同业冲击,是“坏的”负债,但本轮挤兑危机表明,这种认识多数情况下可能是对的,一些情况下是错的。

我们希望通过加强监管来降低金融风险,实际上监管只能应对大概率事件,对尾部风险没有防御能力,金融产品定价也是如此。要想完全避免挤兑,需要把银行杠杆降得足够低,一旦杠杆降低,银行股东回报(ROE)急剧下降,要么不会有人投资办银行,要么银行服务价格变得非常高昂,这显然也是实体经济不能承受的。我们总是需要在大致安全与尾部风险之间找一个平衡点,这就意味着尾部风险永远存在。

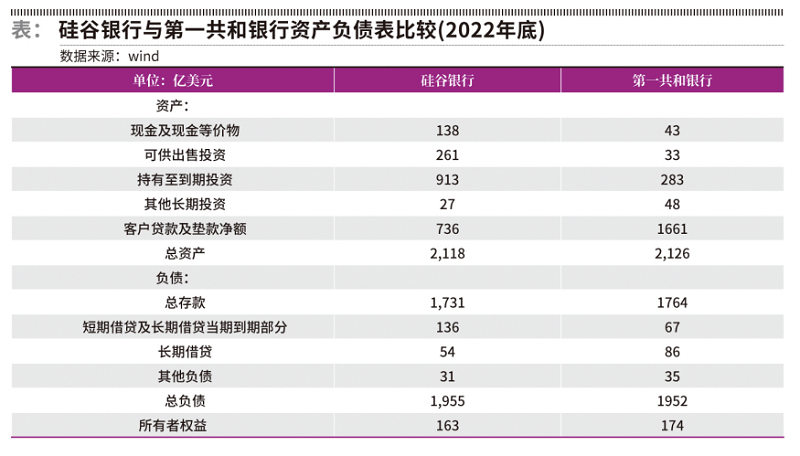

本轮挤兑风潮,始于硅谷银行,但是第一共和银行为什么也被挤兑呢?这家银行资产规模与硅谷银行相当,但资产结构截然不同,第一共和银行80%的资产是贷款,而且以住房抵押贷款为主,资产质量非常好,也不存在债券巨额浮亏的问题,为什么要挤兑它呢?

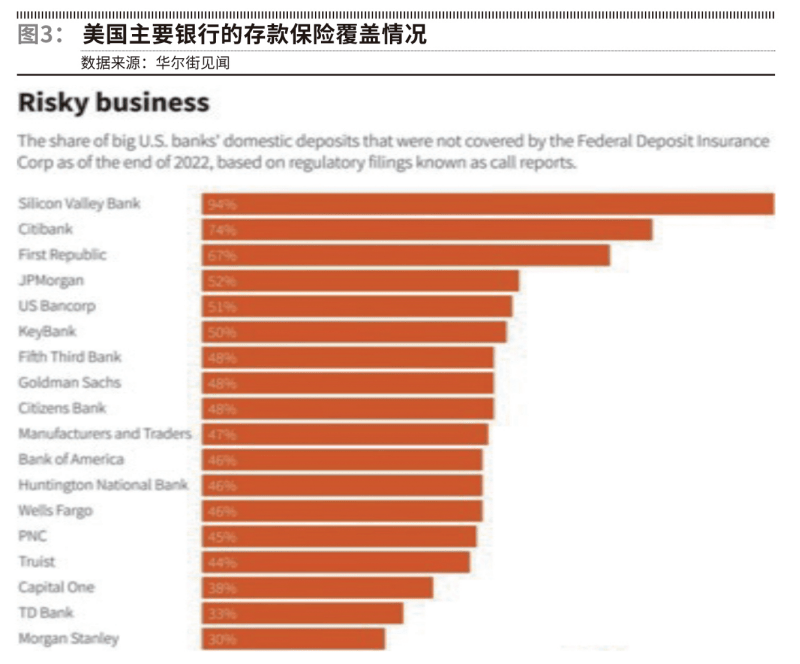

有观点认为第一共和银行净息差收窄,经营有压力——加息初期,哪家银行没有这个问题?第一共和银行全美排名前20,那些小银行不应该更被挤兑么?有人说第一共和银行未保险存款占比太高,那花旗银行占比更高,为什么不挤兑花旗呢?对于债券浮亏问题,有分析师测算过,美国银行(全球系统重要银行)、美国合众银行浮亏与净资产的比例都很高,它们是不是也该被挤兑呢?

银行挤兑这个问题,开头往往合理,但后续的传染扩散会越来越不理性,而这恰恰是危机的典型特征。对于本轮挤兑危机的进一步发酵,需要持开放观点,而不是从合理性上限制思路和视野。

其实,对于第一共和银行的挤兑,我自己认为,原因可能是,其与硅谷银行经营区域、客户群体高度重合。所以,客户群体重合是挤兑传染的另一个重要机制。

经济学理论的反思

最近几年现代货币理论(MMT)盛行一时,我过去也认可。只要没有通胀压力,国债随便发(对内),财政可以货币化。但本轮银行业危机表明,“没有通胀”这一假设是有问题的,通胀不能被假设总是维持低位,而一旦通胀起飞,货币政策由极度宽松转向快速收紧,麻烦就来了,金融系统首当其冲,债券浮亏侵蚀净资本就是典型问题。货币政策由松到紧,银行负债由增到减,这一过程又会产生流动性压力(或缩表压力),迫使浮亏变实亏,加速了银行问题暴露。

本轮银行挤兑危机,再一次重述了,金融不是面纱,货币非中性——这是次贷危机的结论,只不过这十多年人们已经习惯了零利率、低通胀。这次危机算是对经济学理论再一次提醒。

对于银行挤兑危机,学术界其实早有充分研究。2022年诺贝尔经济学奖授予本·伯南克、道格拉斯·戴蒙德和菲利普·迪布维格,后面两位就以研究银行挤兑而闻名,他们的结论是存款保险对防止挤兑至关重要。但在此次危机中,我感觉存款保险是不够的,不仅仅是覆盖额度问题(美国上限25万美元,中国是50万元),更关键的是时代的变化。

推特时代的群体行为

我们当前所处的时代与一百年前、四十年前有什么不同?

一百年前,美国银行挤兑非常普遍,如果想搞垮一家银行,只需先派人去大量存钱,过段时间再去集中取钱,如果银行现金被取光,就在外面排起长队,然后在街上大喊一声“这家银行没钱了,存款取不出来了”,挤兑立马就来了。

四十年前情况也基本类似,只不过人们更多从电视、报纸获得消费,虽然信息传播更快,但取款多数还是排队,挤兑效率是比较低的。

现在,情况大为不同。一方面,如今转账都是在手机或电脑上操作,一分钟完成转账,实在太方便、挤兑银行的成本太低了;另一方面,消息传播能力已经全面升级。有人说现在是信息时代,但我更想把它称为“推特时代”。有个美国议员就说,本轮挤兑,是历史上第一次由推特驱动的银行挤兑。推特也好,Facebook也好,微博、百度热搜或其他资讯类APP也好,都加速了消息传播,无论是传播速度还是传播范围,几乎达到全面、同步的程度,由于图文并茂,读者也会有更强代入感。消息传播的这些变化,明显改变了人们的行为并放大其影响。

我们假设这样一种情景:硅谷银行事件发生后,有人恶意做空一只银行股,开盘这只股票下跌10%,几乎同时,财经资讯APP会推送“某某银行开盘暴跌10%,挤兑危机扩散”,但实际上这家银行可能并没有发生挤兑,只是被做空股票而已。老百姓从手机上看到这条消息,第一反应是什么?是找出这家公司的财报,研究它是否会被挤兑吗?不是。多数人宁可信其有,会打开手机银行APP,输入密码把存款转走。如果很多人这样做,中午可能就会爆出新闻“某某银行遭遇挤兑,转账指令无法执行”。我们回顾这一过程,存款保险能让储户安心吗?恐怕不能。存款即使不会受到损失,但这家银行一旦出问题,也可能会影响正常支付和转账,为什么还要把钱存在它那儿呢?毕竟转走存款只需要几十秒钟动动手指而已。

我们所处的时代已经发生显著变化,这种变化,不一定让信息更加有效,也可能让噪音更畅行无阻,羊群行为变得更加迅猛而集中。“信息时代”(“推特时代”)不一定让社会更加睿智、更加平静,反而可能加剧社会波动,这是值得反思和长期关注的。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。

6月25日,以色列与伊朗达成停战协议,推动美国股市反弹超1%。美股银行大买成为市场焦点。高盛数据显示,投机者加仓金融股,美联储主席鲍威尔证词引关注。

2025年06月25日

6月24日,特朗普宣布伊朗与以色列停火,原油价格跌幅加剧。伊朗威胁关闭霍尔木兹海峡,市场担忧加剧。布伦特原油跌破70美元,可能进一步下行至66.80美元。

2025年06月24日