摘要:

摘要:

美国数据支持贵金属前景更加乐观,金价突破窄幅区间,进入每盎司1970美元。上周,首次申请失业救济人数高于预期,国内生产总值低于预期,表明美联储可能暂停加息议程。

美国数据支持了对贵金属更为积极的前景,金价突破窄幅区间,进入1970美元/盎司。上周初请失业金人数高于预期,国内生产总值(GDP)低于预期,这表明美联储可能暂停加息议程。尽管美联储主席鲍威尔私下承认,美联储仍预计今年还会加息一次,但一项基于市场的未来加息指标显示,美联储不加息的可能性更大。

美市盘中,现货黄金交投于1970美元略上方,稍早一度触及1975.36美元高点。

(现货黄金30分钟走势图,来源:FX168)

疲弱的美国数据增加了美联储暂停加息的可能性

周四公布的截至3月24日当周初请失业金人数意外上升至19.8万,远高于预期的19.6万和前值的19.1万。这些数据表明,劳动力市场可能正在走弱,并可能促使美联储暂停加息,而不是在下次会议上加息。事实上,在数据发布后,美联储加息0.25%的概率小幅下降至44%。

去年第四季GDP年化增长率为2.6%,而预期为保持在2.7%不变,表明增长低于预期。这将进一步压低美联储将继续加息以应对物价上涨的预期。该数据导致美元抛售,美元指数自数据发布以来下跌了0.15%,这支持了金价的反弹。

美联储首选的通胀指标--美国2月份核心个人支出-价格指数(PCE)将于周五发布。经济学家预计,关键的核心个人消费支出将从此前的0.6%下降至0.4%,同比将保持在4.7%不变。大幅高于预期的结果可能会促使美联储更积极地加息,对金价产生负面影响,反之亦然。

鲍威尔私下认为还会有一次加息,但市场不买账

共和党众议员赫恩向彭博社透露,鲍威尔在与美国国会议员就美联储今年将加息多少举行私人会议时承认,他仍预计会再加息一次。

尽管披露了这一消息,但联邦基金期货曲线仍显示,美联储在5月不加息以及在2023年降息不止一次的可能性更高。

低利率通常对黄金有利,因为相对于持有现金或现金替代品,低利率降低了持有黄金的机会成本。加息的情况正好相反。

基本面因素削弱美元前景,支撑金价

长期来看,与主要货币,尤其是欧元相比,美元的前景受到负面看法的影响。这可能会导致美元指数承压下跌,该指数追踪美元相对于一篮子加权货币的价值。这将为金价提供看涨催化剂。

美欧之间的利差缩小也可能导致美元下跌。利率较高的货币通过套利交易的效应获得优势。在套利交易中,投资者通过借入低利率地区的货币,然后用这些钱购买收益率较高的货币来获利。

这一差距很可能会缩小,因为人们普遍认为美联储已接近加息周期的终点,而欧洲央行仍被认为处于加息周期的起点。

与欧洲央行相比,美联储在加息幅度方面也被认为更为有限,加息对美国和欧洲银行体系的影响不同。

KBW欧洲银行研究主管Andrew Stimpson表示,欧洲人提取银行存款并将其投资于收益率更高的货币市场基金的可能性要小得多,而货币市场基金正是美国银行业危机的根源。

Stimpson在接受彭博新闻社采访时表示:“在欧洲,我们没有那么容易转向货币市场基金,这不是一般人会想到的正常产品。”

Stimpson补充说:“欧洲的绝对利率水平也比美国低,所以如果你打算在周日下午坐下来整理你的财务状况,是否要将隔夜利率从零转换为1.6-1.7%的定期存款,对你来说可能不会有太大影响。”

其他主要货币,包括英镑和日元也可能兑美元走强。英国核心CPI最近在2月份上升到相对较高的6.2%,这表明英国央行将面临更大的加息压力,这将提振英镑。

与此同时,在日本,人们普遍预计日本央行新任行长植田和男就职后,在通胀不断上升的背景下,日本货币政策将转向。如果日本央行在多年的超宽松政策之后收紧政策,可能会对日元产生巨大影响。在日本利率处于极低水平的几十年里,日本投资者购买了约3.4万亿美元的海外资产,在国内缺乏投资选择的情况下寻求海外收益。据彭博新闻社最近的一篇报道,如果日本利率开始上升,这种资本外流可能会引发海啸,从而大幅增加对日元的需求。

黄金价格走势看涨,尽管短期缺乏方向

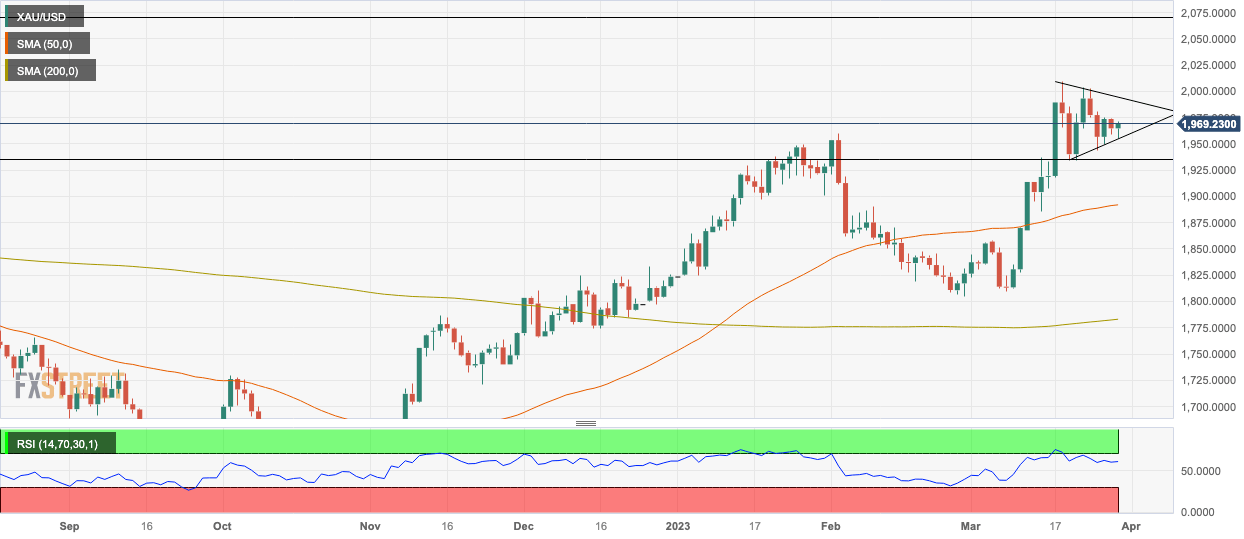

财经网站FXStreet撰文指出,从中期来看,黄金处于上升趋势。在下面的日线图上,贵金属继续创造更高的高点和低点。因此,根据市场格言“趋势是你的朋友,直到最后的转折点”,技术前景有利于多头。

(黄金走势日线图)

突破关键的3月顶部2009美元将提供进一步上行的确认。黄金价格的下一个目标将位于2022年3月的高点2070美元。

3月22日关键的1934美元低点必须守住,黄金多头才能保持优势。然而,如果日线收盘价跌破这一水平,就会对对趋势的整体看涨评估产生怀疑。这样的走势可能会导致其大幅跌向50天简单移动平均线(SMA)1990美元这一支撑位。

有一种迹象表明,黄金价格可能正在形成一个三角形模式,因为它在有限的范围内来回振荡,在较低的时间框架内对该模式进行更仔细的检查,可能会为交易员提供在更大胆的水平上进入突破交易的机会。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。

6月25日,以色列与伊朗达成停战协议,推动美国股市反弹超1%。美股银行大买成为市场焦点。高盛数据显示,投机者加仓金融股,美联储主席鲍威尔证词引关注。

2025年06月25日

6月24日,特朗普宣布伊朗与以色列停火,原油价格跌幅加剧。伊朗威胁关闭霍尔木兹海峡,市场担忧加剧。布伦特原油跌破70美元,可能进一步下行至66.80美元。

2025年06月24日