发布日期: 2024年05月23日

日本财务大臣铃木俊一周四称,他对于日元低迷所造成的负面结果以及其对鼓励加息的影响感到担忧。

他表示,官方重大目标之一是确保薪资增长跑赢物价,另一方面,如果物价保持在高位,就很难完成目标。

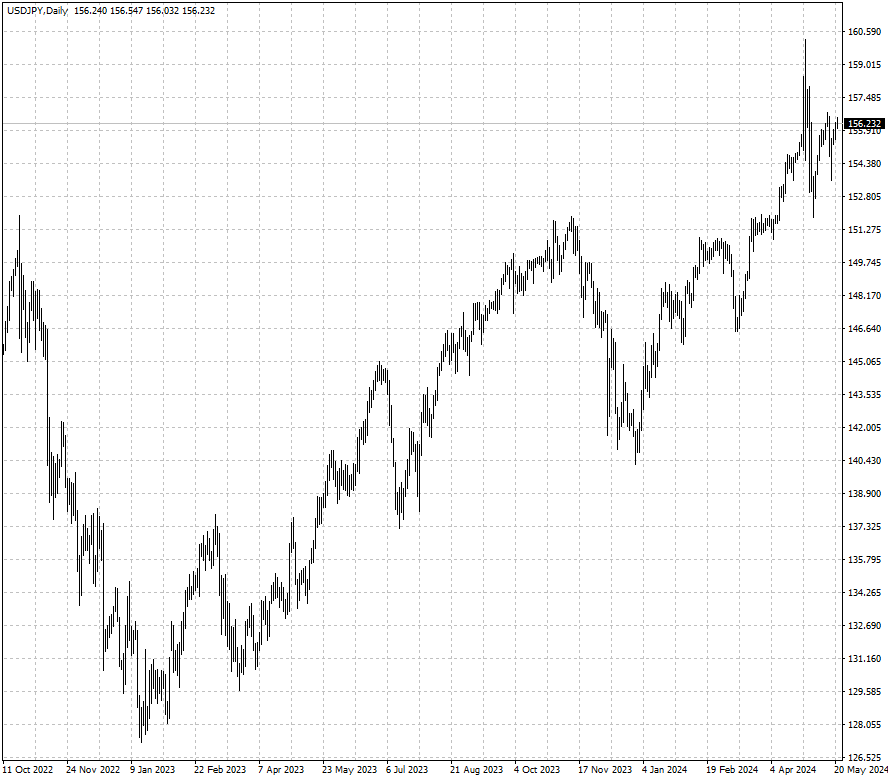

日元空头今年以来大获全胜,4月晚些时候美元兑日元冲上了34年高位160。和EBC在去去年三季度报告中预测的一样,日元正在失去避险属性。

大幅贬值让日本决策者头疼不已,原因是其对消费造成了打击,并且抬高了通胀。最近大宗商品全线上扬则是火上浇油。

日本调查机构帝国数据银行的报告显示,大约64%受访企业认为弱日元在蚕食自身利润,它们无法通过提价的方式将成本上升转嫁至客户。

大约有一半的受访企业表示,日元处于110-120区间是最适合的(至少短期看不太可能实现)。报告访问对象中包括出口商,也包括进口商。

日本航空总裁鸟取三津子本月早些时候指出,汇率现在是个大麻烦,希望可以见到回到130水平。

孤注一掷

尽管这个月出现疑似汇市干预,抛压卷土重来。日元在156附近交投,因此日本央行被视为接下来提振汇率努力中不可或缺的角色。

根据央行前首席经济学家关根敏隆的说法,今年一共会有3次加息,下一次的潜在时间点在6月决议上。

他称:“我的感觉是,考虑到条件足够有利,他们就算加息3次也是没有问题的。”此外,他断定决策者将完全采取随机应变的做法。

尽管更多分析师提到了7月加息风险,上述观点仍比大多数市场观察人士更激进,而先锋集团和太平洋投资管理公司对此表示认同。

4月日本央行会议纪要表明,政策委员会出现了更大的鹰派倾向,一位委员提出利率路径可能要高于目前市场预期。

关根补充道,由于企业开始调整定价行为来适应通胀,央行可能觉得在日元阻碍物价趋势的情况下有必要提高利率。

西方资产管理公司称,关键问题是物价薪资良性循环能否在秋季前清楚呈现出来,届时出炉的7月和8月经济数据会反映出春斗效果。

衰退之殇

日本一季度GDP在消费的拖累下萎缩幅度比预期中更严重,这给央行进一步加息带来了新的挑战。

不仅如此,去年第四季度的数据也遭到下修,几乎零增长。一季度GDP所有组成部分无一亮点,意味着缺乏增长引擎。

日兴证券首席市场经济学家丸山义正表示,不排除加息的时间被延后,一切取决于这个季度GDP的反弹力度。

经济学家期望本次衰退只是临时性的,能登半岛地震以及东芝旗下大发工业停运对经济的冲击会渐渐消失。

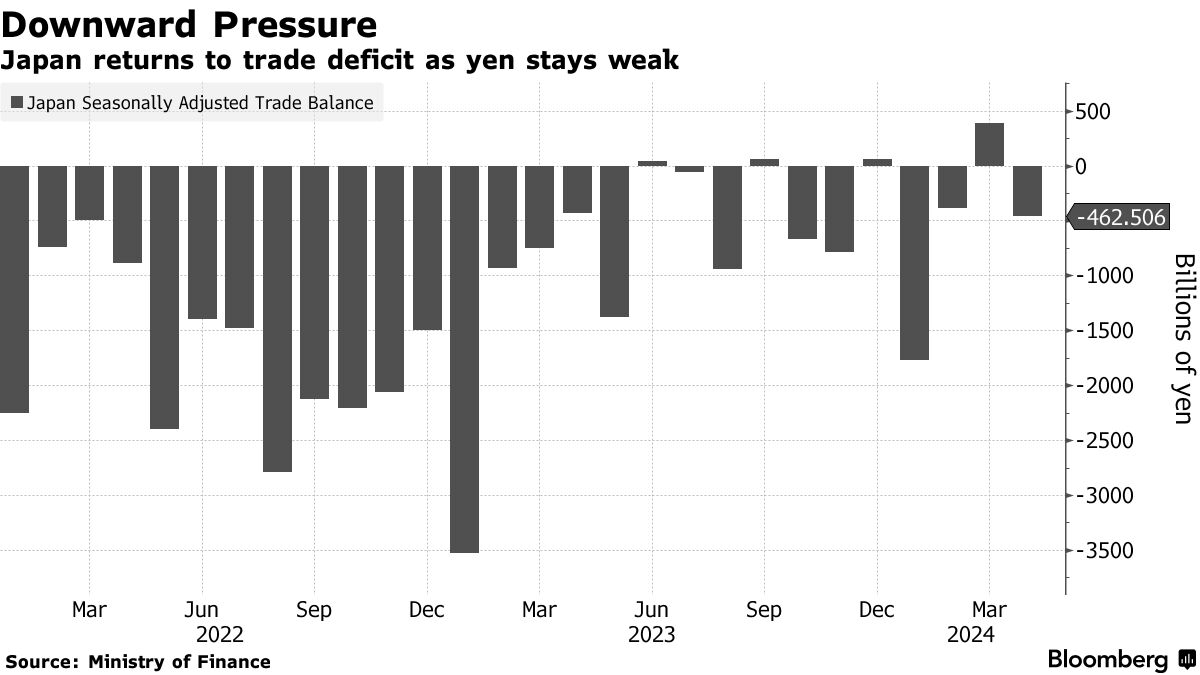

日本在4月进口回暖,导致贸易再次陷入赤字。这对GDP而言是不利因素,体现出疲软货币的伤害在加剧。

日本对美国的出口上升8.8%。尽管海外需求强劲预示本季度的经济可能摆脱衰退阴影,另一方面证明了美国经济的乐观前景。

路透调查显示,日本核心通胀上个月可能会连续第二个月放缓,从3月2.6%下降至2.2%。对于央行而言,局面似乎越来越难缠。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。