2024年03月29日

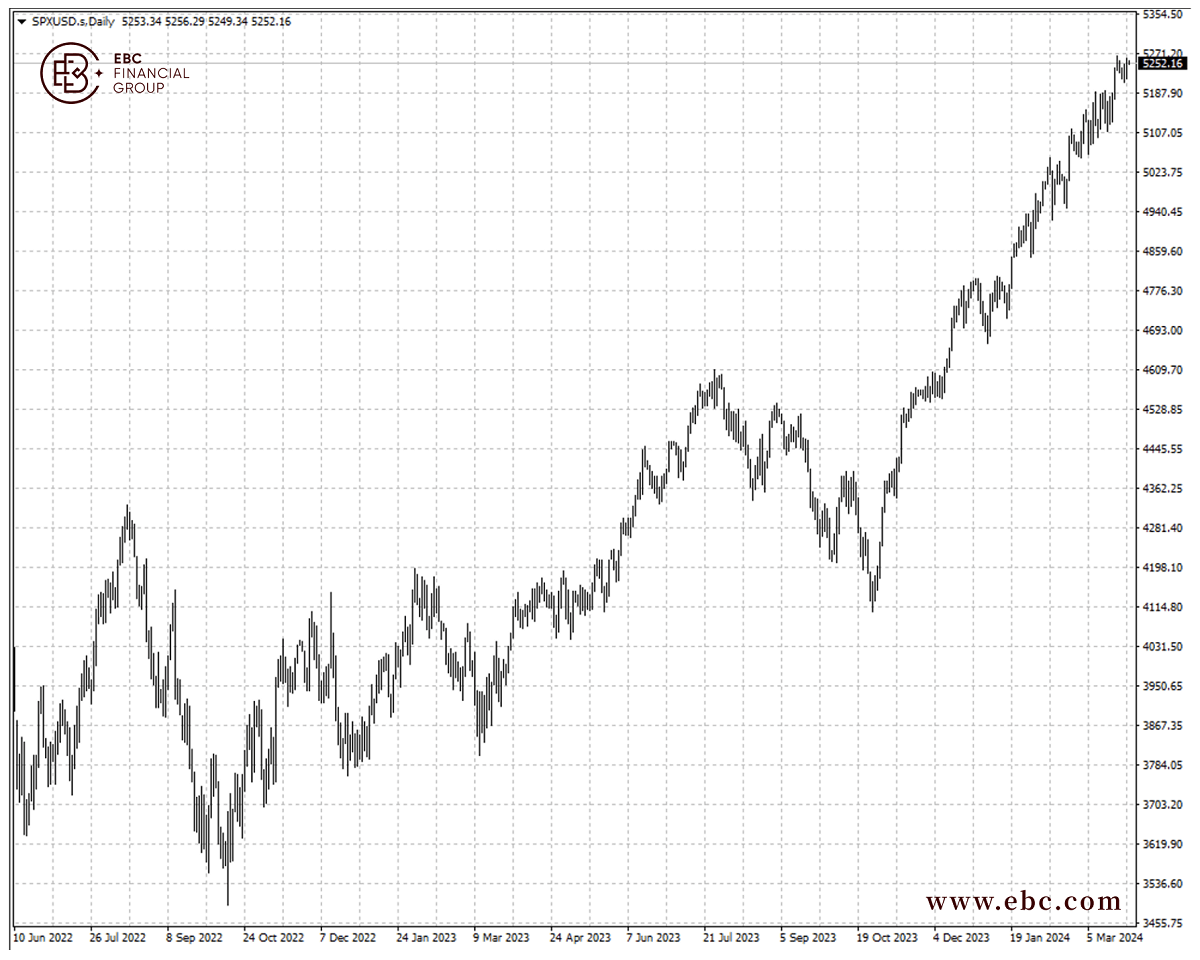

全球股市一季度表现亮眼,投资者为接下来可能出现的更大波动做准备。MSCI全球股市指数自从1月中旬后涨逾10%,本月创下历史新高。

美国三大主要股指年内全部刷新历史高位,在“七姐妹”的猛烈推动下,标普500指数涨幅超过10%。

根据本月德意志银行对投资者的一份调查显示,接近半数受访者认为美国经济软着陆且通胀在年底前保持在2%上方。实际上,这也是股市得以上涨的基本假设情境。

不过受访者中超过一半的人认为,考虑到宏观层面不确定性,带领全球市场风向的标普500指数下跌10%的可能性比上涨10%更大。

彭博最新调查也显示,美股会失去动能,美国国债也还未触底。基准股指预期在年底上涨至5424左右。

宽度不足

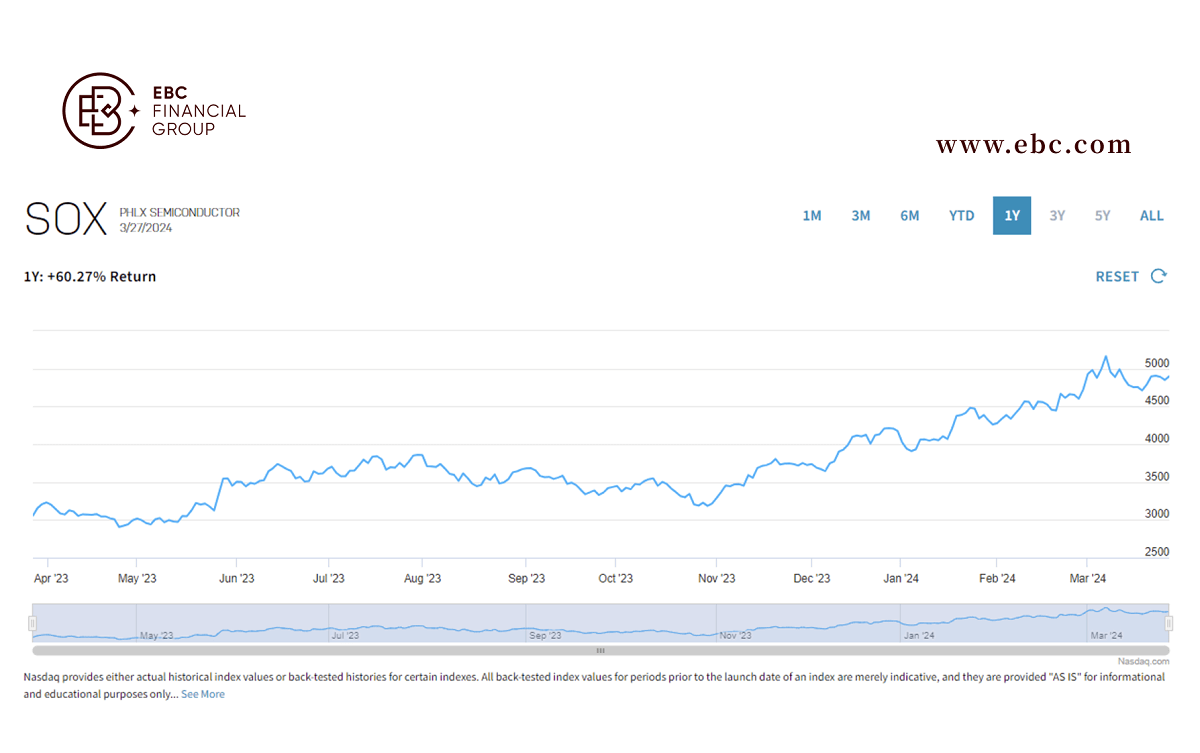

英伟达、博通、AMD和美光科技四只股票加起来已经占到标普500权重的10%以上,创下历史最高水平。

费城半导体指数中接近一半的成分股今年涨幅超10%,使得该指数的市销率触及至少20年内新高。

令人担忧的是,半导体行业周期性一直被诟病过大。企业难以把控短期需求波动和长期产能之间的平衡。

令人担忧的是,半导体行业周期性一直被诟病过大。企业难以把控短期需求波动和长期产能之间的平衡。

英伟达营收预计本财年达到81%,而两年前几乎没有增长。公司股票市盈率不到40.低于2021年峰值70左右,可是仍然在高位。

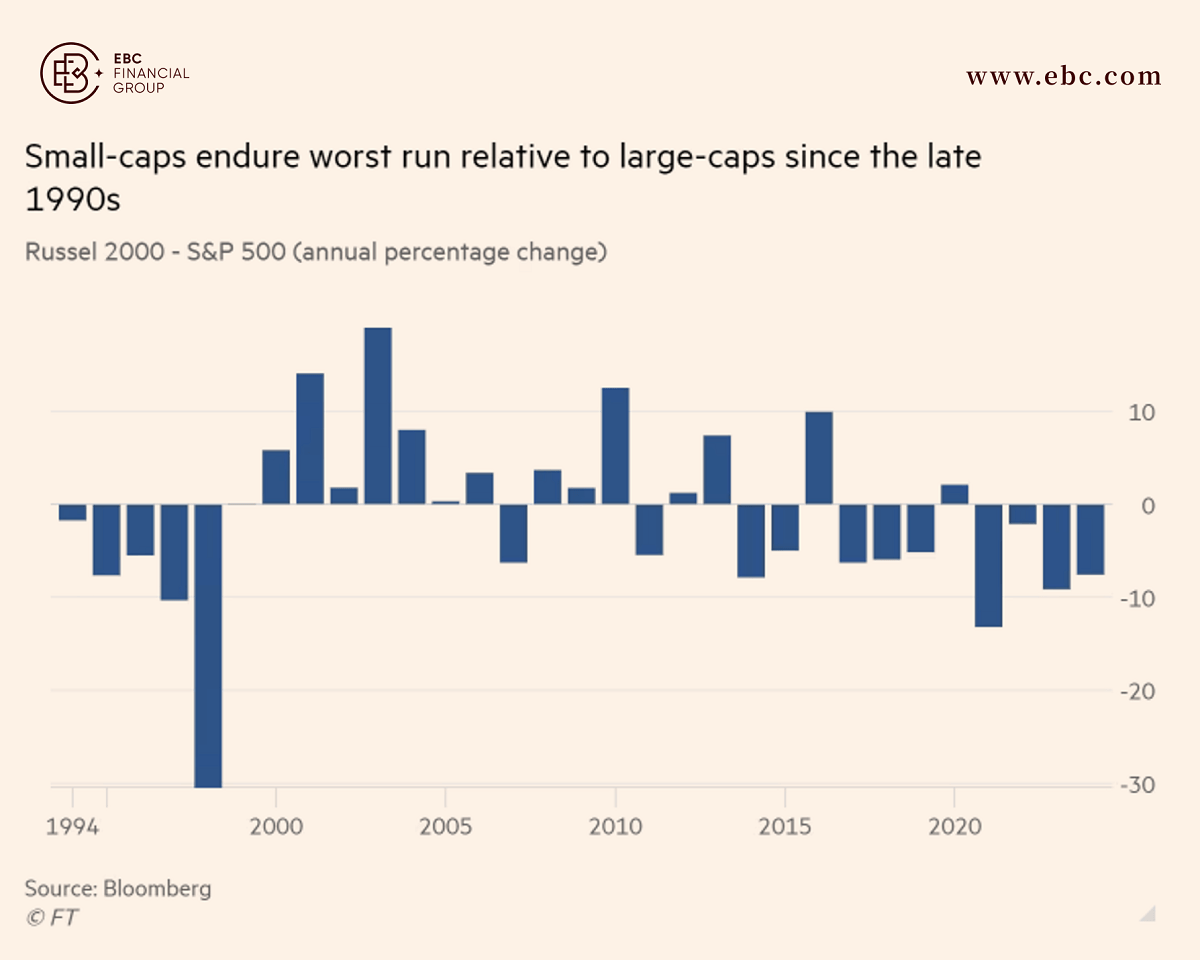

不仅如此,在高利率环境的拖累下,美国小市值股票相比大企业股票的差距拉大至逾20年最严重。

罗素2000指数公司的资产负债表中有40%债务挂钩短期或者浮动利率,相比之下标普500公司的这个比例仅为大约9%。正因如此,小企业利润率受到的创伤更大。

罗素2000指数公司的资产负债表中有40%债务挂钩短期或者浮动利率,相比之下标普500公司的这个比例仅为大约9%。正因如此,小企业利润率受到的创伤更大。

撇开2020年一段时间小市值股票跑赢,2016以来其余时间内其表现一直落后于大公司。利率很可能在更长时间内维持在高位,意味着双方差距很难收窄。

回落太迟

摩根士丹利和摩根大通是华尔街投行中对股市态度最悲观的。摩根大通认为标普500年底收于4200.摩根士丹利则认为是4500.

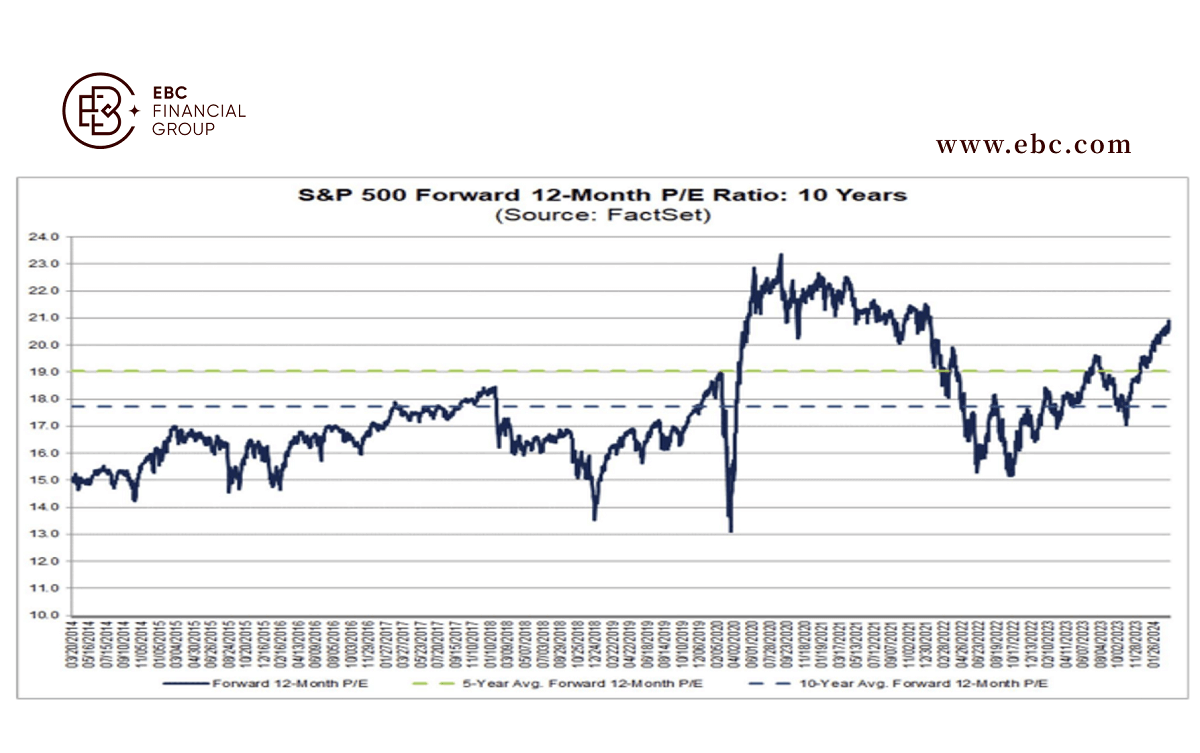

摩根士丹利的Michael Wilson表示,考虑到今明两年盈利预测几乎没有变化,指数估值继续上升缺乏基本面的支撑。

慧甚的数据显示,标普500指数的远期市盈率在21左右,高于5年均值19和10年均值17.7.凸显了乐观情绪。

根据彭博数据,分析师盈利预测在过去5个月内其实还在不断下调。现在对今年指数每股收益增长的预测为大约9%,还去年十一月的预测为11%。

根据彭博数据,分析师盈利预测在过去5个月内其实还在不断下调。现在对今年指数每股收益增长的预测为大约9%,还去年十一月的预测为11%。

摩根大通在报告中写道,一些原因导致企业盈利增长可能会令人失望,如果真的如此,那么就会阻碍股市反弹。

该行的策略官ubravko Lakos-Bujas指出,资金涌入动能强劲的热门股常常伴随着之后的修正,自从金融危机爆发后一共发生过3次。

苏格兰皇家银行资本市场策略官Lori Calvasina称,市场太沾沾自喜,美股回落早该来到。她补充道,表现最强的股票展现出一些疲软迹象。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议