发布日期: 2023年06月29日

跟硅谷一样,美国银行大量投资美债导致账面亏损超1000亿,跟摩根大通、富国银行和花旗银行的总亏损相当,银行业危机会卷土重来吗?

美国银行(BofA)正为其三年前做出的决定付出代价。此前,该行在债券交易价格处于历史高位、收益率处于低位之际,将疫情时期流入的6700亿美元存款的大部分注入债券市场。

根据美国联邦存款保险公司(FDIC)的数据,这一举措使资产规模位居美国第二的美国银行在第一季度末的账面亏损超过1000亿美元。这一数字远远超过了其最大同行报告的未变现债券的账面损失。

不同的结果反映了银行在疫情早期采取的策略,当时银行吸收了储户的大量存款。美国银行将更多资金投入债券,而其他银行则持有更多现金。

由于收益率上升,债券价格下跌,美国银行的投资组合价值暴跌。相比之下,美国最大的银行摩根大通和第三大银行富国银行的未实现债券亏损均约为400亿美元,而第四大银行花旗集团的账面亏损为250亿美元。

FDIC的数据显示,截至第一季度末,美国近4600家银行的证券投资组合未实现亏损总额为5150亿美元,美国银行的亏损占其中的五分之一。

“美国银行首席执行官莫伊尼汉(Brian Moynihan)在处理银行业务方面做得非常出色”,资深银行业分析师、精品经纪公司Odeon Capital首席策略师博夫(Dick Bove)表示。“但如果你看看这家银行的资产负债表,就会发现它一团糟。”

美国银行表示,它没有出售这些缩水债券的计划,以避免实现目前只存在于纸面上的损失。该银行的投资组合由高评级的政府支持证券组成,这些证券最终可能在相关贷款到期时得到偿还。

但在新购买的债券收益率明显提高之际,继续持有收益率相对较低的投资产品(其中许多是由30年期住房贷款支持的),可能会限制美国银行从客户存款中获得的收入。

巴克莱银行的银行业分析师戈德堡(Jason Goldberg)在谈到美国银行的债券投资组合时表示:“我认为目前尚无定论。当利率较低时,它们比竞争对手赚得更多。快进到今天,他们赚得更少了。”

多年的低利率、强监管和不温不火的经济增长,促使各种规模的银行将更多存款投入债券和其他证券,或通过追寻信誉较差的借款人来增加放贷。根据FDIC的数据,从2019年底到2022年年中,所有银行的证券(主要是美国国债和有抵押贷款债券)总价值增长了54%,即2万亿美元,大约是其总资产增长速度的两倍。

硅谷银行既增加了证券持有量,又向亏损的初创企业提供贷款,结果今年3月,硅谷银行宣布出售部分证券投资组合损失18亿美元,引发了一场挤兑,重创了该银行,这是该战略产生适得其反效果的象征。

美国银行拥有3700亿美元现金,因此并未面临任何类似硅谷银行的流动性危机。事实上,美国银行和其他大型银行已经从地区银行的客户那里获得了大量存款流入。大多数住房贷款的偿还期限远远早于30年,如果利率再次下降,那么美国银行持有的债券将重新获得价值。

与其他银行一样,美国银行在美联储的年度压力测试中也表现良好,测试结果于周三公布。

尽管如此,分析师表示,投资者已经感受到了美国银行证券投资失误的影响。今年以来,美国银行股价已下跌15%,是所有大型银行中表现最差的,相比之下,摩根大通股价上涨了3%。

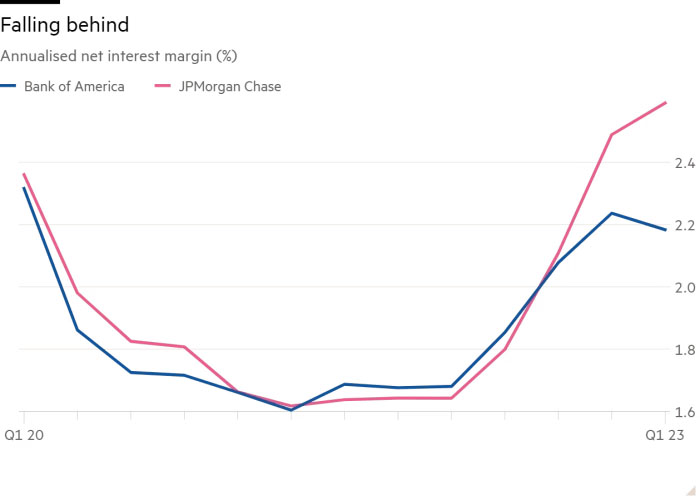

美国银行的净息差也受到了影响。净息差是衡量银行业绩的一个重要指标,用来衡量银行在贷款和投资方面赚取了多少利润。

多年来,摩根大通和美国银行在这一标准上并驾齐驱。但在过去一年里,摩根大通走在了前面,今年第一季度,其年化净息差为2.6%,而美国银行为2.2%。

Piper Sandler的银行业分析师西弗斯(Scott Siefers)表示,未实现亏损是“一个热点问题”。他补充称,这些亏损“是拖累该股的因素之一”。

美国银行发言人拒绝置评。

美国银行首席财务官博思威克(Alastair Borthwick)在该行最近的财报电话会议上回答了六个有关证券投资组合和潜在损失的问题。博思威克表示,美国银行正在逐步减少其证券投资,截至第一季度末,其证券投资已从2021年底的9400亿美元峰值降至7600亿美元。

“实际上,本季度我们最终将其中一些债券变现了,只是因为这样更简化”, 博思威克说,他指的是那些在账面上更容易出售的债券。“这对每个人来说都更容易理解。”

博思威克于2021年底被提升为首席财务官,此后一直被视为最有可能接替莫伊尼汉的高管。莫伊尼汉自2010年以来一直担任美国银行的首席执行官。作为首席财务官,博思威克直接负责管理美国银行的证券持仓和整体资产负债表。

在博思威克担任首席财务官之前,美国银行就开始涉足证券行业。不过,当时该投资组合的未实现亏损还不到10亿美元。

一位了解莫伊尼汉想法的人士表示,证券损失并未影响到其继任计划,也没有改变他自身可能离职的时间表。莫伊尼汉此前曾表示,他希望在本年代末之前继续担任首席执行官。

但Odeon Capital的博夫相信,美国银行处理其证券投资组合的方式,将影响其首席执行官人选及其接任时间。他说:“如果对资产负债表的管理(不善)不影响其继任计划,美国银行的董事会就应该被解雇。”

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。