发布日期: 2024年02月01日

进入股市后,如果你发现了一支特别好的股票,不想错过上车机会,但是自己又没有足够的弹药。或者是有一只股票被套了但是还不想卖,想要降低这个成本。又或者是坚定的看好某一个股票的后市想要放大收益,又或者是看空某个股票的后市。那在以上情况发生的时候,该怎么办呢?其实你可以使用股市杠杆交易工具——融资融券。

融资融券是什么意思

融资融券是什么意思

它是指投资人透过信用交易的方式来买卖股票,是一种允许投资者借款来进行股票交易的金融工具。这种交易允许投资者通过杠杆效应来增加其投资能力,但也伴随着潜在的风险。

其中融资是指投资者通过向券商借入资金,以增加其购买证券的能力。这使得投资者可以用自己的一部分资金借入更多的资金,从而扩大其投资规模。简单来说就是投资人认为股价有上涨机会,于是向券商借钱来购买股票,以便在股价上涨时卖出赚取价差。

举例来说,投资者预期今天a股票会上涨,且目前每股价格10元,但手上能投资的资金只有4块钱不足以购买。此时就可以向券商进行融资,利用借到的6块以及已有的4块买进a股票。而当股票真如预期的上涨至14元,此时再将股票脱手,扣除向券商借的金额后,仍然能够从中获得4块钱的价差。

融券则刚好相反,它是指投资者通过向券商借入股票并将其卖出,然后在未来的某个时间再购回相同数量的股票以归还。这通常是投资人看空股票因此跟券商预借股票来卖,股价下跌时再用低价买回还给券商。

假设投资者今天预期b股票会下跌,但手上并未持有这张股票。因此便可以利用融券的方式向券商借得该股票,并且立即卖出赚得目前市价的14元。若股价走势如预期那样从14块跌到8块钱,此时再将该股票买回交还给券商,并从中获得6块钱的价差利润。

以上这两种交易方法都是靠买低卖高来赚取中间的价差。只不过融资是利用杠杆交易来增加投资规模以赚取更大的利润,而融券则是一种赚取股价下跌的利润的方式。大家要注意的是融资融券伴随着不小的风险性,也就是市场上常听见的断头。

假若融资买进股票后股价不涨反跌,甚至把自备款都赔掉了。券商为了避免损失就会采取保证金追缴,无力偿还部分融资的投资者就只能认赔出厂,成为所谓的融资断头。

融券也是相同的道理,当投资者卖出股票后,股价并不如预期般下跌反而上涨,并且一路大涨的话就会赔钱,而赔到了一定程度券商会就会强制补回。融券回补其实就是买股票,所以又会再把股价往上推高,反而会引发加空行情。

综合起来,融资和融券是两种不同的金融交易工具,它们都涉及到借入资金或股票以进行投资。允许投资者在市场上实现杠杆交易,即通过借入资金或股票,扩大其投资能力。然而,这也增加了交易的风险。因此在从事融资融券之前,投资人对于股价走势都应该要更谨慎的进行预估。

| 情况 | 影响 | 描述 |

| 融资买入 | 正向 | 提供资金,可能推动股价上涨。 |

| 融券卖空 | 负向 | 卖空对股价构成压力,可能导致下跌。 |

| 强制平仓 | 负向 | 强制平仓可能引发大规模卖出,对股价不利。 |

| 市场波动 | 双向 | 市场波动可增加融资和融券交易风险,对股价有正负影响。 |

| 杠杆效应 | 双向 | 杠杆可放大收益,但也增加亏损风险,对股价有正负影响。 |

融资融券如何开通

要进行融资和融券交易,首先需要在符合条件的券商处开通融资和融券服务。要不是所有的券商都提供这种服务,因此要确认选择的券商支持融资和融券交易,并确保符合券商设定的条件。

融资和融券交易的开户条件可能因国家、地区和券商而有所不同。一般来说,券商通常会设定一些基本的要求,例如账户类型、资金状况、交易经验等。投资者需要符合券商设定的这些条件。

比如在中国,想要开通融资融券账户。第一个条件就是要求投资者开户至少6个月,且股票交易记录距开户时间已经大于6个月。这种已经进行过一定数量或金额的普通股票交易经验,能确保投资者理解融资和融券交易的风险和操作方式。

第二个条件就是要求在开通账户里存有资产大于50万元。可以是股票资产,也可以是直接50万放在账户里面什么也不购买。简言之,账户中的总资产应大于50万元。这种资金要求可能因券商和市场而异,但一定要有一定的资金。这些资金可作为担保,来确保账户有足够的资金来应对潜在的亏损。

第三个条件就是对投资者的风险程度级别要求较高。这种风险等级测评一般是在开户的时候进行测试,开户之后在股票软件里面可以重新进行测试。因为融资和融券涉及使用杠杆,即通过借入资金或股票来进行交易,从而扩大投资规模。尽管这种杠杆可以增加投资者的盈利机会,但也带来了相应的风险。

符合这些条件后,就在券商的网站或办公地点,填写融资或融券交易的申请表格。这可能涉及一些个人信息、财务状况等的提交。券商在开通融资融券账户之前可能会进行合规性审核,以确保投资者的交易活动符合相关法规和规定。其中涉及身份验证、居住地核实等程序。

一旦申请被接受,需要签署融资和融券交易的相关协议。这些协议会明确交易规则、费用、风险等方面的条款,建议深入了解并登录在线交易平台学习。这样能够更加方便地进行交易,以及监控账户状况。

记住,融资融券涉及杠杆交易,具有一定的风险。投资者在考虑开通账户之前应该仔细了解券商的具体要求,并确保自己符合这些要求。此外,了解该交易的基本原理和风险,以及采取适当的风险管理措施,是非常重要的。

融资融券交易规则

它是一种允许投资者通过借入资金或股票进行股票交易的金融工具,在这其中有一些基本的交易规则和基本流程。首先投资者需要在券商处开设融资和融券账户,以及在账户中存入一定的资金。

在某些市场和券商,可能需要满足一定的资格要求,例如最低资金要求、交易经验等。这可能还需要提供一定比例的担保品,其可以是现金、其他证券或者其他可以接受的资产。

一旦账户准备就绪,投资者可以通过券商提供的交易平台购买或卖出股票。交易的规则和费用可能因市场、券商和具体产品而异。在融资交易中,投资者通过借入资金增加购买股票的能力;在融券交易中,投资者通过借入股票进行卖空,即卖出并承诺在未来购回。

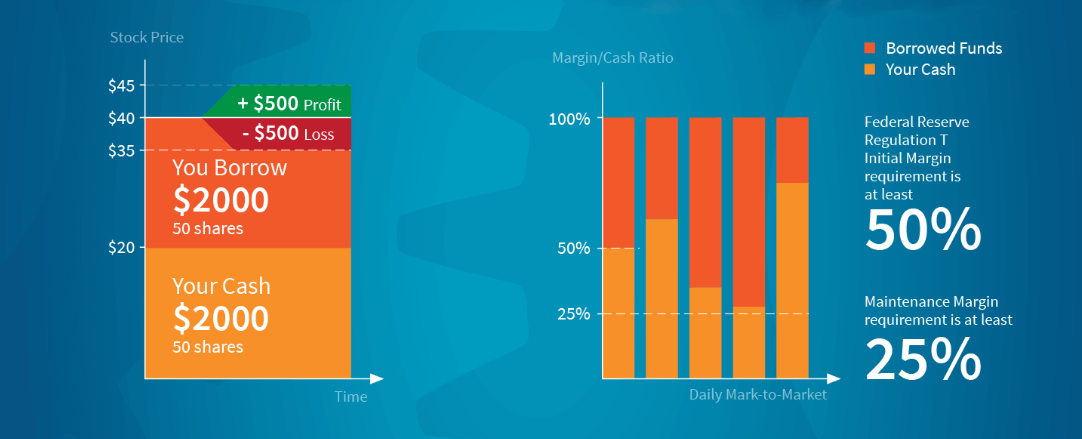

投资者需要维持一定的保证金比例,即账户净值与融资融券头寸市值的比例。如果保证金比例降低到券商规定的水平以下,券商可能会发出平仓通知。如上图所示,融资和融券开户需要有50%担保金,并需要将保证金比例维持在25%。如果投资者未能在规定时间内提高保证金比例,券商可能会启动强制平仓,将投资者的持仓卖出以还清借款。

在融资和融券交易期间,投资者需要按照约定的时间表还清借款或者归还融券。还款可以通过账户中的现金或者卖出股票来进行。融资和融券交易通常涉及费用和利息,包括利率、融资或融券费用、交易佣金等。投资者需要了解这些费用,并在决策时考虑它们的影响。

其中投资者最需要了解清楚的就是融资融券平仓规则,它是指在融资和融券交易中,券商或交易所在投资者的账户发生亏损达到一定程度时,可能会采取强制平仓的措施。平仓规则的目的是为了保护券商和市场的稳定,防止投资者的亏损继续扩大。

融资和融券账户的权益比例是指投资者的账户净值(账户资产减去负债)与总融资和融券头寸市值的比例,它是平仓的关键指标。如果权益比例下降到一定的水平以下,券商可能会启动平仓。

一般来说这个水平以保证金比例为主,其是开户时券商要求投资者为应对市场波动而设置的一定比例,也可视作是杠杆比例。如果权益比例低于维持保证金比例,券商可能会要求投资者追加担保,否则会启动平仓。

在实施平仓之前,券商通常会向投资者发出平仓通知,要求其采取措施来提高账户的权益比例。如果投资者未能在规定时间内提高账户的权益比例,券商可能会采取强制平仓措施,即将投资者的持仓股票或融资融券头寸卖出,以还清借款。

有些市场则规定了平仓损失的限制,以防止投资者在一次平仓中损失过大。当投资者的亏损达到设定的平仓损失限制时,券商可能会立即执行平仓。投资者应该仔细了解所在市场或券商的具体平仓规则,以及权益比例、维持担保比例等相关参数。及时监控账户的情况,采取适当的风险管理措施,是避免强制平仓的重要步骤。

| 方面 | 融资融券账户 | 现金账户 |

| 借入资金/股票 | 可借入资金或股票,提升投资规模。 | 仅能用已有现金进行交易,不具备杠杆。 |

| 交易灵活性 | 更灵活,可融资买入或融券卖空。 | 受限,只能用现金进行普通股票交易。 |

| 强制平仓风险 | 存在,担保比例降低可能触发平仓。 | 较低,不涉及杠杆,一般不发生强制平仓。 |

| 资金要求 | 需要高账户净值和资金。 | 相对低账户净值和资金要求。 |

| 投资策略 | 适合高风险高回报投资者。 | 适合稳健投资者,传统股票交易。 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。