发布日期: 2025年04月21日 更新日期: 2025年04月28日

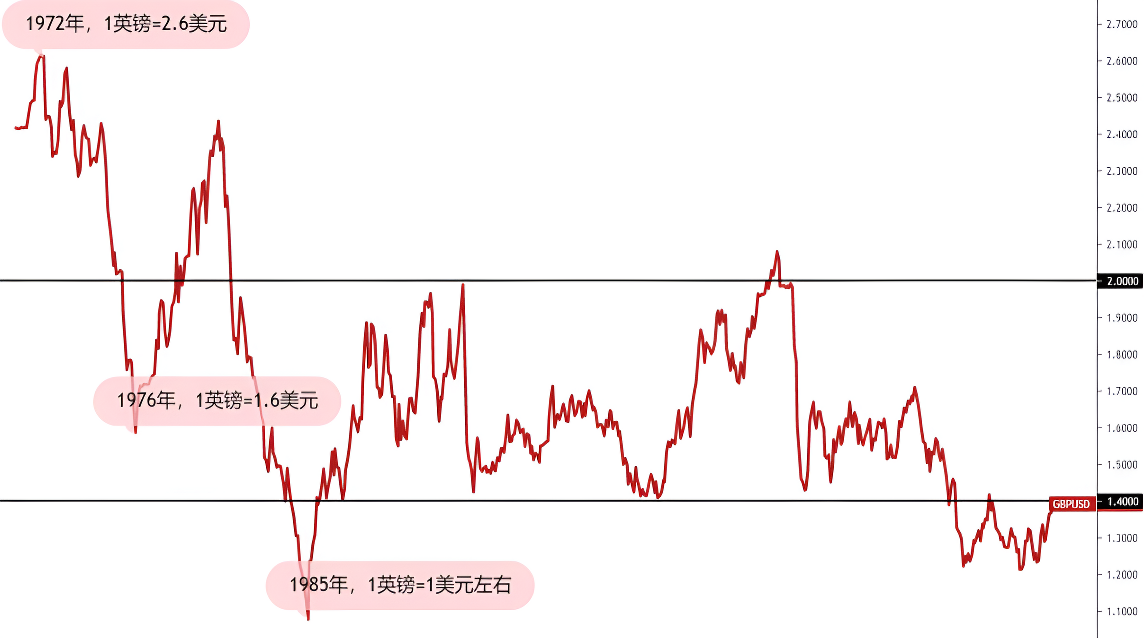

在1972年,一次全球性的货币体系变革让英镑兑美元历史高位成为财经舆论关注的焦点。当时布雷顿森林体系刚刚瓦解,美元与黄金脱钩,世界进入浮动汇率时代,汇率波动性迅速放大。就在这一年,汇率短时间内飙升,一英镑最高能兑换超过2.6美元,这一价格水平至今仍被市场视作“神级”高位。

英国当时凭借丰富的北海石油资源、出口贸易回暖以及资本市场逐步放开的优势,短暂地赢得了全球资本的青睐。而美国由于通胀压力上升、财政赤字扩大,加之越战带来的支出负担沉重,美元出现了一定程度的贬值,进一步推高了英镑对美元汇率。这种特殊历史背景下形成的英镑兑美元历史高汇率,也就成了外汇研究中绕不开的经典坐标。

纵观几十年来的走势,它们历史的高位不仅是一个简单的价格数字,更是经济格局、货币政策和国际局势交织的结果。英镑曾一度作为全球储备货币,与美元竞争地位,虽然现在美元一家独大,但那种高位依旧让人难忘。英镑兑美元历史高位反映出英美两国在不同时期的经济强弱更替,也让交易员在制定策略时总会参考这段历史轨迹。

虽然现在它们远远没有当年的高位那样耀眼,但在交易市场中,人们常常会用它们的汇率作为对比基准。如果说技术面分析讲究形态和支撑阻力,那英镑兑美元历史的汇率就是心理上的重要关口,一旦接近,市场情绪往往更为激动。尤其是在重大经济事件、利率决策或者地缘政治影响下,这个价格点就像一个隐形的信号,提醒人们市场曾经走到过的极端。

在实际交易层面,这个历史价格还有着不小的策略意义。机构投资者在评估货币对风险暴露的时候,往往会设定一个区间,而英镑兑美元历史高位几乎总是被当作天花板级别的参考。一些量化模型也会在此基础上设定止盈点或风险预警参数,说明这个价格在实际操作中的存在感非常强烈。

更重要的是,这样的历史极值也会成为媒体和研究机构解读市场动态时的标配引用,比如一旦汇率短期快速上行,分析师们很容易拿它们历史的汇率来对比当前市场的热度或风险溢价。

而在投资者眼中,英镑兑美元历史汇率既是期待也是警惕。期待的是汇率可能会再次接近当年的风光时刻,尤其是在英国经济复苏或者美国货币政策趋于宽松的背景下。警惕的是,价格一旦偏离基本面太远,就可能酝酿反转。它因此成了一个既象征信心又代表风险的价格区间。

现在很多汇市分析报告中,依然会引用英镑兑美元历史高位作为判断当前市场是否“高估”或“低估”的参考。就连不少模型设定、回测策略时,也会默认把它们的历史高位作为长期波动的顶点。这种用法背后其实反映了市场对高位区间的尊重和对历史价格规律的认可。

从宏观角度来说,它们的历史汇率高位不仅仅体现在一张K线图上,而是折射出英美两国之间在利差、通胀、财政政策上的互动逻辑。所以无论是交易者、研究者还是政策制定者,在涉及英镑和美元的分析时,总绕不开这个价格点。

换句话说,英镑兑美元历史高位已经不仅是一段记录,更是一个具有参考意义的市场标尺,它提醒市场参与者,历史并不只是过去,也可能是未来某种节奏的前奏。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。