摘要:

摘要:

上篇复盘了2007年至今,黄金价格和美国10年期国债收益率的走势比对,无论从微哪个方面分析,均可认为,美国10年期国债收益率的高低,可作为黄金价格的一项参考指标。

在上篇中,我们讨论了金价和市场利率的关系,并复盘了2007年至今,黄金价格和美国10年期国债收益率的走势比对,从宏观基本面和微观量化的角度,均可证实二者存在一定反向关系,那么,在此基础上,已知“利率”,有没有可能预判“金价”呢?本期就来一探究竟。

4、已知“利率”,能预判“金价”吗?

通过上篇中的分析,无论从微观量化,还是宏观基本面分析,均可认为,美国10年期国债收益率的高低,可作为黄金价格的一项参考指标。

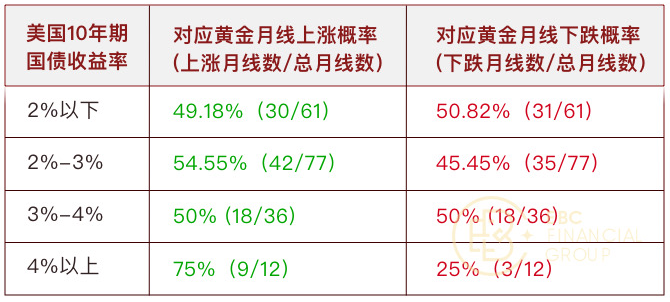

这里我们还是截取2007年1月至2022年6月的月线数据,将10年期美国国债的收益率划分为【2%以下】、【2%-3%】、【3%-4%】、【4%以上】四个区间段,统计对应区间段内,黄金价格的波动范围及月线上涨/下跌的概率分布,得到结果如下:

【注释】:上涨月线表示该月的收盘价>开盘价;下跌月线表示该月的收盘价

可以看到:

1.利率(美国10年期国债收益率)越高,对应黄金价格区间也越低,但价格区间波动范围依然较大;

2.黄金月线上涨/下跌概率分布方面,金价涨跌与利率(美国10年期国债收益率)高低,并无直接关系。

接下来,我们再以美国10年期国债收益率的高低为划分依据(分为【2%以下】、【2%-3%】、【3%-4%】、【4%以上】四个区间段),统计对应区间黄金价格的分布情况:

(注释:统计样本取自2007年1月至2022年6月的黄金月线收盘数据)

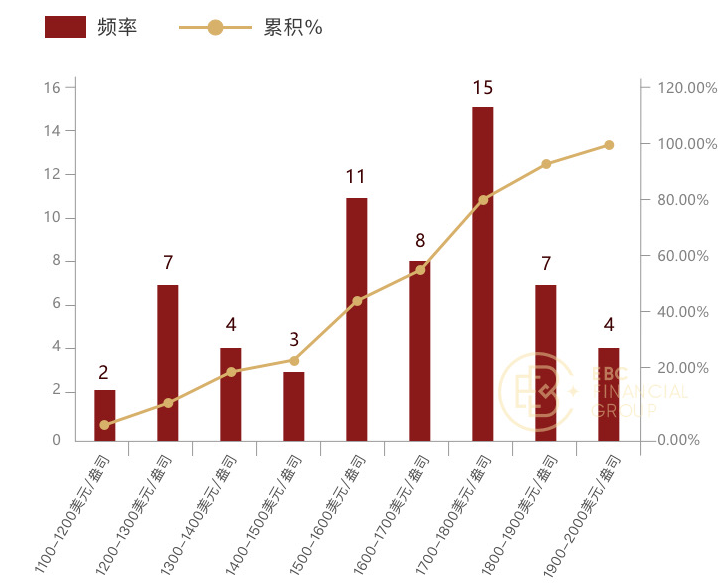

当美国10年期国债收益率处于【2%以下】时:

【注释】:

①“频率”表示在第一栏对应金价范围内,黄金月线收盘价落在此范围内的月线根数

②“占比”表示在对应金价范围内,

黄金月线收盘价落在此范围内的月线根数/2007年1月至2022年6月的总月线根数】

从历史数据看,当美国10年期国债收益率低于2%时,

金价在【1500-1800美元/盎司】区间,合计占比55.73%;

其中:【1700-1800美元/盎司】,占比24.59%

【1500-1600美元/盎司】,占比18.03%

【1600-1700美元/盎司】,占比13.11%

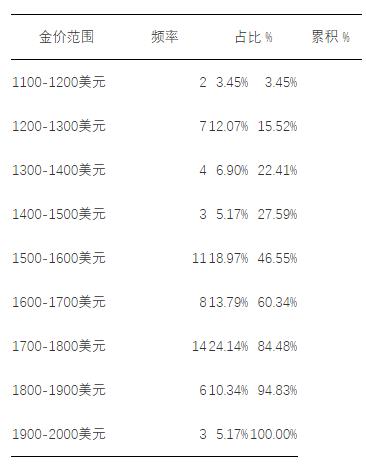

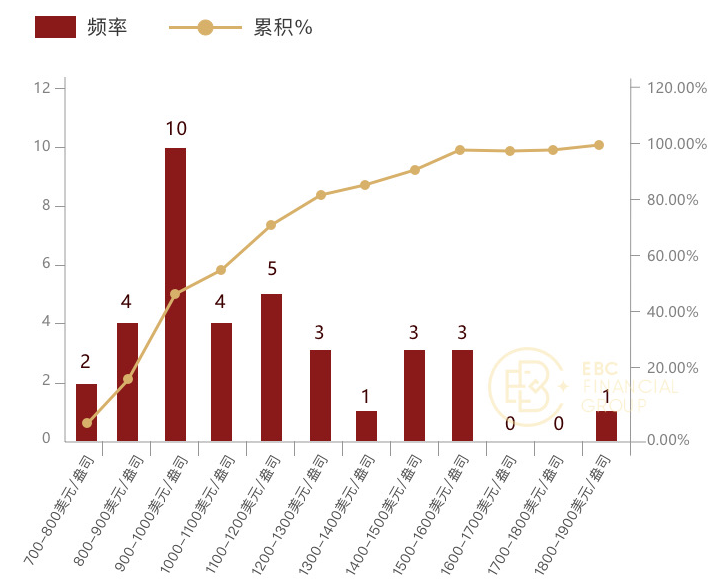

当美国10年期国债收益率处于【2%-3%】时:

从历史数据看,当美国10年期国债收益率处于2%-3%时,

金价在【1100-1400美元/盎司】区间,合计占比79.21%;

其中:【1200-1300美元/盎司】,占比36.36%

【1300-1400美元/盎司】,占比27.27%

【1100-1200美元/盎司】,占比15.58%

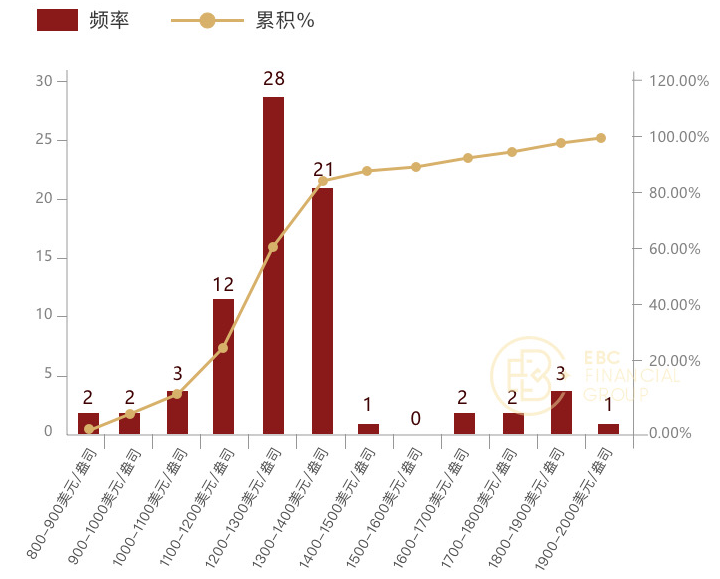

当美国10年期国债收益率处于【3%-4%】时:

从历史数据看,当美国10年期国债收益率处于3%-4%时,

金价在【800-1200美元/盎司】区间,合计占比63.89%;

其中:【900-1000美元/盎司】,占比27.78%

【1100-1200美元/盎司】,占比13.89%

【1000-1100美元/盎司】,占比11.11%

【800-900美元/盎司】,占比11.11%

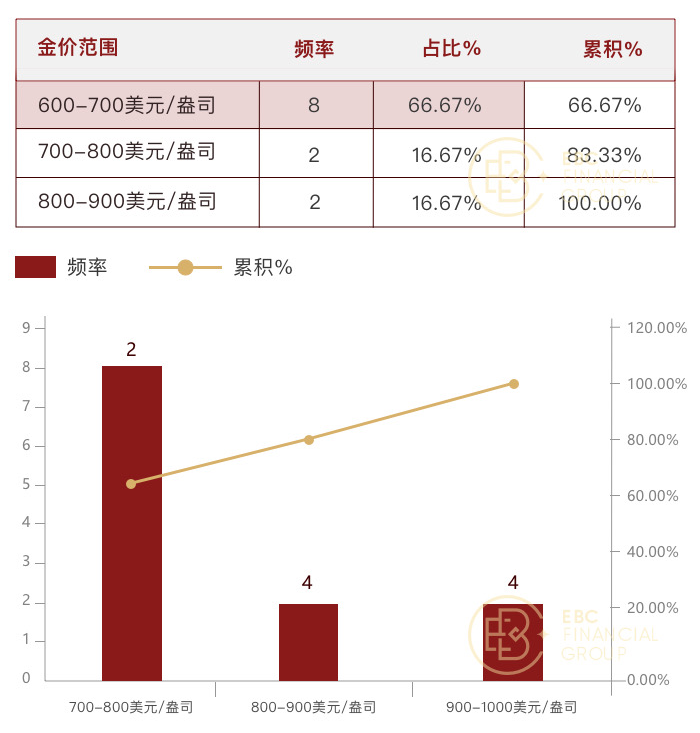

当美国10年期国债收益率处于【4%以上】时:

从历史数据看,当美国10年期国债收益率大于4%%时,

金价在【600-700美元】区间,合计占比66.67%

依据以上统计数据,交易者可参照以下方式作为长期投资参考:

当前,随美国通胀高企,美联储激进加息,美国10年期国债收益率已大幅走高,目前接近3%上下,而金价之前因俄乌冲突、新冠疫情等原因,曾最高升至2070美元/盎司附近,目前按又回落到1750美元/盎司以下。

依据历史数据,当美国10年期国债收益率处于【2%-3%】区间时,金价多集中于【1100-1400美元/盎司】,占比79.21%;

若利率进一步走高,当美国10年期国债收益率处于【3%-4%】区间时,金价则集中于【800-1200美元/盎司】,占比63.89%。

故依据历史统计数据,长期来看,以目前美国的高通货膨胀率,若美联储继续加息,美国10年期国债收益率进一步上升,不排除金价存在回落的可能性。

但投资者同时也要考虑到,高通胀和经济衰退的隐忧,也会促进黄金的保值和避险属性,对金价形成另一面的支撑,投资需考虑周全。

【历史数据不代表未来表现,黄金价格的影响因素较多,统计结果仅作为交易参考,不构成任何投资建议】

截至8月7日,黄金ETF持仓报告显示,SPDR Gold Trust持仓量增至959.09吨,金价反弹至3400美元/盎司以上,美联储降息预期和中国央行购金支持黄金上涨。

2025年08月08日

截至8月6日,黄金ETF持仓报告显示SPDR Gold Trust持仓量减少至952.79吨,现货黄金价格轻微下跌。分析认为持仓量减少与金价未突破关键水平有关。

2025年08月07日

截至8月5日,黄金ETF持仓报告显示SPDR Gold Trust增至955.94吨,现货黄金收于3380.70美元。美联储降息预期支撑金价上涨,持仓量持续增加。

2025年08月06日