摘要:

摘要:

最近,全球通货膨胀率很高,美国遭遇了40年来的高通胀率(9.1%),随后美联储、欧洲央行和新西兰央行提高了利率,全球货币紧缩政策接连出台。

利率(Interest Rate),也叫利息,是经济体里非常重要的一个概念,它可以简单的理解成“钱”的时间成本。近期,全球通胀高企,美国更是遇到了40年难遇的高通胀膨胀率(9.1%),随之而来的便是美联储加息、欧洲央行加息、新西兰央行加息……全球货币紧缩政策纷至沓来。

在这一期的黄金驱动因素系列研报中,我们就来看看“市场利率”和“金价”之间的关系。

1、“加息”意味着什么

我们先来梳理下加息/降息对经济影响的底层逻辑,一般来讲:

近几个月来, 美联储、欧洲央行、英国央行、新西兰央行纷纷加息,那央行究竟控制的是哪个利率呢?

先来普及一个经济学概念:无风险利率

直译来讲,无风险利率就是完全没有还款风险,还款信用极高的主体,借款所需要支付的利息,实践中,最接近无风险利率的借款主体,就是全球主要国家经济体的政府,而这些国家所发行的国债利率,就可近似理解为无风险利率,如10年起美国国债利率、5年期中国国债利率。

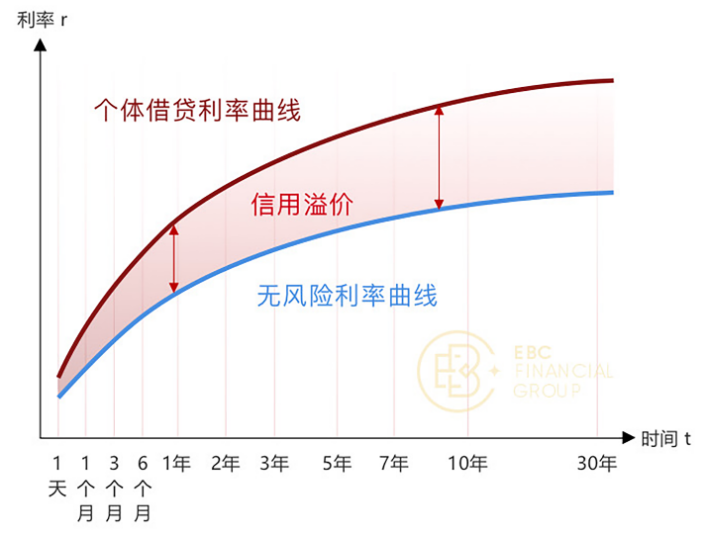

理论上,每种「货币」的每个「期限」,都对应一个“无风险利率”,如1天、1个月、3个月、6个月、1年、3年、5年、10年等,将这些期限对应的无风险利率连接起来,就得到了该货币的无风险利率曲线,又称“Yield Curve”。

每种货币的无风险利率曲线是该国家经济体中利率的基础,我们平时所提及的银行借贷利率,存款利率都是以上述无风险利率为基准,叠加不同个体的信用风险溢价所产生的。

回到最近常被提及的各国央行加息,究竟加的是哪个利息呢?

一般来讲,各国央行控制的是最短期的利率,如美联储、欧洲央行,控制的是「隔夜拆借利率」,为1天利率,在美国又称“联邦基金利率(Fed Funds Rate)”。

而其余相对长期限的利率,则是通过债券市场交易来相互作用影响的,并不是央行所能控制的。

所以总的来说,各种央行通过控制较短期端的利率,可以间接影响到该国经济体的整个利率体系,从而起到调节经济的作用,但市场利率并不是央行一家说了算的,更是基于整个市场供求,交易体系的反馈,共同作用的结果。

2、“金价”和“利率”有何关系?

黄金作为不生息的资产,理论上:

1.一方面,若市场利率水平提高(如民众通过购买低风险债券、银行理财产品等,就能获得较高的收益),则持有黄金的沉默成本也较大,相应会削减黄金的投资需求,致使黄金价格下降。

2.另一方面,往往在通胀高涨期,才会出现加息的货币政策,利率上行,而通胀又会加剧黄金的保值属性,致使民众购买黄金,黄金价格上涨。

所以从理论上,利率对黄金的影响存在不确定性;

我们再来从过往数据看看“金价”和“利率”的关系,这里取美国10年期国债收益率为市场利率参照,和黄金走势进行比对:

(2007年至今-黄金价格&美国10年期国债收益率比对图)

图中,二者呈现较完美的负相关性。

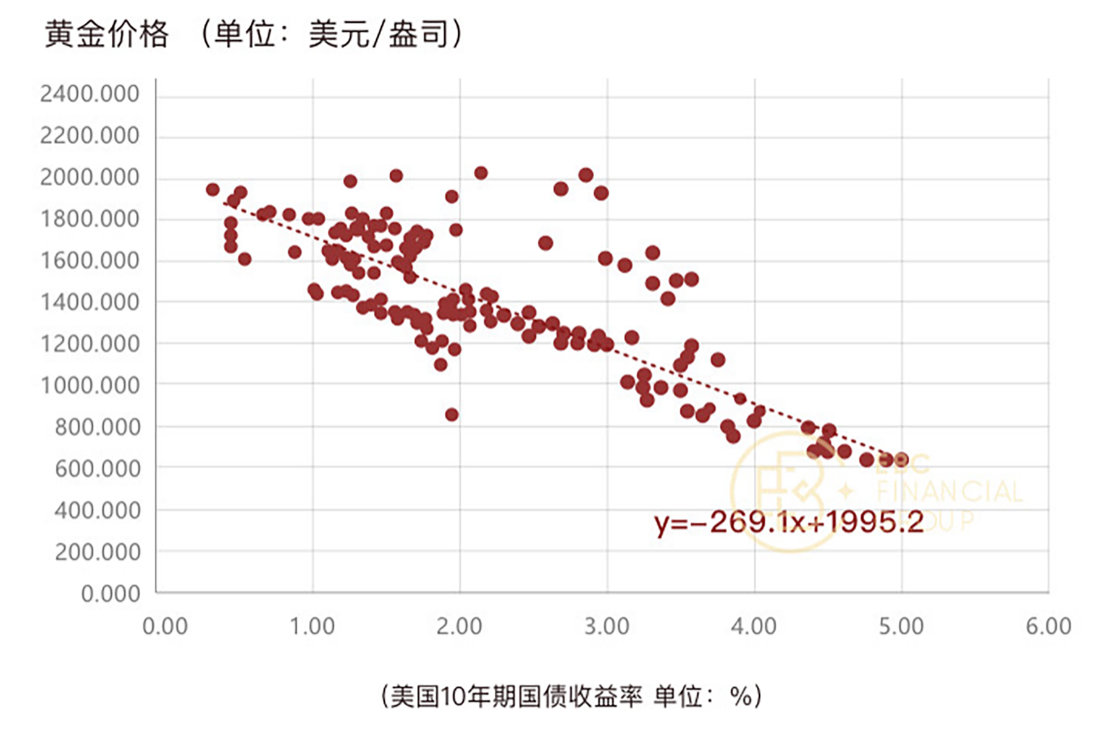

再来对二者进行量化统计,以下截取2007年1月至2022年6月的月线数据,得到“黄金价格”与“美国10年期国债收益率”【散点图】及【相关系数矩阵】如下:

散点图

相关系数矩阵

二者的相关系数为-0.78,负相关程度较为明显,并且呈现一定线性回归。

可以说明,从微观量化角度,“金价”与“利率”呈现较明显的负相关性。

3、2017.1-2022.6“金价”和“利率”的走势复盘

2007.1-2012.7 恰逢美国次贷危机、全球金融危机、欧债危机,全球开启量化宽松

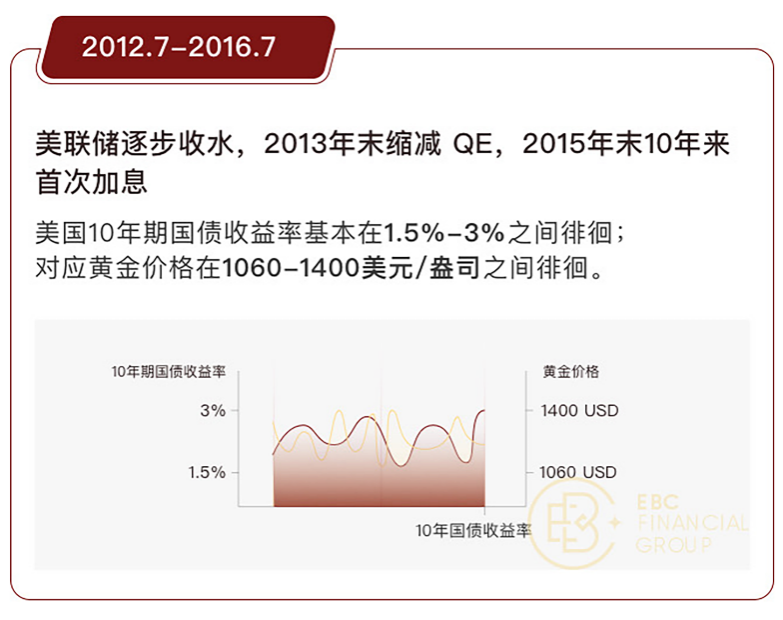

2012.7-2016.7 美联储逐步收水,2013年末缩减QE,2015年末10年来首次加息

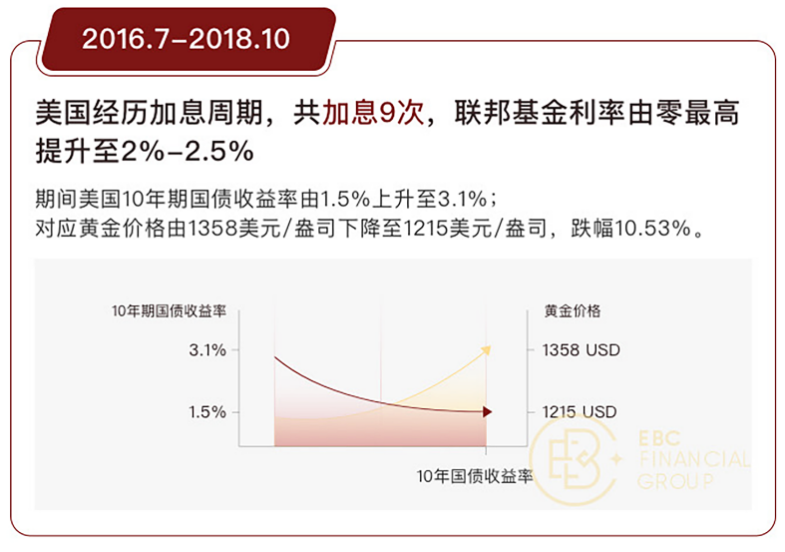

2016.7-2018.10 美国经历加息周期,共加息9次,联邦基金利率由零最高提升至2%-2.5%

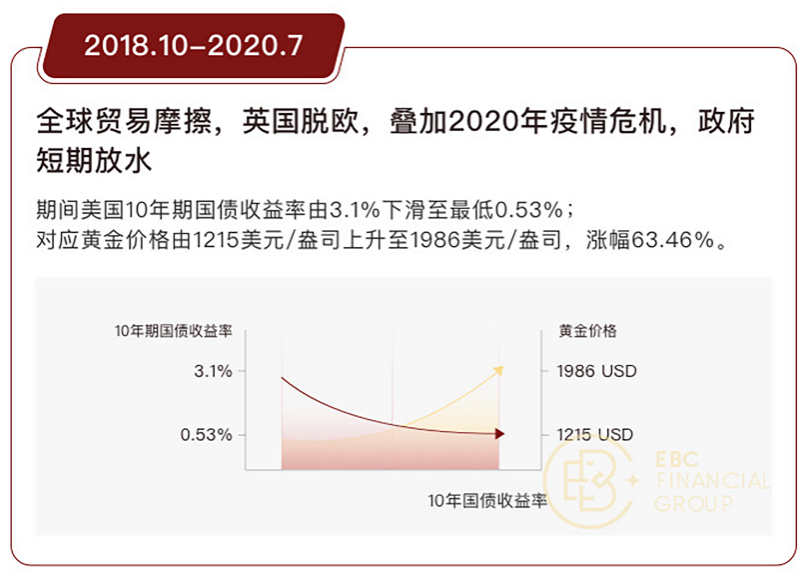

2018.10-2020.7 全球贸易摩擦,英国脱欧,叠加2020年疫情危机,政府短期放水

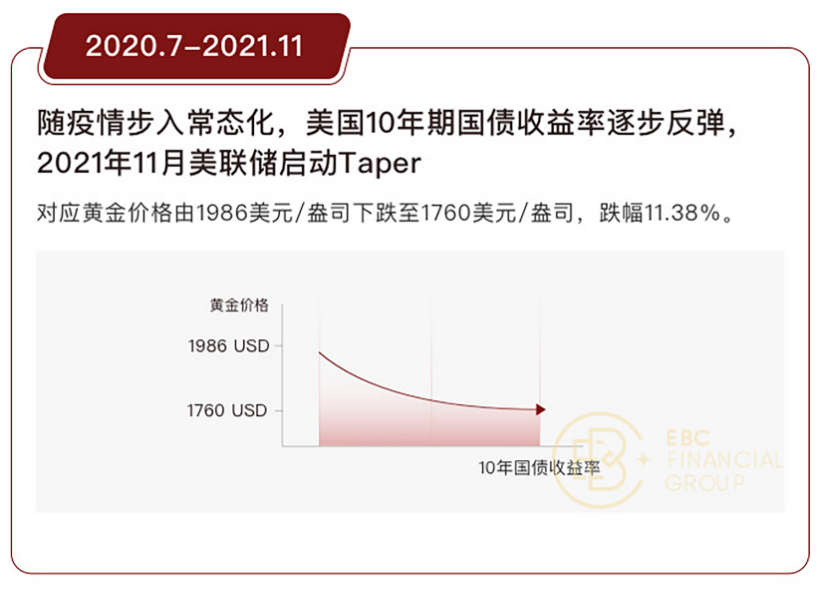

2020.7-2021.11 随疫情步入常态化,美国10年期国债收益率逐步反弹,2021年11月美联储启动Taper

2021.11-至今 随全球通胀加剧上行,美国遇40年来最高通货膨胀率(8.5%),美联储在继2021年11月启动Taper后,分别于2022年3月、2022年5月、2022年6月加息25BP、50BP、75BP

可以看到,从宏观基本面角度,“金价“与”利率“亦呈现反向变动的趋势。

【历史数据不代表未来表现,黄金价格的影响因素较多,统计结果仅作为交易参考,不构成任何投资建议】

截至8月7日,黄金ETF持仓报告显示,SPDR Gold Trust持仓量增至959.09吨,金价反弹至3400美元/盎司以上,美联储降息预期和中国央行购金支持黄金上涨。

2025年08月08日

截至8月6日,黄金ETF持仓报告显示SPDR Gold Trust持仓量减少至952.79吨,现货黄金价格轻微下跌。分析认为持仓量减少与金价未突破关键水平有关。

2025年08月07日

截至8月5日,黄金ETF持仓报告显示SPDR Gold Trust增至955.94吨,现货黄金收于3380.70美元。美联储降息预期支撑金价上涨,持仓量持续增加。

2025年08月06日