发布日期: 2023年12月12日

在金融领域中,人们一直都关注着经济和市场的具体情况。而不管是股市的起伏,还是利率的涨跌,似乎都与国债收益率有关。本文将来为大家详细解读国债收益率的信号,详细了解这些市场信号,不仅能够保护好资产,还能抓住投资机会。

国债收益率怎么算

国债收益率怎么算

国债顾名思义就是国家找社会大众借钱,并且承诺在一定时期内支付利息到期偿还本金。美债就是由美国政府发行的债券,把钱借给美国政府后将会得到一张欠条。由于美国是美国政府来背书,而美元是世界通用货币。美国政府的信誉度也很高肯定不会赖账。所以美国国债被视为是一种无风险资产。

美债在发行时会有不同的借款期限,从一个月到30年期不等。其中短期美债很容易受到政策和市场影响波动较频繁,太长期的美债不确定因素太多流动性也不高。而10年期美债是所有期限中流动性最高的,因此10年期美债收益率被广泛的认定为一种无风险收益率。

通俗的说就是任何资金的流通利率都以国债收益为基准,投资其他资产获得的收益至少要高于这个水平,否则投资人直接买美债就好。作为无风险利率,10年期美债收益率同时也是包括抵押贷款在内的银行信用贷款利率的基础。

它的计算方法根据考虑的因素不同,计算方式也略有不同。一般来说,当债券上标明的、未经通货膨胀或通货紧缩调整的实际利率也被称为名义收益率。是投资者购买债券时债券合同上明确的年化利率,不考虑通货膨胀或货币贬值的影响。

名义收益率包括债券的票面利率,这是发行时确定的固定利率。例如,如果一张债券的面值是1.000美元,票面利率是5%,那么它的名义收益率就是5%。具体公式为:名义收益率=票面利率÷债券面值×100。在这个公式中,票面利率是每年支付的利息,债券面值是债券的初始价值。

而要想考虑通货膨胀,就可以减去它,这样就能够得到实际收益率,也就是反映了投资的实际购买力变化。具体公式为:实际收益率=名义收益率−通货膨胀率

还有一种到期收益率,是投资者购买债券并持有至到期时获得的年化收益率。YTM的计算涉及债券的面值、购买价格、到期期限和付息频率等因素。具体公式为:YTM=(M-Pb)/(Pb*N)*100%

其中,M到期一次还本付息额;Pb是市场买入价;n是从买入到持有到期的剩余年份数。到期收益率考虑了国债的全局回报,包括利息和本金,并给出了投资者在债券持有到到期日时的预期回报率。

| 特征 | 上升说明什么 | 下降意味着什么 |

| 经济状况 | 对经济前景感到乐观,投资者要求更高回报。 | 对经济前景感到担忧,投资者寻求相对较安全的资产。 |

| 通货膨胀预期 | 通胀预期上升,投资者寻求抵消其影响的更高回报。 | 通胀预期下降,投资者愿意接受较低回报。 |

| 中央银行政策 | 采取紧缩货币政策,提高短期利率。 | 采取宽松货币政策,降低短期利率。 |

| 投资者风险偏好 | 更倾向于追求高回报,愿意持有风险较高的资产。 | 更倾向于保守,寻求相对低风险的资产。 |

| 货币流动性 | 市场可能对短期债券的流动性感到担忧。 | 反映市场对短期债券的流动性较好。 |

| 全球经济不确定性 | 投资者可能更倾向于避险和短期资产。 | 全球经济环境相对稳定,投资者更愿持有长期资产。 |

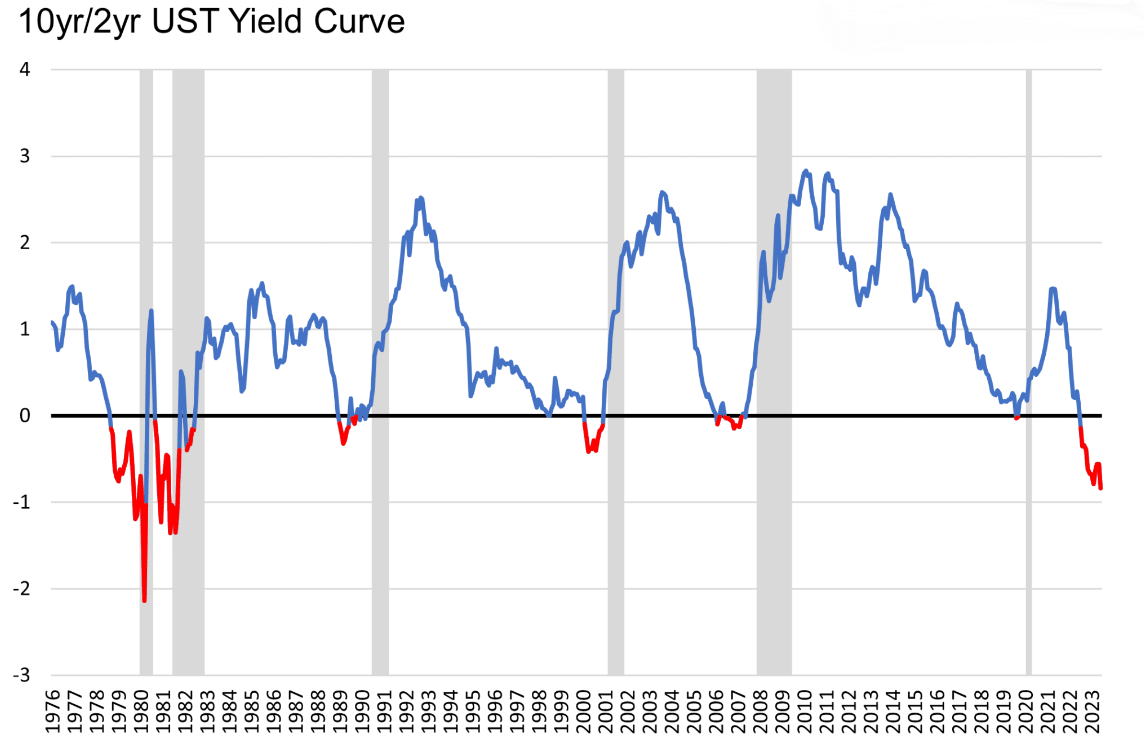

国债收益率倒挂

这指短期国债的收益率高于长期国债的收益率。这种情况通常被认为是一种债券市场的异常现象,因为一般情况下,长期投资的回报率应该高于短期投资。

这就要说到国债的几个特点,一是短期国债和长期国债的收益率是同方向移动,如果短期国债的收益率上升,长期国债的收益率也会上升。二是国债的价格和收益率负相关,价格越高收益率越低。如果一个债券受欢迎市场需求增大,就会导致它的价格增加而收益率会下降。

三是国债被认为是一种安全的避险资产。以美国长期国债为例,如果投资者对未来市场预期不乐观,就会把投资从股票或者说其他高风险投资里撤出来,购买10年期国债来避险。

当倒挂现象出现时,就被视为是经济衰退的前兆。因为投资者可能更愿意购买长期国债,以避免未来可能的经济不景气。这可能表明市场对未来经济前景存在担忧,让投资者对短期风险较低的资产感兴趣。以美国为例,历史数据表明几乎每次发生这种所谓的倒挂后,美国就会发生经济衰退。比如美国2008年次贷危机前,就曾发生过收益率倒挂的现象。

想要知道倒挂是否会发生,可以查看国债收益率曲线。也可用10年期国债的收益率减去2年期国债的收益率,得到的差值如果大于0。说明长期收益率大于短期收益率,这就是相对正常。如果差值小于0.就说明长期国债的收益率小于短期国债的收益率,这就发生了收益率倒挂的现象。

这种现象会发生主要是因为投资者预期经济会衰退,并不是倒挂导致了经济危机。它更像是大多数投资者对市场预期集体投票的结果,是一个信号。

和国债利率的区别

和国债利率的区别

它们是两个相关但不同的概念,通常用于描述国债市场的不同方面。国债收益率是指国债的年度收益率,即投资者从持有国债中获得的回报率。它基于国债的当前市场价格和债券的面值计算的,通常以百分比表示。该计算涉及到债券的年度支付利息和债券的当前价格。

它是一个动态的指标,会随着国债市场的变化而波动。如果国债市场价格上升,收益率下降;反之,如果价格下降,收益率上升。

国债利率通常指国债的票面利率,即国债发行时所承诺支付的年度利息率。它是在债券发行时确定的,保持不变。例如,如果一张国债的票面利率为5%,那么每年将支付5%的利息。

国债利率是一个静态的指标,它不会随着市场价格的波动而变化。无论国债当前的市场价格如何,国债利率都保持不变。

举个例子,一张期限为一年的美债票面利率为2%,这意味着购买并持有到期后能够获得两个点的收益。假设张三买了100美元的美债,一年后就能够拿到2美元的利息。所以说美债的利率从买入后就固定下来了,写进了合同和借条中不会随着未来形势的变化而改变。

但美债收益率每时每刻都在发生变化,它存在一个二级市场,投资人可以对持有的美债进行买卖。还是刚才的例子,假设张三在持有美债的半年后突然急需用钱,在二级市场上将其全部卖给了李四,成交价是98美元。

半年后李四就能从美国政府那里拿到本金和利息,也就是美债票面利率2%利息两美元,加上本金100美元,一共可以拿到102美元。李四买下美债用了98美元,到期后拿到本金及利息共102美元,获利4美元。那么其到期收益率就是4.08%。

也就是说,国债收益率更侧重于描述当前市场条件下投资者获得的实际回报率,而国债利率则更侧重于描述国债发行时所确定的固定利息率。

和国债价格

两者之间存在着反向关系,这是由于债券的基本定价原理所导致的。即当国债收益率上升时,国债价格下降,反之亦然。当债券的市场利率上升时,新发行的债券会提供更高的利率,因此旧债券的固定利率相对较低,导致它们的市场价格下降。反之,当市场利率下降时,旧债券的固定利率相对更有吸引力,其价格上升。

从上面的例子可以看出,美债收益率跟着美债价格一起变化。美债的成交价格越高,美债收益率越低。成交价格越低,收益率就越高。所以可根据美债当前的成交价格,计算出美债的收益率。

比如当前10年期美债现价为88.2969。票面价值100。票面利率为2.75%。说明如果以该价格购买这种债券并持有到期一年,付息两次,每期的利息收入为1.375.到期按照票面价格赎回的情况下,年收益率就是4.219%。

美债收益率与美债价格是成反比的,当投资者争先恐后地抢购美债时,就会推高美债的价格,结果就是美债收益率走低。相反如果投资者都不看好美债,卖掉的人比买入的人多时,美债价格下降收益率就会提升。

比如从今年3月开始美联储一直在加息,而这也导致了美债收益率的大幅上涨。于是投资者们纷纷开始抛售美债,把钱存入银行。市场上卖美债的人比买美债的人多了,美债的价格会下跌而美债收益率就会上涨了。

同时较长期限的债券对市场利率的变化更为敏感。长期债券的价格波动相对较大,因此在市场利率上升时,它们的价格下跌得更多,而在市场利率下降时,它们的价格上涨得更多。

所以投资者在投资国债时,要做好价格和收益率的权衡。当市场利率波动时,债券价格和收益率回相应地调整,从而影响投资者的回报和投资策略。

| 类别 | 高 | 低 | 当前利率 | 从低点算起的基点 |

| 30年美债 | 5.35% | 0.99% | 3.85% | 286 |

| 20年美债 | 5.44% | 0.87% | 4.06% | 319 |

| 10年美债 | 5.26% | 0.52% | 3.81% | 329 |

| 5年美债 | 5.18% | 0.19% | 4.13% | 394 |

| 2年美债 | 5.10% | 0.09% | 4.87% | 478 |

| 3个月美债 | 5.55% | 0.00% | 5.43% | 543 |

| 联邦基金利率 | 5.41% | 0.04% | 5.07% | 503 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。