发布日期: 2023年05月12日

更新日期: 2024年08月15日

由于风险相对较低,期货套利成为一种备受大众青睐的交易方式,常被形容为“空手套白狼”。然而,成功的关键在于正确选择合适的期货套利策略,否则难以实现预期的收益。接下来,我们将深入探讨期货套利策略及品种组合的交易方法。

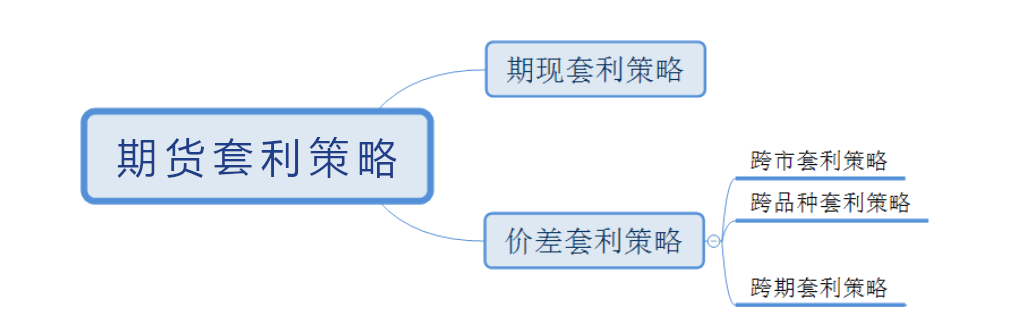

期货套利策略有哪些?

期货套利是指利用不同市场或相关合约之间的价差变化,在相关市场或合约上进行方向相反的交易,以期在价差发生有利变化时获得利润的交易行为。这种策略通常包括在一个市场买入某种期货合约,同时在另一个市场或相同市场的不同合约中卖出对应的合约。通过锁定价差,交易者可以在市场价格变动的同时降低单边风险,从而在价差变化中获利。

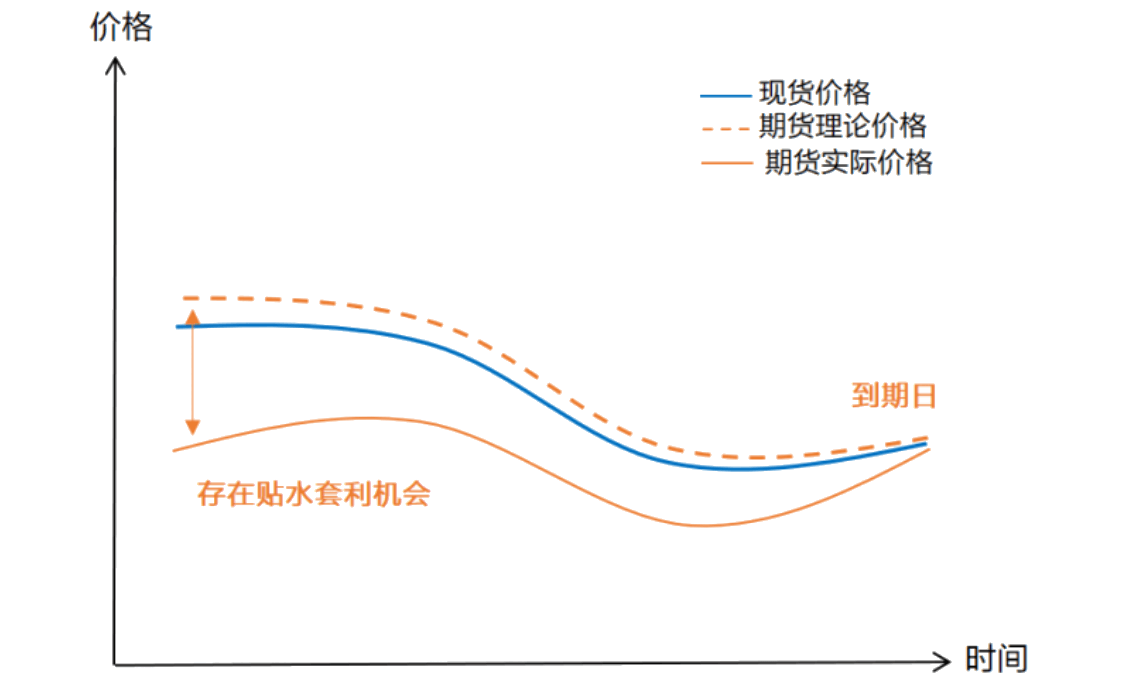

如果是利用期货市场与现货市场之间的价格差异进行套利的策略,那就是期现套利。具体来说,当期货价格与现货价格之间存在不一致时,套利者可以在现货市场和期货市场之间进行反向操作,通过买入现货并卖出期货(或反之)来锁定价差,从中获取收益。这种套利策略依赖于现货价格和期货价格最终趋于一致的市场机制。

而利用期货市场上不同合约之间的价格差异进行套利,则被成为价差交易。套利者可以选择不同交割月份或不同品种的期货合约,通过买入一个合约并卖出另一个相关合约,来捕捉价格差异带来的利润。价差交易基于不同合约之间的价格波动,如跨期套利和跨品种套利,旨在从合约间的价差变化中获利。

价差套利涵盖多种形式,包括跨期套利、跨市套利和跨品种套利等,每种形式都基于不同的价差变化逻辑,适合不同市场条件下的操作。这些期货套利策略利用市场上价格不一致的机会,通过买入和卖出不同合约或品种来锁定价差,借此实现盈利。

跨期套利通常在同一品种的期货合约但不同期限之间进行。具体来说,就是在买入或卖出较短期限的金融期货的同时,卖出或买入另一相同标的资产的较长期限金融期货合约,并在较短期限的合约到期时或到期前同时对两个期货头寸进行对冲平仓。与期现套利相比,跨期套利的限制相对较少,同时不受卖空限制,因为它是在同一市场内进行的交易。这种方式使得套利者能够更灵活地操作,捕捉市场上的价格差异机会。

跨市场套利是指在不同市场之间进行套利交易,以利用同一标的资产在不同交易所之间的价格差异获利。套利者在一个市场买入某个期货合约的同时,在另一个市场卖出相同标的的期货合约,目的是在两个市场的价格差异收窄或消失时,通过平仓来实现利润。

由于不同市场的交易规则、流动性、时间差异等因素,跨市场套利可以有效捕捉市场间的价格错配。比如,在纽约商品交易所(NYMEX)买入wti原油期货合约,同时在洲际交易所(ICE)卖出布伦特原油期货合约,如果两市场的价格存在差异,当价格回归一致时,期货套利者便能从中获利。

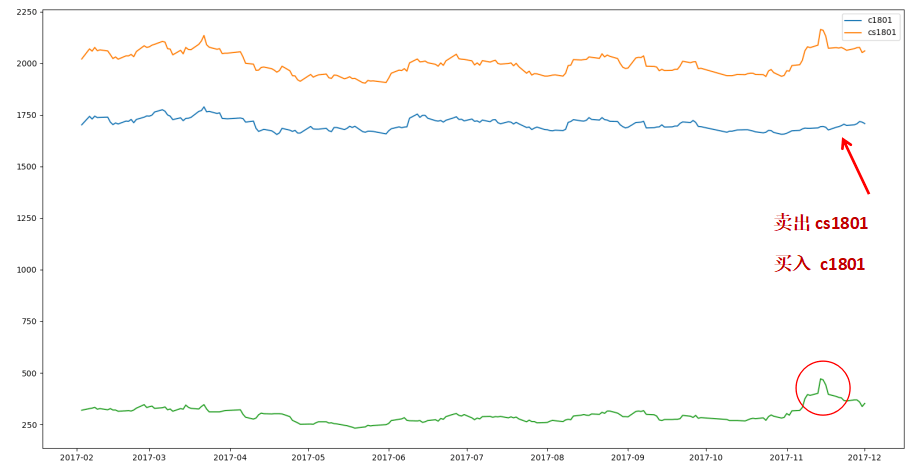

跨品种套利是指利用不同但相关商品之间的价格差异进行套利交易。期货套利者通过在两个价格相关性较高的期货合约上采取相反的交易策略,以期在价差变化时获利。它利用了不同商品间的价格联动效应,适用于那些具有较强相关性的商品对,例如贵金属、农产品或能源类商品。

每种期货套利策略都基于市场价差的变化规律,通过在价格差异中寻找机会来实现盈利。这些策略适用于不同的市场条件和投资者目标,能够有效地降低交易风险并提供稳定的回报。投资者可以根据自身的风险偏好和市场分析选择最合适的套利策略,从而在复杂多变的市场环境中获取收益。

期货套利品种最佳组合

期货套利的最佳组合取决于市场条件、交易策略以及对品种的了解。选择合适的套利品种需要考虑市场流动性、价格波动性和相关性。了解市场动态和品种信息有助于优化套利组合,提升投资回报。

对于期现套利和跨期套利来说,最佳品种通常都是原油和黄金。以期限套利策略来说,对于原油市场,套利者可以利用现货市场价格与期货市场价格之间的差异,特别是在市场波动或供应链问题导致的价格不一致时。

类似地,黄金市场也提供了套利机会,通过现货黄金价格与期货黄金价格之间的差异进行交易。这些组合利用了现货和期货市场之间的价差,为套利者提供了获取收益的机会,尤其在价格波动较大或市场条件特殊时。

在现货市场和期货市场之间寻找价格差异,进行买入现货并卖出期货的操作。待价格差异收敛时,及时平仓以实现盈利。这种策略依赖于市场价格的回归趋势,通过锁定现货与期货之间的价差来获取利润。

而对于选择跨期套利策略的期货套利者来说,对于原油,可以利用近期和远期交割合约之间的价格差异进行套利,例如通过买入WTI原油的近月合约,同时卖出远月合约,来获取价差收益。

而黄金则可以利用现货合约和远期合约之间的价格差异进行套利,例如买入黄金现货合约,同时卖出相应期限的远期合约,从而在价差发生变化时获利。这些品种由于其流动性和市场深度,使得跨期套利成为一种有效的期货套利策略。

在以这两个品种实施跨期套利策略时,应选择高流动性和波动大的期货合约进行交易,这些合约通常有更小的价差和更高的交易量,提高了套利效率。此外,监控期货曲线的变化可以帮助识别潜在的套利机会。通过分析价格走势和曲线结构,投资者能发现不一致的价格关系,并制定有效的期货套利策略。

跨品种套利的最佳组合包括原油与天然气、黄金与白银,以及大豆与玉米。原油与天然气由于同属于能源品类,通常存在较强的价格相关性,适合进行套利操作。黄金与白银作为贵金属类别中的两个主要品种,其价格之间也常常存在密切的关系,为套利提供了机会。

此外,大豆与玉米是农产品市场中的两个主要品种,其价格波动往往受到类似的供需因素影响,因此它们之间的价格相关性较强,适合进行跨品种套利。这些组合利用了各品种间的价格关联性,能够有效识别和利用市场中的价差机会。

研究选定品种(如原油与天然气、黄金与白银、大豆与玉米)之间的历史价格数据,以了解其相关性和波动模式。这有助于识别正常价格范围。实时跟踪价格走势,当其偏离历史正常范围时,执行套利操作,以利用价格差异带来的利润机会。

跨市场套利的最佳组合包括同一商品在不同交易所的价格差异和不同国家市场的期货合约差异。例如,WTI原油在纽约商品交易所(NYMEX)与布伦特原油在洲际交易所(ICE)之间的价格差异提供了套利机会,这利用了同一商品在不同市场的价格不一致。

此外,美国的大豆期货合约与中国的大豆期货合约之间的价格差异也常常成为跨市场套利的对象,这基于全球市场间的价格波动和供需差异。通过在这些市场之间进行交易,可以抓住价格不一致带来的期货套利机会。

跨市场套利策略涉及利用不同市场之间的价格差异来进行套利。投资者需要密切监控不同市场之间的价格关系,以识别套利机会,并同时考虑交易成本的影响。通过在一个市场买入期货合约,同时在另一个市场卖出相应的期货合约,可以锁定价差并实现利润。在实施策略时,确保交易成本不会侵蚀套利收益,是成功的关键。

通过上述组合和策略,你可以更有效地进行期货套利,充分利用市场价格差异来实现利润。精确选择适合的套利品种、密切监控价格变化,并合理控制交易成本,将有助于提高套利交易的成功率和盈利能力。

期货套利合约怎么交易?

期货套利合约怎么交易?

同时买入和卖出相关的期货合约,以从两者之间的价格差异变化中获利的就是期货套利交易,它需要先确定适合的套利策略,如跨期套利、跨品种套利、跨市场套利或期现套利。这取决于交易者对市场条件和价差的预期。

根据所选择的期货套利策略,确定两个相关的期货合约。这可能是相同商品的不同交割月份(跨期套利),不同但相关商品的合约(跨品种套利),或不同市场的同类商品合约(跨市场套利)。

跨期套利的操作方法通常是买入近期交割合约的同时卖出远期交割合约,或者反过来操作。该策略依赖于对市场走势的准确预测和对价差变化的敏锐判断,因为季节性波动、供需变化以及库存情况等,可能导致不同交割月份之间出现价格差异。

例如,可以买入原油1月的合约,同时卖出12月的合约。当市场价格按照预期发展,即远期合约的价格上升幅度大于近月合约时,投资者可以通过反向平仓来锁定和实现这一价差收益。

跨品种套利操作时,首先选择两个价格相关性较高的期货合约,然后在一个品种上进行买入操作,同时在另一个相关品种上进行卖出操作。通过这种期货套利方式,投资者可以从这两个品种之间的价格波动中获利,当价格差异朝着预期的方向变化时,便能实现套利收益。

这种策略能够利用相关商品价格之间的波动和价差,捕捉潜在的盈利机会。例如,可以选择买入黄金期货合约的同时卖出白银期货合约,基于两者之间的历史价格关系。当价格差异回到正常水平时,通过这种价差变化获得套利收益。

跨市场套利的具体操作方法是,在一个市场上买入期货合约的同时,在另一个市场上卖出相应的期货合约。通过这种期货套利方式,套利者可以利用不同市场之间的价格差异来实现盈利。这种策略依赖于市场间价格的不一致性,并通过快速交易和精确的执行来实现套利目标。

例如,如果在市场A上某种商品的期货合约价格低于市场B上的相同合约价格,套利者可以在市场A上购买期货合约的同时在市场B上卖出该合约,从而锁定价差并获取收益。这种策略的核心在于利用两者之间的价格差异,通过在一个市场上买入而在另一个市场上卖出相关合约来实现套利,从而在市场价格回归正常时获得利润。

期限套利的操作方法包括在现货市场上买入商品的同时,在期货市场上卖出相应的期货合约,或反向操作。套利者通过锁定现货价格与期货价格之间的价差来获利,这种价差通常源于市场的不一致性或时间因素。当现货价格和期货价格之间的差距缩小或扩大时,套利者可以通过对冲操作实现盈利。

例如,如果期货市场上的黄金价格高于现货市场的黄金价格,期货套利者可以采取以下操作:买入现货黄金,同时卖出黄金期货合约。通过这种方式,套利者可以利用现货价格与期货价格之间的差距,当期货合约到期时,现货和期货价格趋于一致,从而实现套利收益。

通过这些步骤,可以有效进行期货套利合约的交易。要注意,在操作中,需要同时进行买入和卖出交易,确保及时响应市场价差的变化。持续监控合约之间的价差,并在达到预期目标时进行反向操作以平仓,从而锁定利润。

| 策略 | 定义 | 操作方法 | 最佳品种组合 |

| 期现套利 | 现货与期货价格差套利。 | 买现货卖期货,待差异收敛。 | 原油、黄金 |

| 跨期套利 | 同品种不同交割月套利。 | 买近月卖远月,或反向操作。 | 原油、黄金 |

| 跨品种套利 | 不同商品价格差套利。 | 买一个品种卖相关品种。 | 原油与天然气、黄金与白银、大豆与玉米 |

| 跨市场套利 | 不同市场价格差套利。 | 一个市场买入,另一个市场卖出。 | WTI与布伦特原油、大豆(美中市场) |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。