发布日期: 2023年05月12日 更新日期: 2024年06月03日

对于普通人来说,虽然市面上各种理财产品眼花缭乱。但大部分仍然会选择将钱存入银行,拿一个固定的利息。但是如果存款的利率下降了,老百姓该怎么办?此时,考虑将资金存入外汇可能是一个选择。如果外国的货币存款利率较高,这样做就可以获得更高的利息收益。然而对于大多数人来说,可能都并不清楚外汇存款利率是什么。现在本文就将来好好讲述一下,外汇存款利率的计算及影响。

外汇存款利率是什么意思?

它指的是银行针对外汇存款所提供的利率。客户按照约定条件在银行存入各种外币后,可以按照这个利率在一定时间内获得利息。这个利率通常以年化方式计算,即表示每年获得的利息占存款金额的比例。当然,按照存款期限的不同,也可能是以月或日为单位。

外汇存款是指以可兑换外国货币表示的银行各种存款,包括外币的活期存款、储蓄存款和定期存款等。个人和企业可以利用外汇存款将外币资金存入银行,并在需要时取出或进行转账。银行通过吸纳外汇存款并进行有效的运用,可以获得利息收入,并通过在外汇市场上进行交易等活动来获取丰厚的利润。

外币存款的存在为个人和企业提供了多样化的资金管理和投资选择,同时也为银行提供了获取外汇资金和拓展业务的渠道。这种灵活的资金管理方式有助于满足客户的不同需求,同时也促进了银行业务的发展。

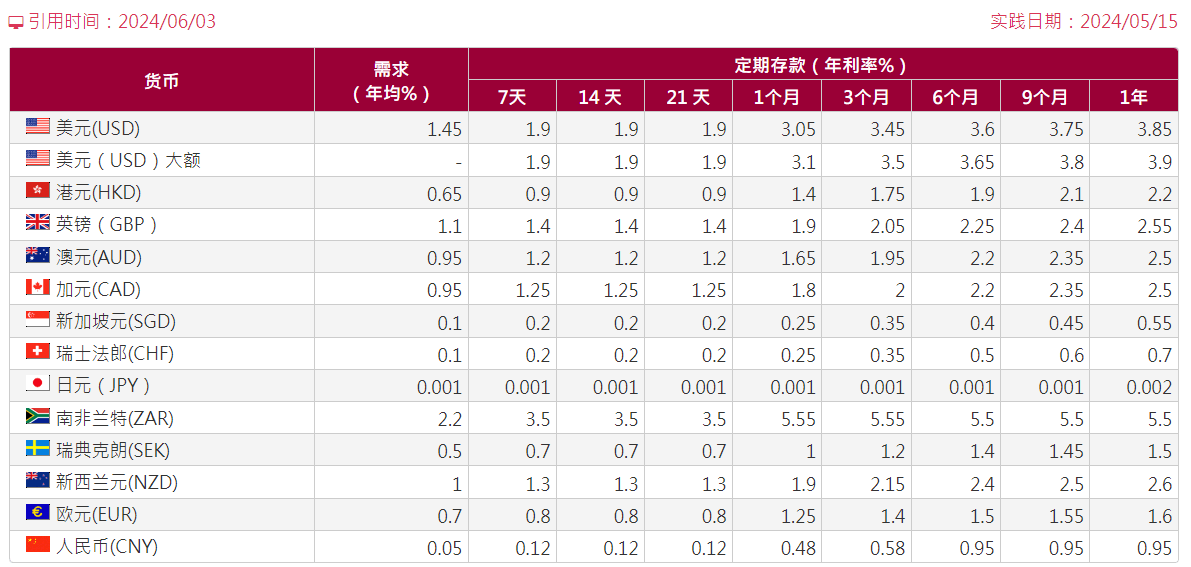

和本国货币的存款利率一样,外汇存款利率也分为活期利率和定期利率。活期利率是指银行对于外币存款提供的无固定存期的利率,而定期利率则是针对固定存期的利率,可以是年利率、月利率或者日利率等。这些利率由银行根据各国的市场行情和央行政策制定,因此在不同银行和不同时间可能会有所差异。

它的高低取决于多种因素,包括货币种类(如美元、欧元、日元等)、存款期限(如活期、定期)、银行政策以及市场利率等。不同的银行对于同一种货币和存款期限可能会提供不同的利率,因此投资者在选择银行和存款产品时需要进行比较和评估。

外汇存款利率的高低会对外汇储户的收益产生直接影响。外汇的存款利率较高就吸引更多的外汇储户存入资金,从而增加其收益。相反,外汇的存款利率较低则可能会使储户转向其他投资方式或将资金转移到其他地方,以寻求更高的回报率。

此外,它还也会影响国际资本流动。外汇的存款利率较高可能会吸引更多的外国投资者将资金转移到该国进行存款,增加了外汇储备。反之,如果外汇存款利率较低,可能会导致资金外流,对该国经济产生负面影响。

同时,货币存款利率是还汇率波动中的一个关键因素。当一个国家的货币存款利率较高时,这会吸引更多的资金流入该国,因为投资者可以通过在该国的银行存款来获得更高的利息收入。这种吸引力会导致投资者增加持有该国货币的倾向,从而提高对该货币的需求。

由于需求的增加,该国货币的价值可能会上升。如果货币的价值相对其他货币上升,那么该国货币的汇率就会升值。因此,较高的货币存款利率可能会导致该国货币在外汇市场上的升值。

而如果一个国家的货币存款利率低于其他货币,那么投资者可能会倾向于将资金投资到其他外币存款中,以获取更高的利息收益。这种情况下,对该货币的需求会减少,因为投资者寻求更高的利润。由于需求的减少,该国货币的价值可能会下降,导致该货币在外汇市场上贬值。

这种资金从低息货币流向高息货币的趋势在国际金融市场上是一种普遍存在的现象。投资者通常倾向于追求较高的回报率,因此会将资金投资到利率较高的货币中,从而影响了不同货币之间的汇率关系。因此,这种长期趋势和短期波动都可能影响到汇率的变化。

外汇存款利率的变化不仅可以引发长期趋势和短期波动,还可能影响汇率的变化。资金流动和货币价格的波动会影响整个外汇市场的走势,导致价格的波动和市场情绪的变化。因此,它的变化通常被视为外汇市场的一个重要影响因素

也就是说,外汇存款利率的高低可以影响到个人和机构的外汇投资决策。投资者通常会根据预期的利率趋势和市场预期来调整外汇头寸,以获取最大的利润或规避潜在的风险,因此它的波动会直接影响外汇市场的走势和参与者的投资策略。

外汇存款利率的计算

这种计算表示了将资金存入外汇账户所能获得的利息收益。客户将外币存入银行账户后,根据存款金额以及约定的存款期限,银行会按照一定的利率计算并支付利息。这个利率通常由各个银行根据市场情况和央行政策来确定,对存款人来说,它表示了他们存款所能获得的收益率。

外汇存款利息的计算就是利息等于本金乘以存期再乘以利率。基本计算公式为:利息=本金×存期×利率。其中,本金是存入的金额,存期是存款的时间(通常以年为单位),利率是存款的利率(通常以年利率表示)。

一般来说,外汇存款利率通常以年利率表示,但也可能以月或日为单位。在计算利息收入时,需要根据存款的实际存期和利率来确定。通常在计算实际存期时,会采用算头不算尾的方式。这意味着存款的开始日期计入计算,但结束日期不计入。

而且不论大月、小月、平月、闰月,每月均按30天计算,全年按360天计算。也就是说年利率、月利率、日利率三者的换算关系是:年利率=月利率×12(月)=日利率×360(天);月利率=年利率÷12(月)=日利率×30(天);日利率=年利率÷360(天)=月利率÷30(天)。

各种存款的到期日都按照对年对月对日的方式计算。如果开户日是到期月份所缺日期,到期日则以到期月的末日计算。对于不足一个月的部分,利息则按实际存期的天数计算。在使用利率时,务必注意与存期相一致,以确保利息的准确计算。

外币定期存款通常按存入日利率到期一次计算利息,这意味着利息会在存款到期时一次性计算。如果存款期间内遇到利率调整,通常不会分段计算利息,而是按照新的利率重新计算。对于过期支取或提前支取的情况,利息会按照支取日银行挂牌公布的活期储蓄利率计算,而不是按照原定期存款利率计算。

此类存款形式的利息计算方式通常遵循一定规则,如计息起点、利息金额的舍入方式等。比如,活期存款则通常每年结息一次,结息日时会将上一年度的利息转入本金。如果在结息日之前清户(即取出全部存款),那么利息会随着本金一起清零。

同时要注意的是,储蓄存款的利息计算从元起点,不考虑元以下的角分利息。利息金额精确至厘位,支付时四舍五入至分位。除了活期存款可将利息转入本金生息外,其他储蓄存款在支取时利息与本金同时清零,不计复利。

而通常情况下,利息计算时会以外币主币为计息单位,即利息金额会以外币为计算基准。如果存款涉及多种外币,利息金额会按照各币种的最小单位来计算,并进行四舍五入处理,以确保计算的准确性。

最后,要注意外汇存款利率的收益通常以原币计息支付,这意味着利息会以存款时选择的外币进行支付。如果辅币不足以支付完整的利息金额,银行可能会将剩余的尾数折算成人民币支付给客户。这种做法可以简化利息支付的过程,使得客户能够方便地收取利息。

外汇存款利率的作用

从上述介绍中可以看出,外汇存款利率的变化可以影响外汇市场的波动。当某一国家的外币存款利率上升时,投资者可能会将资金转移到该国货币以获得更高的利息收入,导致该国货币升值。相反,如果某一国家的外币存款利率下降,投资者可能会将资金转移出该国货币,导致该国货币贬值。

而这时,人们使用它一般都是在套息交易中。作为一种利用利率差异来获取收益的交易策略,套息交易通常涉及同时买入和卖出两种不同货币,利用两国货币之间的利率差异来获取利润。

而外汇存款利率的差异,就为投资者提供了套息交易的机会。因为套息交易涉及到货币买卖和资金转移,因此会产生一定的交易成本。外汇的存款利率高低直接影响着套息交易的可行性和盈利空间。较高的利率差异可能会吸引更多投资者参与套息交易,但同时也意味着更高的资金成本。

因为当投资者以较低的利率借入一种货币,然后以较高的利率存入另一种货币时,他们就可以通过利率差异来获得利润。这种套利机会是通过利用不同国家或地区之间的利率差异来实现的。利用这种策略,投资者可以通过货币市场的波动赚取稳定的收益,而不必承担过多的风险。

同时,外币存款利率的水平直接影响了套息交易的吸引力和盈利空间。当利率差异较大时,投资者可以更容易地从套息交易中获得更高的收益,因为利率差异越大,套息交易的利润空间就越大。相反,当利率差异较小时,套息交易的吸引力和盈利空间可能会降低,因为利差收益可能不足以抵消交易成本和风险。

在套息交易中,外汇存款利率是至关重要的因素,它直接影响着交易的盈利水平。通常情况下,投资者会选择存入一种货币并借入另一种货币,利用高利率货币的存款利息来支付低利率货币的借款利息,从而获取利差收益。

它通常还是央行货币政策的一个重要指标,它反映了央行对经济的调控和货币政策的紧缩或宽松程度。一般来说,当央行希望刺激经济增长时,会降低外汇的存款利率以鼓励更多的借贷和投资活动;而当央行担心通货膨胀或过热经济时,可能会提高外汇存款利率以抑制通胀压力。

因为它的提高可以吸引更多的资金流入该国货币,从而增加了该货币的需求。这种情况下,央行通过提高外汇的存款利率可以影响货币供求关系,进而影响汇率水平。高利率的吸引力可能会导致该国货币升值,因为更多的投资者愿意持有该货币以获得更高的利息收入。因此,央行可以利用它来调节货币供求,以实现汇率稳定或调整的目的。

综上所述,外汇存款利率的变化不仅反映了该国经济的健康状况,还会影响到汇率和资本流动等市场因素。同时,它在套息交易中扮演着重要角色,影响着交易的盈利潜力、投资者的策略选择以及货币市场的运行情况。

| 计算 | 作用 |

| 利息=本金×存期×利率 | 影响个人储户收益 |

| 年利率=月利率×12 | 影响国际金融市场和汇率波动 |

| 月利率=年利率÷12 | 在套息交易中发挥重要作用 |

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。