摘要:

摘要:

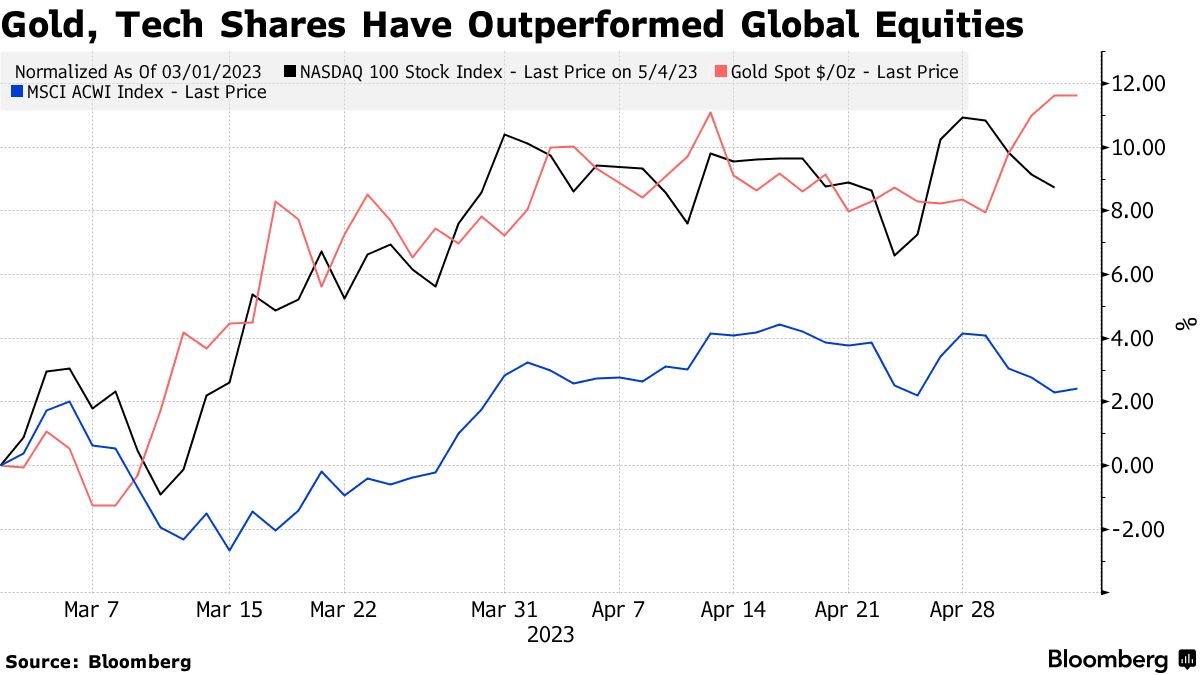

摩根大通指出,近几个月来,“长久期”交易仿佛已成为共识。摩根大通策略师表示,投资者可能看好黄金和科技股,因为他们预计此类押注将为今年美国经济衰退的可能性提供缓冲。

在美国温和经济衰退的情况下,这些交易的不利影响有限,却有不菲的获利空间。

摩根大通策略师表示,投资者可能会看好黄金和科技股,因为他们预计这类押注将为美国今年经济衰退的可能性提供缓冲。

Nikolaos Panigirtzoglou和Mika Inkinen等策略师在一份报告中写道,这种被定义为“长久期”(long-duration)交易包括:增持黄金、科技公司等成长股和其他货币(但做空美元)。他们补充称,由于收益率曲线仍高度倒挂,相关押注远未达到拥挤的程度。

黄金、科技股跑赢全球股市

策略师们写道:

“美国银行业危机增加了对黄金的需求,投资者将其作为较低实际利率的替代品以及对冲‘灾难性情景’的工具。”

摩根大通指出,近几个月来,“长久期”交易似乎已成为一种共识。这种交易看起来“相对有吸引力”,因其在美国经济温和衰退的情况下下行空间有限,但在经济深度衰退的情况下上行空间很大。

报告的其他要点如下:

1、事实上,今年科技股在全球股票中的份额大幅上升,接近2021年的高点,这意味着全球越来越偏爱科技股。此外,从美股各板块的空头兴趣来看,对科技股的空头兴趣最低。

2、机构投资者涌入黄金,但散户投资者似乎增加了对比特币的敞口。

3、在信贷方面,投资者正在做多投资级公司债券。“这是因为高等级公司债券的期限通常较长,约为7-8年,约为高收益公司债券的两倍”。

4、在外汇方面,投资者通过做空美元来作为“长久期”交易,“鉴于美国债券与美元指数表现之间存在强烈的负相关关系”。

对于黄金而言,由于对美国银行业的新担忧加剧了人们对美联储可能不得不比预期更早降息的押注,该贵金属本周势创自3月中旬以来的最大单周涨幅。周四,金价跳空高开,刷新历史新高。

目前市场的主要焦点是美国地区性银行的传染性风险以及这对美联储利率前景意味着什么。市场预期美联储可能不得不在7月之前开始降息,以应对紧缩的信贷状况。而较低的利率环境将提振无息黄金的表现。

另外,美国债务上限僵局得不到解决可能会造成灾难性后果,这推高了短期国库券的利率,使其超过10年期国债收益率的幅度至少是30年来的最高水平。收益率曲线的急剧倒挂加剧了对经济衰退的担忧,并增强了避险资产的吸引力。

RBC Capital Markets策略师Christopher Louney在一份报告中表示,美国技术性违约的风险“目前被低估了”,“我们会留意投资者是否会在黄金出现站稳脚跟的迹象后大举配置”。

与此同时,根据世界黄金协会的一份报告,今年第一季度,各国央行的黄金购买量大幅回落。需求下跌可能令金价承压。此前,投资者在美元和债券收益率飙升的背景下抛售黄金,但2022年创纪录的央行购买支撑了价格。

高金价对需求造成了一定程度的破坏,尤其是在印度对价格敏感的消费者中,2023年前三个月,印度的珠宝销售额同比下降了17%。第二、第三季度印度黄金需求可能保持低迷。而作为全球第二大黄金消费国,中国购买量的减少也可能会限制全球金价的涨势。

WGC首席市场策略师John Reade表示,黄金能否继续升高将取决于投资者是否看到银行业危机恶化的迹象、美联储何时开始降息的确定性以及美元走软。他说:

“有来自不同方面的驱动因素,但我们尚未看到释放的是对黄金的广泛金融投资。金价肯定会从这里升至历史新高,问题是它能否继续下去并取得重大进展。”

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。

2025年8月27日,台股收新高24519点,摩根士丹利长期看好AI和英伟达,其财报将成关键风向标,相关概念股如台积电、联发科等受关注,投资者需抓住发展机遇。

2025年08月27日

8月27日,英镑走低,普京对停火冷淡,乌克兰承认俄罗斯进军东部。英国财政政策调整与高通胀引发市场担忧,预计通胀将在9月达到4%,财政压力可能加剧英镑波动。

2025年08月27日

2025年8月27日(周三)美股大盘收涨,台股跟风上扬。英伟达财报待公布,“Jason Four”芯片受关注,推动AI及机器人概念股走强,达明机器人涨27%,益登科技涨停。

2025年08月27日