发布日期: 2023年11月23日

日经指数在3.3万上方保持稳健交投,由于美国国债收益率和美元本周强势不在,周一该指数一度刷新1990年后新高。

日本股市在过去30年内出现过多次牛市幻觉,不过在巴菲特的盖章认证后,一跃成了香饽饽。伯克希尔在买入五大商社后,获得了丰厚的回报。

今年伯克希尔已经两次发行了日元企业债,引起市场广泛猜测,股神很可能想通过融资买入更多日本股票。

日本股市是今年全球表现最好的市场之一,然而近半数上市公司市值仍低于账面价值,按照总体算,持有现金比市值高出20%。

这一轮强力反弹部分归功于财报季的亮眼表现,日元不断贬值使得企业获益,并将成本转嫁至消费者。

需求旺盛

分析师们认为,日本企业盈利前景上调是支撑股价的关键因素。路透调查表明,日经指数明年有望继续上涨。

受访者的中位数预测显示,日经明年中期将上涨至3.5万,具体预测范围为31143到39500,不过到下半年可能陷入停滞。

三井住友资产管理公司的首席宏观策略师木川雅之表示,日经到明年中期能到39500,明年年底可以冲上40900。

作为调查中的最大多头,他的理由是商业投资和消费者被压抑的需求释放能够驱动企业每股收益增长,尤其是服务业领域。

很多受访者称,随着日本央行逼近超宽松刺激的尾声而美联储紧缩周期见顶,日元可能已经没有下行空间。

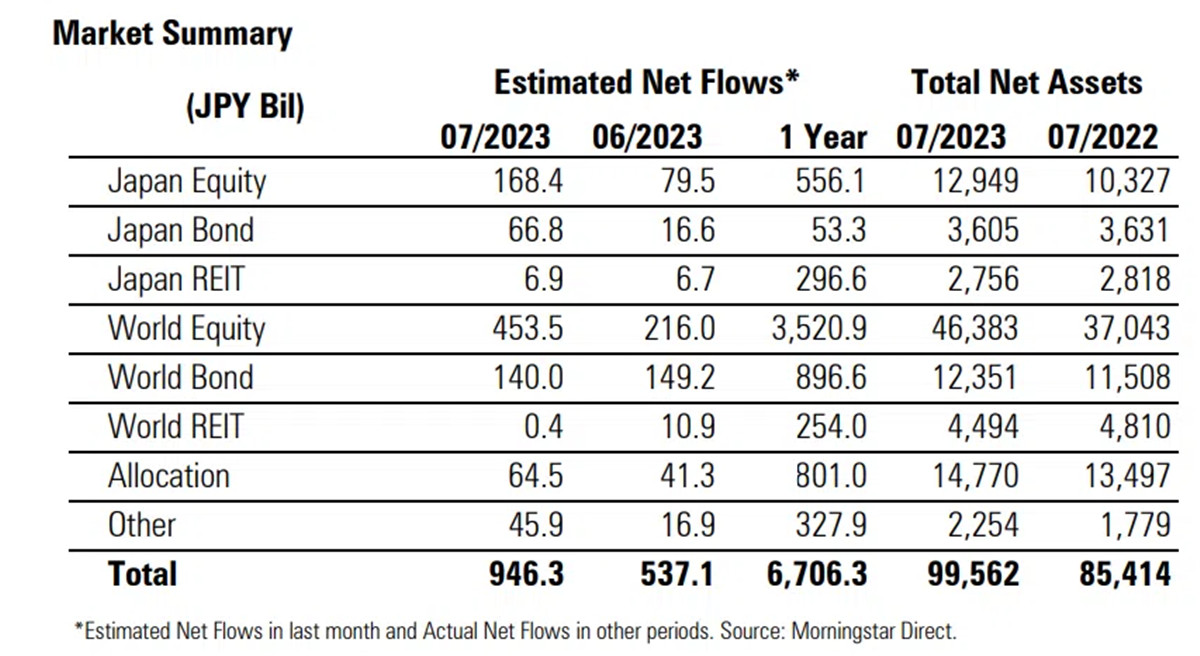

根据晨星数据,上个月净流入日本的资金为9463亿日元,创下年内新高,接近去年12月的历史高位。

其中股市基金的流入势头尤其迅猛,日本股市和全球股市的净流入规模均相比6月翻了一倍多。

离场诱因

不是所有的资金管理人都像巴菲特一样喜欢买入后长期持有,如果日股反弹看上去过头了,海外资本可能会随时拿钱走人。

摩根大通股市策略官首席日股策略官西原理惠称,自从本财年开始以来,财报未达预期的日股披露消息后平均跌幅为6%,比过去10年平均水平更糟糕。

政策正常化也让投资者如坐针毡。日本大企业准备在2024年继续加薪,意味着日本央行更早行动的压力加剧。

日本最大工会称,明年会要求企业加薪5%或者更多。与此同时,日本首相的支持率滑坡,使得他也不得不推动加薪。

由此可见,日本跨国公司从日元中获得的利好也许将开始消失。此外,日本央行面临着削减资产负债表的长远任务。

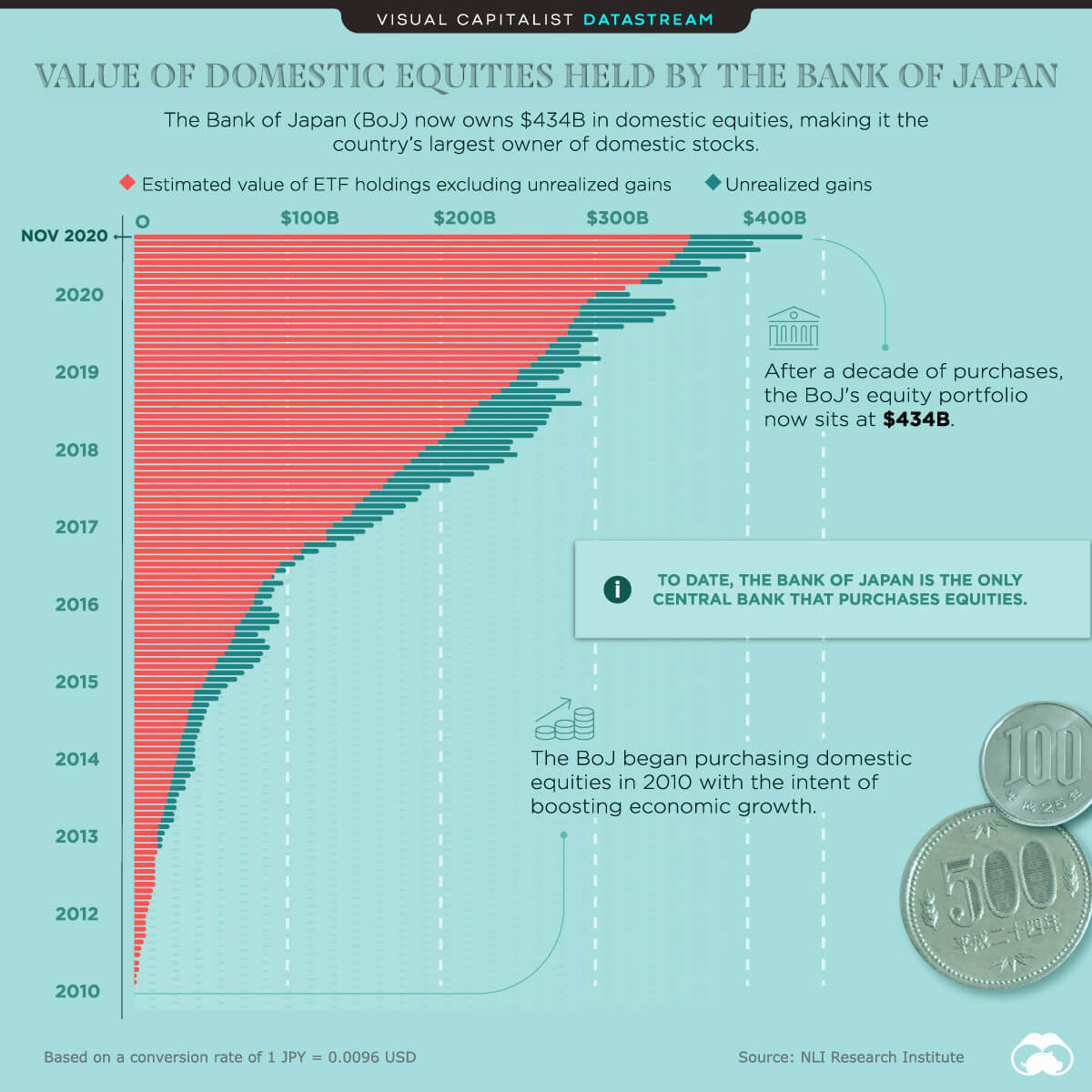

通过激进的资产购买计划,日本央行在2020年晚些时候成为了日股的最大持有方,因此其手上有大把股票待出售。

前央行官员山冈浩巳指出,出售日本房地产投资信托以及各类ETF可能在金融市场引起巨震,植田和男任期内要完成缩表任务无比艰巨。

【EBC外汇平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。