摘要:

摘要:

去年之前,全球债券收益率下降,目前,除日本央行外,几乎所有世界央行都收紧了政策,因此日本国债和外债的利率之间存在利差,投资者通过策略在动荡的全球债券市场中“捞钱”。

目前除了日本央行,几乎全球央行都收紧政策,投资者通过策略在动荡的全球债券市场中“捞钱”。

日本投资者正转向利率掉期交易,试图在动荡的全球债券市场中赚钱。

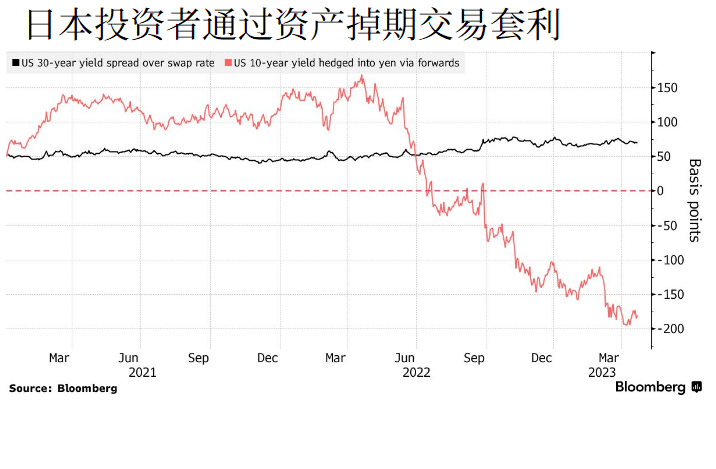

投资者的策略是做多长期国债,做空对应的掉期,同时用债券收入支付掉期的固定利率,从而锁定收益率溢价。

这种越来越受欢迎的策略可以限制潜在损失,但收益有限。美东时间周一30年期美债的收益率约为3.66%,比30年期掉期利率高约70个基点。

这种策略交易对于20年期和30年期国债最有效,因为长期国债的收益率明显高于长期掉期利率,而在曲线短端,溢价将缩小。

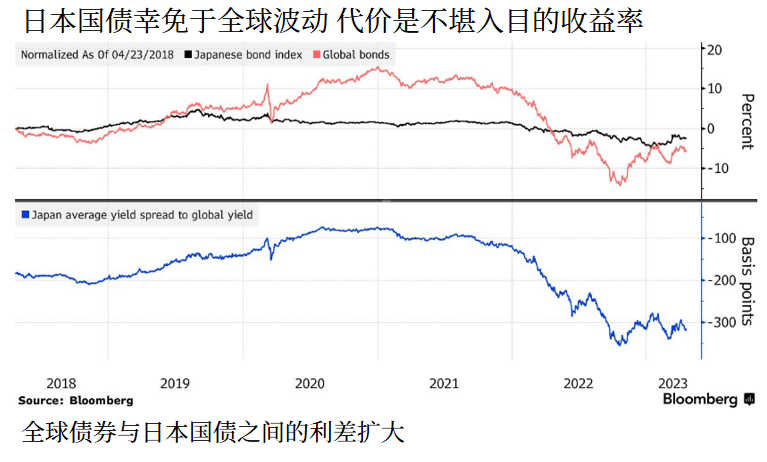

去年史诗级的债券崩盘将全球的债券收益率提至数十年来的高点,给不少债券投资者带来一线希望。但日本投资经理们却束手束脚:日本国内利率低,而传统外债投资(如美债)对冲成本高昂。

野村证券驻东京的高级利率策略师Naokazu Koshimizu表示:

“过去几年全球和日本的低利率环境意味着投资者必须套利,提高收益率。现在,日本投资者正通过资产掉期投资获取利差,因为美债收益率和掉期利率之间存在很大的利差。”

日本央行前行长黑田东彦在任期间采取了长达十余年的宽松政策,本月,植田和男履新后,投资者寻找赚取额外收益的新途径。

日本10年期基准收益率上限从0.25%提至0.5%,同时,日本央行的收益率曲线控制(YCC)政策对日元产生负面影响,推高了日本投资者对冲任何美元投资的成本。

在去年之前,因为几乎所有央行都保持鸽派,全球债券收益率下降,日本央行的超宽松政策对日本投资者的影响并不明显。但目前除了日本央行,几乎全球央行都收紧政策,因此,日本国债和外债之间存在利差。

随着利率攀升,美债持有量最多的日本投资者除了在第一季度增持美债,还将很大一部分投资转向抵押贷款支持的证券(MBS)。MBS的收益率和风险都比美债高,鉴于今年晚间美国经济料将衰退,投资者更应慎重考虑MBS的风险。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。

2024年港股恒生指数首次录得五年内年度涨幅,跑赢主要股指。内地投资者大规模买入港股,推动科技行情。阿里巴巴等科技公司表现突出,人工智能行业竞争加剧。

2025年02月20日

2月20日,原油油价波动,市场关注白宫调整对俄制裁。俄罗斯表示管道供应减少38万桶/日,影响油价。OPEC+计划增产,特朗普提议征收高关税,或加剧贸易紧张。

2025年02月20日