2023年04月21日

继超级鹰派布拉德之后,又一立场偏鹰派的美联储官员、克利夫兰联储主席梅斯特表示支持再次加息,但她同时敦促持谨慎态度,对来自银行业的潜在经济风险表示警惕,认为需要关注近期可能抑制信贷和经济的银行业压力。

美东时间4月20日周四的讲话中,明年拥有美联储货币政策委员会FOMC会议投票权的梅斯特称,为了让通胀率持续朝着联储目标2%下行,她预计,今年需要让货币政策进一步进入对经济有限制性的区间,政策利率联邦基金利率将超过5%,实际联邦基金利率将在一段时间内保持在正值区域。梅斯特说:

“联邦基金利率究竟需要提高多少,以及(货币)政策的限制性需要保持多久,都将取决于经济和金融形势的发展。”

“我们比开始更接近结束紧缩,需要进一步紧缩的幅度将取决于经济和金融发展,以及(实现)我们货币政策目标的进展。”

梅斯特认为,收紧货币政策还有一段长路要走。她说,联储的活跃货币政策工具是利率,不是资产负债表。如有需要,美联储会采取行动,强化金融系统。

梅斯特说,货币政策需要“谨慎”,因为金融环境可能的改变“将发挥和收紧货币同样方向的作用”,美联储需要评估环境,那有助于调整合适的未来货币政策路径。

对于经济前景,梅斯特称,美联储的目标是实现经济的软着陆。她预计,不会出现硬着陆,美国经济料将以非常缓慢的速度增长,增速将远低于1%。

梅斯特预计,失业率将从目前的3.5%升至4.5%到4.75%,通胀率今年将放缓至3.75%,2025年达到联储目标2%。

上月美联储如市场预期后,联储的政策利率目标区间升至4.75%至5%。两周前,梅斯特就表示,为了遏制高通胀,今年应该让政策利率超过5%,并将限制性的利率保持一段时间,还说具体对利率水平将取决于价格压力有多快缓和。

显示,上月会议期间,因银行业危机影响,联储工作人员预计今年内美国经济将轻度衰退,一些本认为上月适合加息50个基点的联储官员考虑到银行业的形势变化可能收紧金融环境,影响经济和通胀,因此态度便谨慎,改为支持加息25个基点。

上月会议上,多位联储官员下调利率峰值预期,多人强调政策保持灵活的必要性,多名考虑3月暂停加息的官员认为,政府对银行干预降低了风险,上月适合继续加息。

梅斯特表态稍早,本周二,有FOMC2024年会议投票权的圣路易斯联储主席布拉德表示,赞成为应对通胀而继续加息,通胀正在降温,但没有华尔街预期的那么快。

布拉德不同意今年会轻度衰退的判断。他表示,“劳动力市场似乎非常非常强劲。鉴于就业市场火爆将支撑强劲的消费,现在似乎还不是预测2023年下半年经济衰退的时候。” 而且他认为,美国经济衰退的担忧被夸大了。

“华尔街普遍非常认同六个月或是多少时间之后,会出现经济衰退,但这并不是解读当前这种经济扩张的真正方式。”

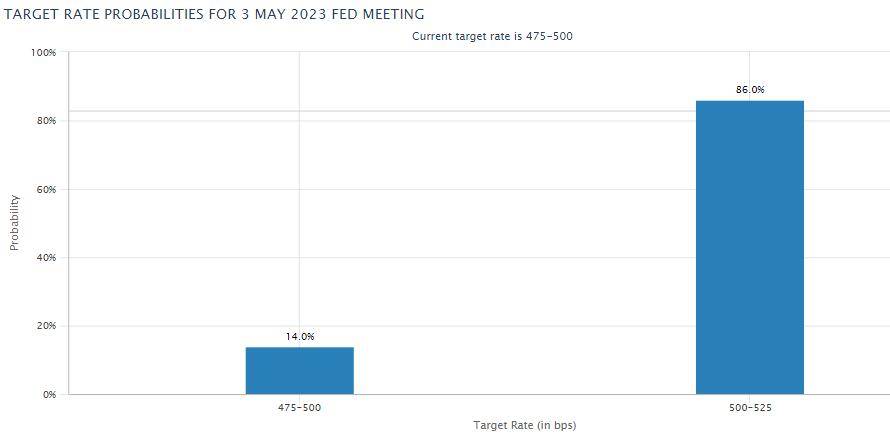

目前市场普遍预计美联储接下来还会再加息25个基点。

本周四美股午盘时段,芝商所(CME)的“美联储观察工具”显示,美国联邦基金利率期货交易市场预计,5月美联储下次会议再加息25个基点的几率达到86%。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。