摘要:

摘要:

尽管利润前景黯淡,对经济衰退的担忧加剧,但美国股市今年仍保持韧性,科技股领涨。以科技股为主的纳斯达克100指数今年迄今上涨了20%,而标准普尔500指数仅上涨了8%。

小摩知名多头表示,“科技股”似乎超买,若是碰上这种情形,美股或面临大跌15%的风险。

在多位华尔街大行对美股发出警告之际,华尔街知名多头、摩根大通首席全球股票策略分析师科拉诺维奇(Marko Kolanovic)也加入了这一行列,并称美股可能会有15%的下行空间。

在2022年的大部分市场抛售期间,科拉诺维奇一直是华尔街最乐观的人士之一,但此后他改变了自己的观点,由于今年经济前景恶化,他在去年12月中旬、今年1月和3月削减了该行的股票配置。

他曾把标普500指数2022年的目标价定在4800点,这比基准股指收盘时高出约25%。该行2023年年底的标普目标点位为4200点,略高于该指数目前的水平。

美股面临大跌15%的风险?

尽管利润前景黯淡,人们对经济衰退的担忧日益加剧,但美国股市今年仍保持了弹性,其中科技股领涨。以科技股为主的纳斯达克100指数今年迄今上涨了20%,而标准普尔500指数仅上涨了8%。

科拉诺维奇表示,美国股市今年的上涨在很大程度上是由空头回补和系统性资金流入等“非理性”因素推动的,进入2023年下半年,股票的风险回报看起来不具吸引力,“非常倾向”现金,并重申其配置:减持股票,增持现金。

科拉诺维奇建议投资者将股票配置保持在减持水平,同时增持现金,应低配价值股,看好成长股和防御性股票。科拉诺维奇说:

“即使在乐观的软着陆情况下,股市的上涨幅度可能也不到5%,而轻度衰退可能会导致股市重新测试之前的低点,下跌15%或更多。”

此外,他还建议投资者最好将大部分资金投入短期债券。科拉诺维奇说:

“在3个月和6个月等短期美国国债收益率超过5%的情况下,投资估值依旧很高的股票没有什么意义。”

这位策略师还呼应了摩根士丹利策略师Michael Wilson此前的观点,称此次涨势的“广度不令人印象深刻”是减持股票的原因之一,他指出,美股的这波涨势由少数几只股票推动的。涨幅也只集中在少数几个科技公司,这可能是由于市场对人工智能等概念的吹捧以及对利润率增长的乐观预期,而不是更广泛的宏观经济因素。

华尔街最知名的空头之一、摩根士丹利策略师Michael Wilson此前认为,标普500指数的上涨仅由少数几只股票推动,因此,如果债券收益率上升,该指数可能跌至新低。Wilson表示,按三个月滚动计算,跑赢标普500指数的股票比例创有记录以来最低。他在一份报告中写道:

“这是市场在警告我们远未摆脱熊市的阴影。”

美股涨势过于集中

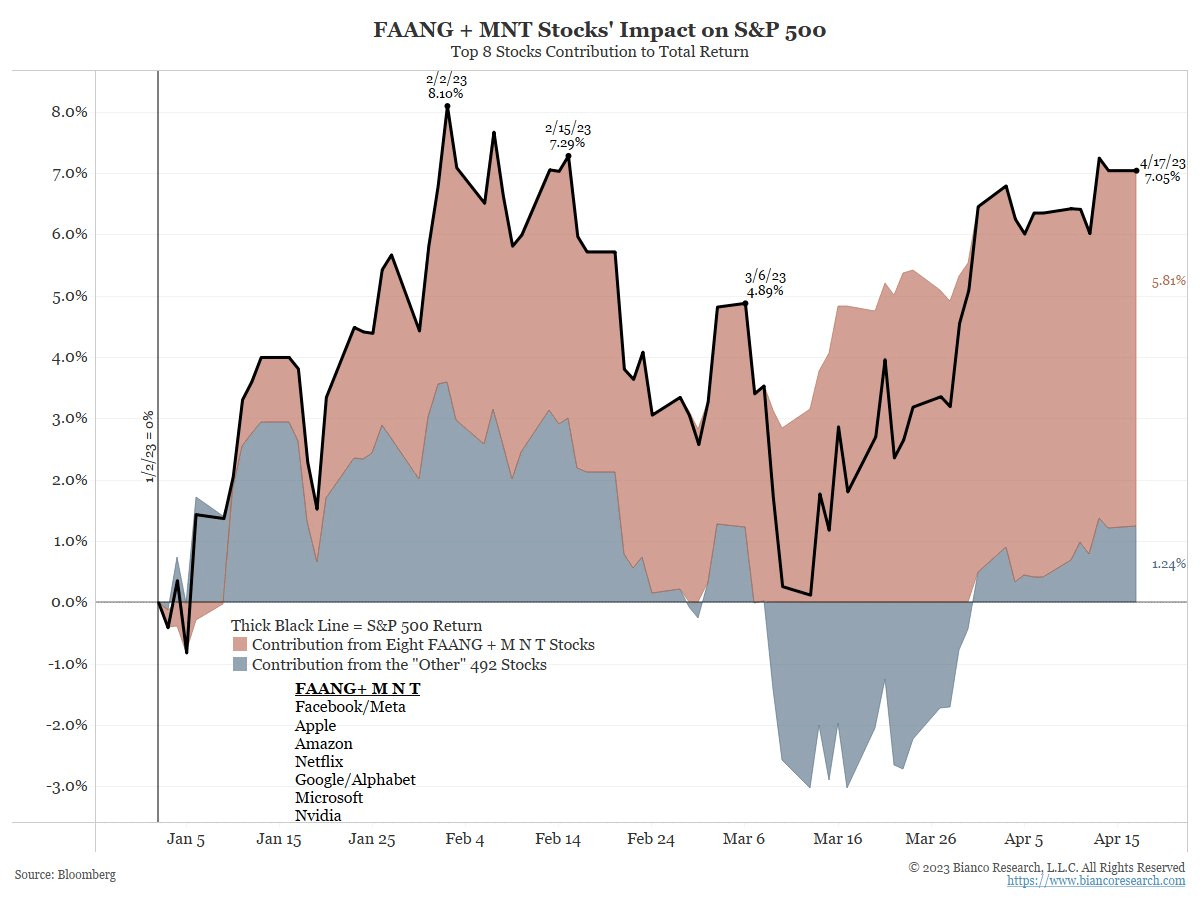

不仅仅科拉诺维奇和Wilson指出了这一不同寻常之处,Biancoresearch分析师也指出,在标普500指数自年初以来7.05%的涨势中,有5.81%的涨幅是来自8只股票:FAANG+MNT。也就是说,这8只占标普500指数25.4%市值的股票贡献了今年迄今涨幅的82.4%。

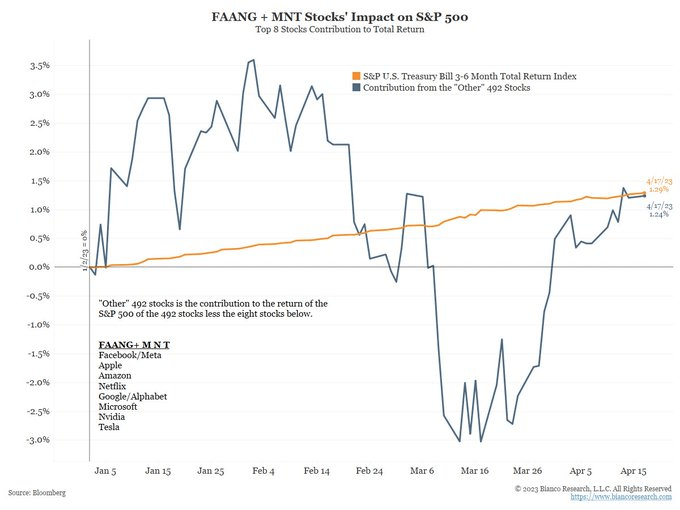

截至目前,标普500指数中剩余的492只股票的整体表现甚至不及现金。他们今年共同推动标普500指数上涨1.24%(蓝色)。现金(橙色)今年迄今上涨1.29%。

注:FAANG+MNT分别代指Meta(原脸书)、苹果、亚马逊、奈飞、谷歌、微软、英伟达和特斯拉。

对此,科拉诺维奇认为,今年大涨20%并推高大盘的美国科技股“绷得越来越紧”,该板块当前似乎已“超买”,且接近历史高位,并补充说,该行业不太可能从美国国债收益率下跌中受益,因为市场已经过度计价了这一跌幅。科拉诺维奇写道:

“在科技行业,我们认为不盈利的公司的表现不会太好,我们对高质量、现金流好的公司持更积极的态度。总之,我们不主张做空科技股,我们仍然认为相对于市场而言,该行业的表现将好于去年,但这个行业已经上涨到了一个相对高位,需谨慎对待 。”

科拉诺维奇还表示,其他对股市不利的因素包括芝加哥期权交易所(Cboe)波动率指数(VIX)和联邦基金利率的走势。根据外媒汇编的数据,VIX指数已跌至17附近,为2022年1月以来的最低水平。他说,这反映了投资者的“自满”情绪。

另外,对于美联储后续的政策路径,科拉诺维奇认为,美联储官员不会兑现市场对今年下半年降息的预期,并称这是一个“明显且不断上升的风险”。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。

2025年8月7日,三大股指表现分化。美国新关税政策生效,市场反应平稳。失业救济数据上升,企业财报强劲支撑美股大盘指数表现,特斯拉、英伟达等科技股波动显著。

2025年08月08日

2025年8月6日,三大股指上涨,科技股投资机会凸显。纳斯达克创三个月最大涨幅,苹果等科技股强势表现。关注经济数据、政策变化和短线策略,尤其是AI算力公司和高股息板块。

2025年08月07日

2025年8月5日,美股市场下跌,三大股指均收低,美国经济数据不及预期,特朗普言论加剧市场恐慌,特斯拉销量下滑、技术面信号转弱也加剧了市场波动。

2025年08月06日