发布日期: 2024年11月22日

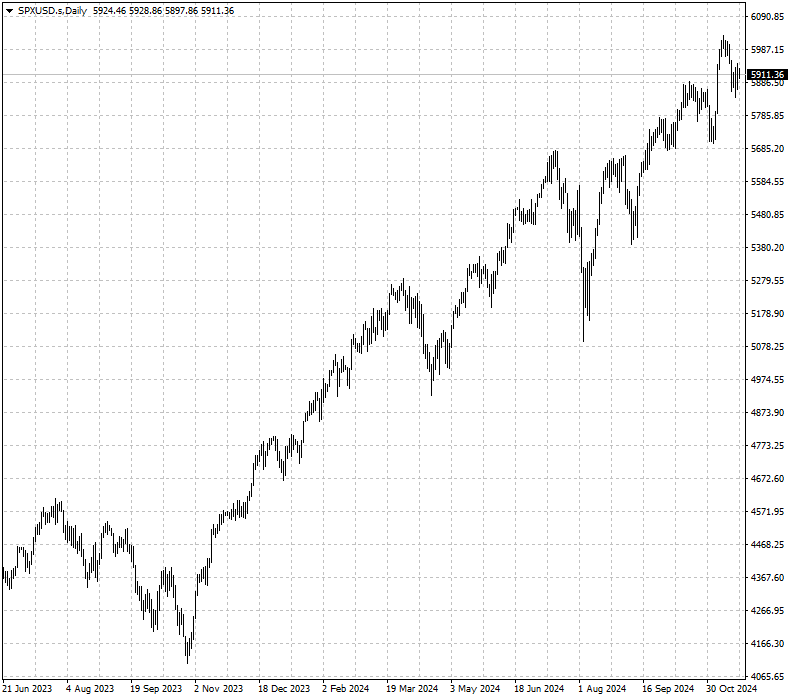

美国三大股指上周纷纷触及历史新高,一年多的牛市行还在向前。不过散户由于害怕错过行情,保持着完全看多的态度。

根据美国个人投资者协会的最新调查,持有股市未来6个月会上涨的观点比例为49.8%。在1987年以后,只有10%左右的时间里位于50%左右。

泡沫正在若隐若现。Birinyi Associates数据显示,截止11月15日,标普500的TTM市盈率超过26倍,远高于一年前的19.7。

美股的条件反射行情基本走完,获利盘被抛出。甚至是特朗普自己传媒公司,也选择在大选结果公布后套现。

与此同时,特斯拉首席财务官Vaibhav Taneja卖出200万美元公司股票,董事Kathleen Wilson-Thompson卖出3460万美元。由于马斯克押宝正确,该电动车公司成为大赢家。

VerityData的数据显示,内部人士卖出比例触及过去20年季度新高。上次达到该水平还要追溯到2016年11月特朗普胜选。

德克萨斯基督教大学教授Swami Kalpathy称,由于特朗普的行动存在不确定性,公司高管可能认为股市会出现回调。

潜能

摩根士丹利分析师相比其他市场更看好美股,不过他们表示,特朗普执政下,明年走势会更难以捉摸。

在他们假设的基本情境下,标普500 会上涨至6500点,比周一收盘高10%。即便如此,他们的看多情境和看空情境下分别有24%的上行空间和23%的下行空间。

汇丰同样认为2025年美股存在进一步上升空间,尤其是上半年。不过该行警告,市场处于危险区域的边缘。

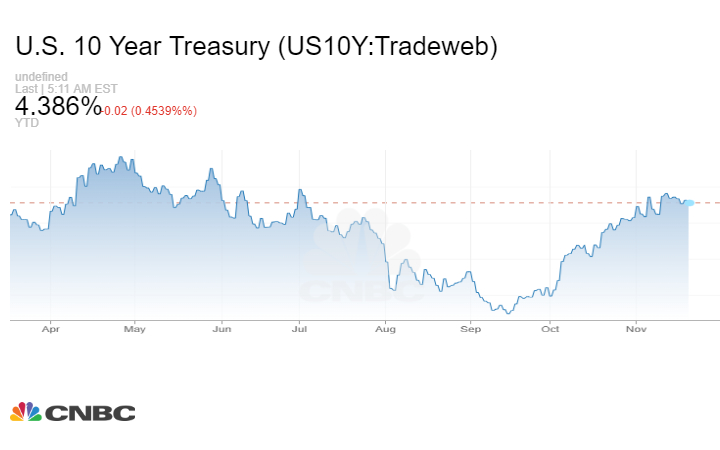

根据汇丰的模型,如果10年美国国债收益率突破4.5%,那么会出现“反向金发女孩”。在此情况下,所有资产类别都会受损。

无独有偶,高盛也认为标普500在明年可以走上6500,原因是美国经济和企业盈利在持续扩张。

高盛还称,“七姐妹”明年的表现会继续好于其他指数成分股,不风险平衡更多来自宏观因素会让差距收窄至7年最低。

该行警告,考虑到潜在贸易战和债市高收益率,明年市场的风险仍然很高。在美联储上次大幅降息后,美债市场还是处于挣扎中。

烧钱

英伟达三季度报告中,营收和利润均超过预期,对第四季的展望也超预期。该股在年内几乎涨了2倍。

在基数效应的影响下,除非财报牛气冲天,否则市场很可能不会满足。这家人工智能龙头的业务越来越依赖一小撮大客户。

科技巨头的科技支出今年有望超过2000亿美元,明年预计会更高。对此,华尔街越来越担忧巨额投资的回报。

微软和谷歌的云业务增长加速,成为了生成式人工智能开始刺激业务增长的证据。可是乐观情绪很快消退。

微软警告云增长第四季可能放缓,同时谷歌搜索量增长也在放缓。此外,目前披露人工智能对自身业务影响的公司寥寥无几。

特朗普抨击芯片法案,表示倾向于对海外进口芯片征税。这可能让非常依赖生产外包的人工智能领跑者们感到成本压力。

全球晶圆代工行业基本呈现双头垄断的格局,台积电和三星在制程技术上大幅领先其他竞争者。可惜两家都不是美国企业。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。