摘要:

摘要:

上个月的“硅谷银行倒闭”是美国历史上第二大银行倒闭事件。尽管3月的议息会议恰逢硅谷银行引发的美国银行业危机蔓延最快的时期,但美联储官员上个月仍坚持将基准利率上调25个基点。

美联储“三把手”纽约联储主席威廉姆斯(John Williams)当地时间周一否认了美联储激进加息加剧了近期金融行业压力的这一悲观说法——近期美国银行业危机引发了市场对金融行业的担忧。这位FOMC永久票委周一在纽约大学《经济评论》(Economics Review)组织的一场讨论中表示:“我个人认为,这两家银行在3月份的流动性问题背后,加息步伐并不是真正的原因。”“我认为,人们都清楚这些机构存在的一些相当特殊的具体问题。”

上月的“硅谷银行倒闭事件”是美国历史上第二大银行倒闭事件;硅谷银行与美国另一银行Signature Bank在存款遭到挤兑后被监管机构接管。

虽然3月利率会议时期正值硅谷银行引发的美国银行业危机扩散最快的时期,但是美联储官员们在上个月仍坚持将基准利率上调了25个基点,使其政策基准利率从一年前的接近零升至4.75%至5%的这一2008年金融危机以来最高区间。

如今,美联储官员们正试图评估最近的银行业动荡会在多大程度上导致信贷稀缺,这种性质的转变可能会减缓美国经济增长。

“正如大家所知道的那样,过去发生过信贷收紧的情况,”威廉姆斯表示,并指出这可能会影响支出和就业。“我们真的不知道这次是否会发生这种情况。我们还没有看到信贷状况收紧的任何非常明确的迹象,我们不知道这些影响会有多大。”

纽约联邦储备银行星期一早些时候公布的一份报告显示,消费者对自己获得信贷的能力越来越悲观。认为获得信贷变得更加困难的美国家庭比例,在上月升至该机构开展消费者预期调查近10年来的最高水平。

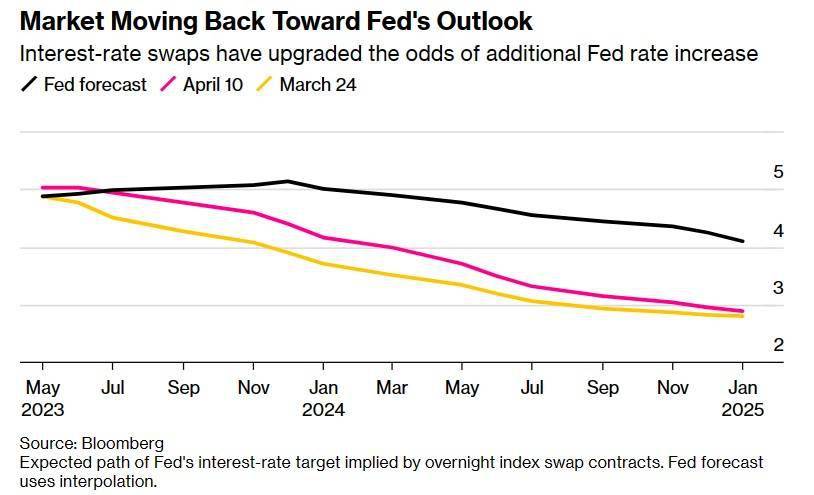

美联储官员此前通过激进加息以遏制高通胀。根据他们的预测中值,上个月18位官员预计年底前利率将达到5.1%。这意味着5月将是本轮加息周期最后一次加息,预计幅度25个基点。交易员们普遍押注美联储将在5月2日至3日的下次会议上采取这一行动,但预计美联储将在年前降息至少50个基点。但根据美联储官员们近期发表的言论,多数官员不认为美联储在今年会降息。此外,多数美联储官员们仍然不断强调,努力应对棘手的通胀问题和缓解美国银行业危机不冲突。

威廉姆斯淡化了市场预期对政策制定者的重要性,强调他不担心市场对利率的看法与美联储的观点不同。他表示:“最后,我不太担心市场对未来货币政策的预期,因为投资者可能对经济表现和前景有着不同的看法。”“最终,我们需要做出我们认为正确的政策决定,以实现就业最大化和价格稳定的最终目标。”

克利夫兰联储主席梅斯特(Loretta Mester)此前曾公开表示,尽管美国经济似乎正在放缓,但美联储可能还会加息,梅斯特称其并不认同今年降息的市场预期 。威廉姆斯预计今年的通胀率将回落至3.75%左右,预计到2025年实现2%的通胀目标,他强调通胀预期存在很多不确定性;他还预计今年美国经济增长将低于1%,预计未来几个月美国的失业率可能升至4%到4.5%——这一预测明显高于上周五3月非农报告的失业率3.5%这一历史性低位。

由于上周五美国在假期缩短的交易时段公布了强劲的就业数据,交易员提高了美联储5月份再次加息25个基点的可能性。与美联储会期挂钩的互换合约定价表明,美联储在5月3日将政策利率区间上调至5%-5.25%的可能性超过80%。5月份的合约利率上升至略高于5.03%,较上次加息以来的有效政策利率高出20个基点。

然而,互换合约继续预期年底前降息。12月的合同利率约为4.40%,这反映出,从5月份的预期峰值来看,利率至少会下调两次25个基点。

【EBC平台风险提示及免责条款】:市场有风险,投资需谨慎。本文不构成投资建议。

2024年10月14日,美元上涨,因日本假期流动性下降和中国刺激措施失望。美元指数接近8月高位,交易员降低了美联储降息预期。英镑在0.2%的GDP增长后仍处一个月低位。

2024年10月14日

2024年10月11日,美元回落但仍接近两周涨幅,因初请失业金人数激增,暗示美联储可能降息。欧元反弹,但中东冲突加剧了能源成本波动,欧洲央行官员支持降息。

2024年10月11日

2024年10月10日,美元在两个月高位波动,市场关注即将发布的通胀报告。美联储会议纪要支持渐进加息,但内部存在降息分歧。澳元反弹,铁矿石价格在100美元附近震荡。

2024年10月10日