Торговля

Институт ЕВС

Учебный центр

Онлайн-курсы

Краткое содержание:

Краткое содержание:

Изучите прогноз S&P 500 на 2025 год с экспертными мнениями о том, продолжится ли бычий рынок или столкнется с коррекцией. Раскрыты основные тенденции и перспективы.

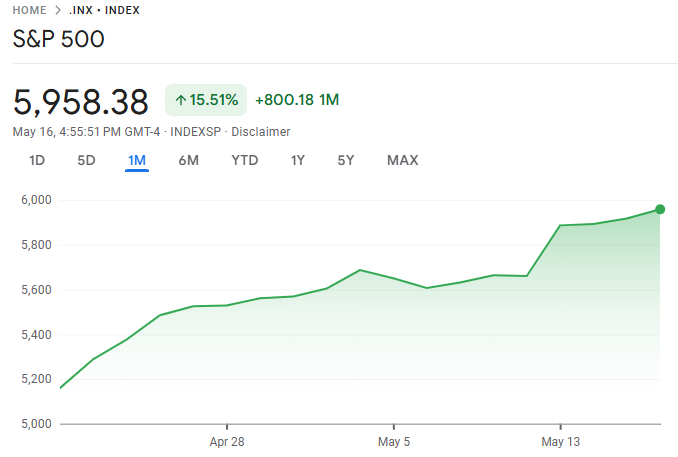

По состоянию на середину мая 2025 года индекс S&P 500 продемонстрировал поразительную устойчивость, превзойдя многие ожидания на фоне глобальной неопределенности. Индекс значительно восстановился после волатильности, наблюдавшейся во второй половине 2024 года, увеличившись более чем на 5% только за последнюю неделю и показав рост с начала года (YTD) примерно на 11,2%.

Возобновление роста базового индекса стало возможным благодаря солидным доходам за первый квартал таких крупных компаний, как Apple, Microsoft и Alphabet, а также улучшению настроений инвесторов на фоне признаков продолжающегося замедления инфляции.

Таким образом, эти показатели возобновили дискуссии о долговечности бычьего рынка. Однако, что думают эксперты о своем обновленном прогнозе S&P 500 на 2025 год?

Как уже упоминалось, недавний рост индекса S&P 500 стал результатом устойчивых корпоративных доходов. Примерно 92% компаний из индекса S&P 500 сообщили о своих доходах, причем 78% превзошли ожидания EPS. Рост будущих доходов за квартал составил 13,6%. Однако форвардное отношение цены к прибыли (P/E) выросло до 21,5, превзойдя пятилетний средний показатель, что указывает на потенциальную переоценку.

Несмотря на эти опасения, оптимизм на рынке сохраняется, и рецессия не ожидается. Смягчение торговой напряженности и высокие доходы также способствовали этому позитивному прогнозу.

Факторы, влияющие на рынок

На траекторию индекса S&P 500 влияют несколько ключевых факторов:

Рост прибыли : Аналитики прогнозируют, что рост прибыли на акцию (EPS) компаний индекса S&P 500 ускорится до 14% в годовом исчислении в 2025 году.

Проблемы с оценкой : форвардный 12-месячный коэффициент P/E составляет 20,2, что выше 5-летнего среднего значения 19,9 и 10-летнего среднего значения 18,3, что говорит о том, что акции могут быть переоценены.

Экономические показатели : несмотря на ухудшение экономических настроений, данные рисуют более оптимистичную картину: число заявок на пособие по безработице низкое, а заработные платы опережают инфляцию.

Торговая политика : недавнее ослабление торговой напряженности при президенте Трампе уменьшило страхи рецессии, способствуя оптимизму рынка

Аналитики дали разные прогнозы относительно результатов индекса S&P 500 к концу 2025 года:

Wells Fargo Securities сохраняет оптимистичный целевой показатель на уровне 7007, ссылаясь на устойчивые экономические основы и ожидаемое снижение процентной ставки Федеральной резервной системы.

Bank of America предполагает, что американские акции могут вырасти на 17% в течение следующего года, если рецессия не наступит.

Goldman Sachs прогнозирует, что к концу 2025 года индекс S&P 500 вырастет до 6500 пунктов, что на 9% больше текущего уровня.

Однако некоторые компании пересмотрели свои прогнозы в сторону понижения из-за возникающих рисков:

Oppenheimer снизил свой прогноз индекса S&P 500 на 2025 год с 7100 до 5950.

Yardeni Research снизила целевой показатель с 7000 до 6000.

Goldman Sachs также пересмотрела свою оценку с 6500 до 5700.

В то время как индекс S&P 500 неуклонно рос в 2025 году, цены на золото сравнительно стагнировали. После достижения рекордных максимумов выше $2400 за унцию в марте 2025 года на фоне геополитических проблем и покупок центральными банками, золото с тех пор откатилось до диапазона $2290–$2320.

Предыдущий рост золота был обусловлен:

Центральные банки (особенно в Китае и Индии) увеличивают свои золотые резервы.

Опасения рынка по поводу возможной рецессии в США и обесценивания доллара.

Продолжающийся конфликт на Ближнем Востоке и в некоторых частях Восточной Европы.

Однако с уменьшением вероятности глубокой рецессии в США и сильными экономическими данными аппетит к риску вернулся, подталкивая капитал обратно в акции. В результате, показатели золота начали отставать относительно рисковых активов, таких как S&P 500.

Динамика цен на золото с начала года по состоянию на май 2025 г.: приблизительно +6,8%

Динамика индекса S&P 500 с начала года по состоянию на май 2025 г.: примерно +11,2%

Инвесторы, стремящиеся к приросту капитала, предпочитают акции золоту в качестве защитного актива для сбережения. Однако некоторые долгосрочные держатели все еще выделяют часть своего портфеля золоту в качестве хеджирования против инфляции и системного риска.

Давайте сравним результаты индекса S&P 500 в 2025 году с результатами других ключевых индексных фондов США и мира:

NASDAQ-100 (NDX)

NASDAQ-100 обогнал S&P 500 в 2025 году, вернувшись примерно на +13,9% с начала года из-за возрождения крупных технологических акций. Поскольку ожидания снижения процентных ставок укрепились, капитал активно переместился в акции роста и инноваций.

Однако некоторые аналитики предупреждают, что во второй половине 2025 года индексы с преобладанием технологических компаний, такие как NASDAQ, могут столкнуться с повышенным контролем со стороны регулирующих органов и отраслевой волатильностью, особенно если акции ИИ продемонстрируют признаки спекулятивного избытка.

Промышленный индекс Доу-Джонса (DJIA)

Dow Jones отстает от S&P 500 и NASDAQ, с доходностью с начала года примерно +6,3%. Будучи более ориентированным на стоимость индексом, Dow не извлек выгоду из возобновления интереса к акциям роста и сталкивается со структурными проблемами из-за своей ценово-взвешенной структуры.

Russell 2000 (индекс малой капитализации)

Акции малой капитализации в индексе Russell 2000 продемонстрировали умеренный рост в 2025 году, с приростом с начала года +8,1%. Однако опасения по поводу доступа к кредитам и прибыльности в условиях высоких процентных ставок ограничили энтузиазм в отношении малой капитализации, особенно по сравнению с технологическими компаниями с большой капитализацией.

В заключение, текущий импульс S&P 500 в 2025 году отражает оптимизм относительно корпоративного здоровья, денежно-кредитной политики и экономики в целом. По сравнению с золотом и другими основными индексами, S&P остается сбалансированной ставкой для долгосрочных инвесторов, предлагая сочетание роста и стабильности.

Однако инвесторам следует сохранять бдительность в отношении рисков оценки и геополитических событий. Хотя бычий рынок продемонстрировал устойчивость, потенциальные препятствия, такие как переоценка и экономическая неопределенность, могут быстро сместить инвестиции во второй половине 2025 года.

Отказ от ответственности: этот материал предназначен только для общих информационных целей и не предназначен (и не должен считаться) финансовым, инвестиционным или иным советом, на который следует полагаться. Никакое мнение, высказанное в материале, не является рекомендацией EBC или автора о том, что какая-либо конкретная инвестиция, ценная бумага, транзакция или инвестиционная стратегия подходит для какого-либо конкретного человека.

Не знаете, что такое внутридневная торговля и торговля с поставкой? Изучите основные различия, плюсы и минусы, чтобы выбрать лучший вариант для своих инвестиционных целей.

2025-05-23

PCE и CPI — два ключевых показателя инфляции, но каждый из них рассказывает свою историю об экономике, и эти различия имеют решающее значение для точного анализа.

2025-05-23

Откройте для себя лучшие паевые инвестиционные фонды, которые стабильно превосходят S&P 500. Узнайте, какие фонды демонстрируют высокие долгосрочные результаты и чем они выделяются.

2025-05-23